O pokretu za financijsku neovisnost (F.I.R.E.) saznala sam prije desetak godina. U to doba imala sam prilično stresan period na poslu, a i bližila sam se nekoj tzv. srednjoj dobi. Ritam koji sam držala tih mjeseci (i godina) nisam vidjela održivim do starosti pa sam se počela interesirati o alternativama. U ruke mi je tada dospjela knjiga V. Robin i J. Domingueza – Your Money or Your Life koja mi je, skupa s The Millionaire Next Door (vidi ovdje), radikalno promijenila pogled na osobne financije i život općenito. Obje su knjige preispitivale odnos prema novcu i vrijednostima, te što smo zbog njega spremni žrtvovati.

Iako novac nikada nisam doživljavala važnim u kontekstu stvari ili luksuza kojeg sam si htjela priuštiti, on mi je bio važan element sigurnosti. Strah od gubitka prihoda bio je konstantno prisutan, još otkada sam otišla iz obiteljskog doma i stvarala neki svoj vlastiti put. To me je motiviralo ‘gristi’ možda i jače no što sam trebala, a nekada i po cijenu vlastitog zdravlja. Ove su me knjige potakle na sasvim drugačije razmišljanje o tome što je zapravo prava vrijednost novca i kako zaustaviti tu neprestanu ‘glad’ za njim. Onda sam čula za F.I.R.E.

Što je F.I.R.E. ?

F.I.R.E. je kratica od Financial Independence, Retire Early, odnosno, Financijska neovisnost, rano umirovljenje. Pokret je postao je vrlo popularan nakon Globalne financijske krize 2007/2008 kada je ogroman broj ljudi ostao bez posla i egzistencije uslijed špekulacija na financijskom tržištu institucija koje su nekad simbolizirale povjerenje. Pojedinici su, naročito oni koji su iznadprosječno zarađivali, shvatili kako oslanjanje na državu, banke i druge institucije nije pametna strategija za dočekati starost. Alternativa je bila u generiranju dovoljno imovine/pasivnih prihoda koja će omogućiti život po vlastitim pravilima i ranije umirovljenje, ako je moguće.

Iako možda na prvu zvuči, financijska neovisnost nema veze sa zgrtanjem para. Ona za cilj ima utvrditi koliko nam je dovoljno za spokojan i sretan život. Suština pokreta je raditi ono što volimo bez ‘tereta’ zarađivanja. Isto tako, pokret se protivi neumjerenoj potrošnji i propagira trošenje sa svrhom, što mi je prilično blisko.

Koji su tipovi F.I.R.E.?

Kao što Americi ništa nije jednostavno, tako ne postoji jedan tip FIRE već nekoliko njegovih varijacija. Pa evo u čemu se razlikuju:

- Lean F.I.R.E.: Ovaj pristup svodi se na životni stil s minimalnim troškovima kako bi se postigla financijska neovisnost. Osobe koje slijede Lean F.I.R.E. obično se fokusiraju na radikalno smanjenje troškova i žive jednostavan život.

- Fat F.I.R.E.: Suprotno Lean FIRE-u, ovaj pristup podrazumijeva postizanje financijske neovisnosti s većim godišnjim izdacima. Osobe koje teže Fat F.I.R.E.-u često žele zadržati visok životni standard i imati prilične financijske rezerve.

- Barista F.I.R.E.: Ovaj pristup uključuje djelomičnu ranu mirovinu ili prijelaz na manje stresne i fleksibilnije poslove nakon postizanja određene razine financijske neovisnosti. Osobe koje slijede ovaj put obično ne napuštaju radnu snagu u potpunosti, već pronalaze ravnotežu između rada i slobodnog vremena.

- Coast F.I.R.E.: Odnosi se na situaciju kada pojedinac postigne financijsku neovisnost u ranoj dobi, ali zadržava svoj trenutni posao, ne ulažući dodatne napore kako bi povećao/la štednju. Ova strategija pretpostavlja kako će im dotadašnja štednja kroz investiranje rasti tijekom vremena dovoljno da pokrije potreban iznos mirovine.

Ne nužno tip F.I.R.E., ali neke od strategija za njegovo postizanje (koje se rijetko koriste kod nas) su:

- GEO arbitraža: Ova strategija uključuje iskorištavanje razlika u životnim troškovima između različitih geografskih lokacija. Osobe koje slijede ovaj model možda razmatraju život u područjima s nižim troškovima života, ali koje im i dalje pružaju željeni životni standard. O geo arbitraži u nas pisala sam ovdje.

- House hacking: Ova strategija uključuje korištenje nekretnina kako bi se smanjili ili potpuno eliminirali troškovi stanovanja. Ukratko, ove osobe obično kupuju nekretninu koju dijele s više osoba u podnajmu i tako si smanjuju troškove njene otplate.

- Side hustle F.I.R.E.: Ovaj pristup uključuje razvijanje dodatnih izvora prihoda ili “side hustles” koji doprinose financijskoj neovisnosti. Ove osobe često zadržavaju svoje redovite poslove, ali koriste dodatne prihode kako bi ubrzale postizanje ciljeva F.I.R.E.-a.

Moja strategija je bila neka kombinacija Lean F.I.R.E.(niski životnih troškovi) te Side Hustle (nekoliko poslova/izvora prihoda). Još uvijek mi je interesantna Geo arbitraža (preseljenje u Osijek) koju nisam uspjela ostvariti do sad (ali je na listi), a danas živim neki oblik Barista F.I.R.E.budući radim na nepuno radno vrijeme i imam puno više vremena za hobije poput pisanja ovog bloga.

Je li u nas moguće postići F.I.R.E.?

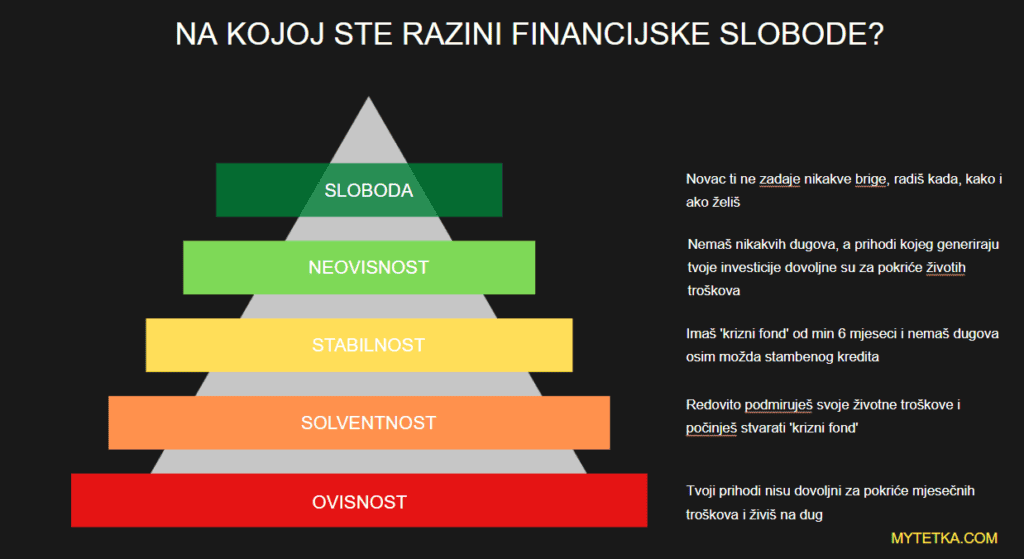

Donju sliku pokazala sam na nedavnoj Konferenciji financijske pismenosti u Osijeku. Na žalost, većina građana ove zemlje na najnižoj je stepenici ove piramide. Iz te je perspektive prilično teško, gotovo nemoguće, dosegnuti najviši nivo, odnosno, F.I.R.E. Pa ipak, svakome bi dostizanje sljedeće razine u odnosu na onu na kojoj se trenutno nalazi trebao biti vrijedan cilj.

Ja sam trenutno na pretposljednjem nivou (financijska neovisnost) zato što ne mogu reći kako me novac ne brine, iako manje-više radim kada i ako želim.

Dvije zablude F.I.R.E.

Na nedavnom gostovanju na ovu temu kod Finaxa (vidi snimku ovdje), spomenula sam dvije zablude oko F.I.R.E. Prva je kako on traži previše odricanja u životu, a druga je kako osobe koje teže tom pokretu ne vole svoj posao. Iako mnogi štednju doživljavaju odricanjem, meni je to ‘odricanje’ predstavljalo ulaganje u život kakav želim jednog dana živjeti. Također, iako postoji elemenata nezadovoljstva poslom, tako nešto nije nužno primarna motivacija za F.I.R.E. Ona se sastoji u imanju opcija koju većina ljudi nema ili ne vidi.

Koliko treba za F.I.R.E.?

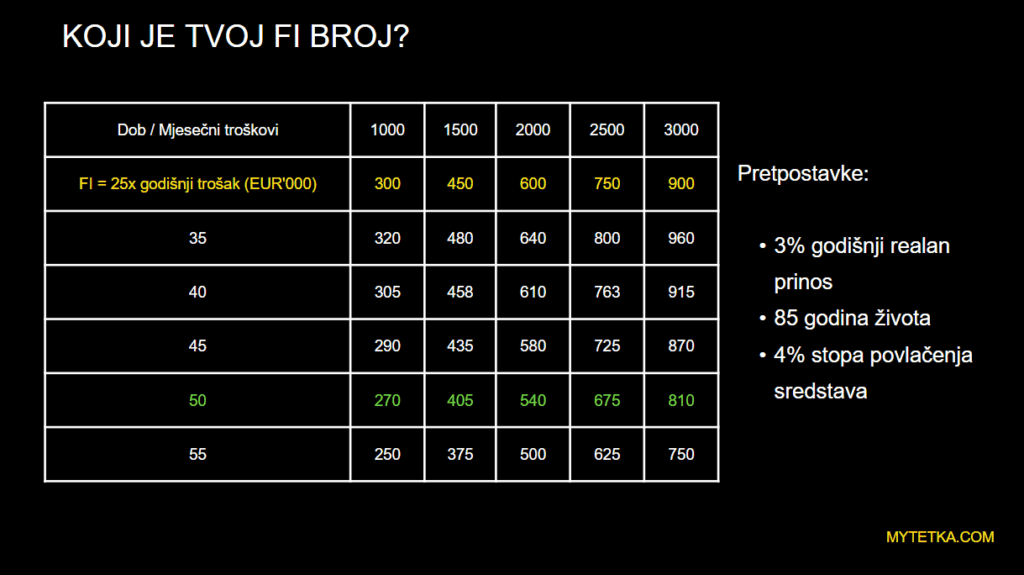

O tome koliko je novca potrebno akumulirati za dostizanje najviših nivoa financijske slobode pisala sam u tekstu Koji je tvoj FI broj? U njemu pišem o takozvanom pravilu 25x, odnosno, kako je vrijednost imovine jednaka umnošku vaših godišnjih troškova života te broja 25.

FI broj = godišnji troškovi x 25

Za postizanje F.I.R.E. bit će potrebno štedjeti puno više od konvencionalnih 5-10%, a o toj stopi ovisit će koliko će brzo netko postići F.I.R.E. ako mu je ono cilj. Ono najvažnije tiče se životnog stila, tj. godišnjih troškova. Ako se njih može staviti pod kontrolu, F.I.R.E. i nije tako nedostižan kako se možda na prvu čini.

Tako je, na primjer, osobi koja želi postići F.I.R.E.s 50 godina života, a mjesečno troši 1.000 eura, potrebno uštedjeti oko 270 tisuća eura likvidne imovine. Ako troši više, na primjer 1.500 eura, trebat će mu/joj oko 405 tisuća itd. Taj bi iznos trebao dotrajati do prosječne dobi od 85 godina na način gdje bi osoba povlačila svake godine do 4% za svoje godišnje potrebe (godišnji iznos 12.000 eura ili mjesečno 1.000 eura), a glavnicu ostavljala investiranu uz nekih 3% (neto od inflacije).

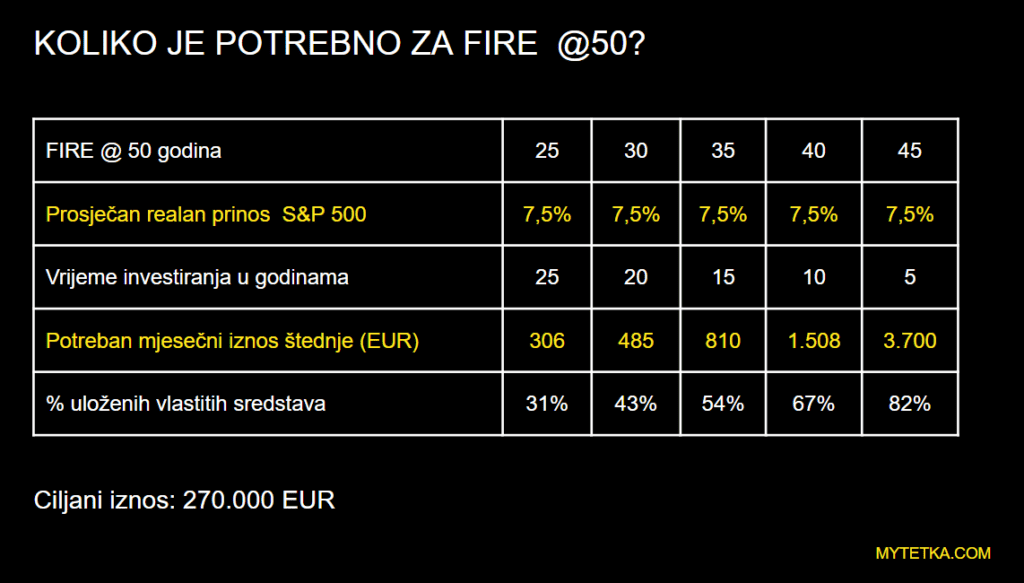

Koliko je to moguće ili ne, pokušat ću ilustrirati sljedećom slikom koja pokazuje koliko je potrebno izdvajati u pojedinoj dobi života kako bi došli do potrebnog iznosa ušteđevine u 50-toj godini života.

Ukratko, osoba koja mjesečno troši oko 1.000 eura te joj je za ranije umirovljenje u 50-toj godini života potrebno oko 270.000 eura, morat će izdvajati značajno više sume novca što se kasnije uključi na F.I.R.E. vlak. Tako na primjer, s 25 godina života je potrebno mjesečno izdvajati (i investirati u dionički indeks tipa S&P 500) oko 300 eura, dok je u dobi od 40 godina potrebno čak 1.500 eura. Iako se ovi iznosi mnogima mogu činiti (i jesu) jako visokima, upoznala sam ogroman broj ljudi (naročito iz IT sektora) kojima je tako nešto lako dostižno, no životni ih stil ili nepoznavanje ove jednostavne matematike ne vodi ka tome. Osim toga, započeti s puno manjim iznosima jednako je vrijedna strategija, a ako se poklopi još dosta faktora (kao na primjer rast tržišta zadnjih 10 godina po puno višim stopama od navedene), cilj ne mora biti tako dalek.

Gornja tablica pokazuje važnost ranog početka štednje i investiranja, ne samo zbog iznosa već i rizika. S&P 500 donosio je gore naveden realan prinos u zadnjih 100-tinjak godina, no ako je vremenski horizont ulaganja kratak (ispod 10 godina), vjerojatnost da se ovaj prinos ostvari je manji. Zato početi raditi na F.I.R.E. u kasnoj dobi nosi značajne rizike.

Prednosti i nedostaci F.I.R.E.

Prednosti FIRE:

- F.I.R.E. daje veću sigurnost nego rad za nekoga ili nešto. U nas se, još uvijek, rad kod poslodavca, naročito ako je u pitanju država, smatra prilično sigurnim. Ta vremena su davno prošla što se vidi o preferencijama u zapošljavanju koje su se odmakle od tipičnog ‘rada u poreznoj’ prema privatnom, ali stranom poslodavcu.

- F.I.R.E. ti oslobađa vrijeme za stvari koje želiš raditi i način na koji ih želiš raditi. To može biti neki hobi ili pokretanje vlastitog posla.

- Rani odlazak u mirovinu: omogućuje umirovljenje u mlađoj dobi od zakonskih 65. To je posebno atraktivno za one koji žele iskoristiti svoje godine u punom zdravlju i vitalnosti.

- Veća kontrola nad životom: FIRE pristup potiče da pažljivo planiraš svoje financije i životne ciljeve. To dovodi do veće kontrole nad vlastitim životom, jer donosiš odluke temeljene na vlastitim vrijednostima i prioritetima.

- Smanjenje financijskog stresa: Kada postigneš financijsku neovisnost, smanjuje se stres povezan s novcem. Manje brige o financijama može poboljšati tvoju kvalitetu života i ukupno blagostanje.

- Prilika za putovanja: Financijska neovisnost otvara vrata za putovanja i iskustva koja si možda niste mogao/la priuštiti uz redoviti posao.

- Povećana fleksibilnost: F.I.R.E. pristup često uključuje smanjenje troškova života i življenje jednostavnijeg života. To može rezultirati većom fleksibilnošću u izboru gdje živiš i kako provodiš svoje vrijeme

Nedostaci FIRE

- Teško dostižan za osobe koje imaju prosječna primanja. F.I.R.E. traži značajne iznose štednje koja se, objektivno, teško može stvoriti s prosječnim primanjima.

- Rizik nedostatka financijskih sredstava: Rani odlazak u mirovinu može dovesti do dugog razdoblja u kojem se moraš osloniti na svoju štednje. U slučaju lošeg planiranja i/ili nepredviđenih troškova to može biti problem.

- Nestabilnost tržišta: Ako je financijska neovisnost temeljena na ulaganjima, tržišna nestabilnost može značajno utjecati na investicijski portfelj.

- Dugovječnost: Ako planiraš dugi umirovljenički život, moraš uzeti u obzir dugovječnost. Osiguravanje dovoljnih sredstava da pokrije troškove života tijekom dugog vremenskog razdoblja može biti izazov.

- Ograničenje životnog stila: F.I.R.E.pristup često uključuje smanjenje trenutnih troškova i štedljiv život kako bi se postigla financijska neovisnost. Ovo može značiti odricanje ili ograničavanje određenih životnih zadovoljstava.

- Socijalna izolacija: Kada se povučeš iz radnog okruženja, možeš doživjeti socijalnu izolaciju ili gubitak društvenih interakcija koje ste imao/la na poslu što sigurno utječe na emocionalno stanje.

- Nepredvidivost budućnosti: Planiranje mirovine podrazumijeva predviđanje budućnosti u smislu inflacije, poreza, zdravstvenih troškova i drugih faktora. Nepredvidivost u tim područjima značajno otežava definiranje financijskih potreba.

Iz gore navednog jasno je kako F.I.R.E. nije za nužno dobar za sve, niti mora biti. Svjesna i njegovih negativnih strana, izabrala sam opciju koja mi trenutno najviše odgovara. No, rad na financijskoj neovisnosti, neovisno o ranom umirovljenju, savjetovala bih svima koji su pročitali ovaj tekst do kraja. Ukratko, odabirom tog puta nemate što izgubiti, a puno toga možete dobiti.