Ukoliko na raspolaganju bar 10+ godina za investiranje i pri tome se držimo razumnih investicijskih smjernica te ulažemo u adekvatne financijske instrumente (globalno diverzificirane pasivne indeksne fondove), povijest nam (bar do sad) kaže kako teško možemo biti u ‘minusu’.

Prije izbora konkretnih ETF-ova (ako ne znaš o kakvim se fondovima radi, kreni čitati ovdje), važno je ipak utvrditi neke važne principe izgradnje kvalitetnog portfelja kao što su:

- odabrati prikladan omjer dionica i obveznica

- disciplinirano ulagati i držati se zacrtane strategije

- rebalansirati portfelj po potrebi

Odaberi prikladan omjer dionica i obveznica

Ukratko, to znači kako ćemo, prije no što krenemo u konkretan izbor fondova, morati razumjeti koji je omjer primjeren našoj sklonosti riziku. Neke tradicionalne formule definiraju ga kao 100 minus dob, a onda ga korigiraju za eventualne preferencije ulagača. Za vlastiti portfelj sam sklonija nešto agresivnijem modelu (120 minus broj godina), odnosno, većem udjelu dionica zbog činjenice kako su nam svima mirovine velikim dijelom vezane uz obveznice (i to državne).

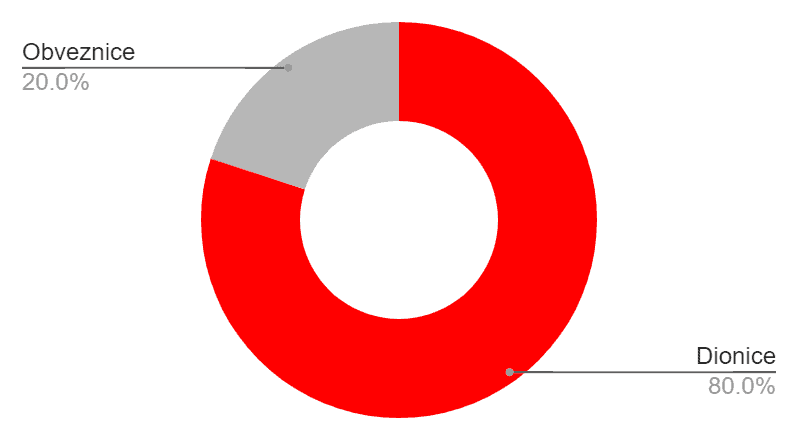

Tako će, u klasičnom primjeru, osoba stara 40 godina odabrati portfelj 60/40, odnosno, onaj koji će sadržavati 60% dionica te 40% obveznica. Ukoliko je sklonija riziku (ili mlađa), odabrat će nešto viši udio dionica, a u suprotnom, viši udio obveznica. U daljnjim primjerima koristit ću portfelj 80/20 koji, u određenoj mjeri, odražava moju osobnu investicijsku strategiju uzevši u obzir preferirani horizont ulaganja od 20 godina.

Također, daljnji primjeri ne uključuju dodatne vrste imovine u koju možemo također ulagati putem ETF-ova, poput zlata, nekretnina i sličnog. To je dio također koji možete dodati u svoje portfelje, ovisno o preferencijama. Ali, za početak i radi jednostavnosti, držat ćemo se samo ove dvije imovinske klase.

Slaganje portfelja

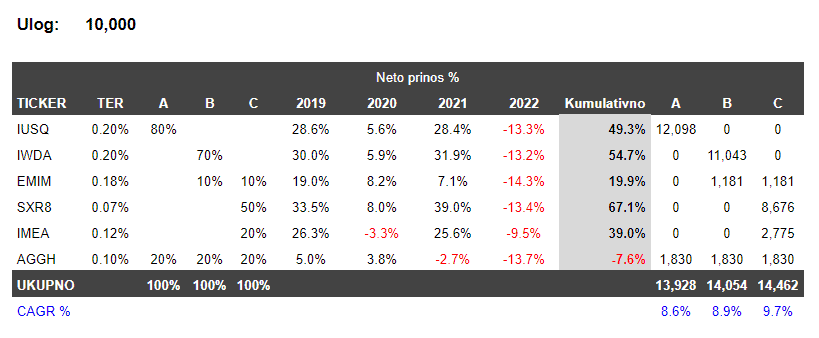

Dionički i obveznički portfelj može biti maksimalno jednostavan, i to recimo na jedan od tri navedena načina (u primjeru sam uzela fondove jednog od izdavača – Blackrock):

| ETF | Geografsko područje | Broj dionica ili obveznica | Udio SAD u ETF-u % | Ticker | A % | B % | C % |

| iShares MSCI ACWI UCITS ETF (Acc) | cijeli svijet | 2.265 | 58% | IUSQ | 80 | ||

| iShares Core MSCI World UCITS ETF USD Acc | razvijeni svijet | 1.441 | 65% | IWDA | 70 | ||

| iShares Core MSCI Emerging Markets IMI UCITS | tržišta u nastajanju | 2.156 | – | EMIM | 10 | 10 | |

| iShares Core S&P 500 UCITS ETF USD (Acc) | SAD (S&P 500) | 503 | 97% | SXR8 | 50 | ||

| iShares Core MSCI Europe UCITS ETF EUR (Acc) | Europa | 427 | – | IMEA | 20 | ||

| iShares Core Global Aggregate Bond UCITS ETF EUR Hedged (Acc) | cijeli svijet | 2.481 | 19% | AGGH | 20 | 20 | 20 |

Primjećujete kako je struktura gore navedenih portfelja geografski orijentirana. Sve je moguće i drugačije posložiti, odnosno, temeljiti na nekim drugim parametrima kao što su growth vs value, large cap vs small itd, itd. Sve to dodatno komplicira stvari i nisam sklona takvom pristupu kod individualnih strategija jer povećava broj ETF-ova (a time i naknada) te kompleksnost rebalansiranja. Izdvojila sam posebno %-tak ulaganja koji otpada na SAD o kojem također morate voditi računa kada odabirete određene ETF-ove i to pokušati izbjeći (jer koji se onda smisao diverzifikacije).

O tome kako ulagati u S&P 500 sam pisala ovdje dosta pa ne bih previše duljila. 500 najvećih američkih kompanija i sigurno najpopularniji oblik ulaganja zadnjih 10 godina.

Kako bi izgledali ovi portfelji u zadnjih nekoliko godina?

Naravno kako je sigurno interesantno vidjeti što bi se događalo s našim portfeljima da smo u njih investirali u posljednjih 4 godine:

Gornja tablica pokazuje koliko bi imali po isteku ove četiri godine ulažući 10.000 u gore navedene portfelje, neto od naknade, odnosno TER (total-expense-ratio) fonda. Prosječni prinosi se kreću od 9-10% godišnje (CAGR), a značajan udio u tome imalo je upravo američko tržište s impresivnim stopama rasta unatoč iznimno lošoj 2022. godini, naročito kada su obveznice u pitanju (povijesni presedan dvoznamenkastog pada dioničkih i obvezničkih tržišta uslijed rasta kamatnih stopa).

Disciplina i rebalansiranje

Nakon što utvrdimo svoju investicijsku strategiju (a koja bi morala biti usklađena s našim dugoročnim investicijskim ciljevima), sljedeći nezaobilazan korak je disciplina. Primarno se to odnosi na disciplinu u štednji, ali i na onu u investiranju jer bi jedno trebalo pratiti drugo. Svakoga mjeseca, kvartala ili polugodišta, ulagati u definiranim omjerima te ne mijenjati strategiju kako ‘vjetrovi pušu’.

Rebalansirati na željene omjere možemo godišnje ili svakoga puta prilikom investiranja. O tome kako i zašto to raditi pročitajte više u mom tekstu Rebalansirati portfelj – da ili ne?

Ukoliko vas zanima kako najefikasnije pasivno investirati, razmislite o učlanjenju u naš ETF Klub. Više info pronađite OVDJE.