Iako pitanje na prvu baš i nema previše logike, jedno je od češćih koje čujem u razgovorima s vama. Vrijeme je na njega odgovoriti analizom i brojkama, a ne vjerom ili nevjerom kako neki vole o toj temi razgovarati. Iako se u slučaju S&P 500 radi o 100% dioničkom indeksu (ili, bolje rečeno, pripadajućem ETF-u) u odnosu na pretežito obveznički portfelj mirovinskih fondova (vidi Treći stup – jednako nemaštovit kao drugi) , ovo ima smisla uspoređivati iz prostog razloga što oba mogu služiti u iste svrhe – štednje za mirovinu.

Oni koji su uspjeli dogovoriti izdvajanja iz bruto plaće kod svojih poslodavaca napravili su sigurno dobru stvar. Međutim, velik je broj onih kojima privatni poslodavci nisu voljni izaći u susret iz meni neobjašnjivih razloga (vidi Vaš poslodavac neće 3. stup?) te zaposleni u javnim institucijama ili državnim firmama kojima, zbog kolektivnih ugovora, takve stvari neće biti moguće. Takvima ostaje privatno ulaganje iz neto plaće pa je, unatoč državnim subvencijama, dobro pitanje da li im se više isplati treći stup ili navedeni dionički ETF.

Naravno, u ovom ću se članku koristiti brojnim pretpostavkama, a i povijesnim podacima. Na kraju balade, ipak svatko mora odlučiti za sebe (napomena: pripadam onima kojima poslodavac uplaćuje u 3. stup, ali istovremeno ulažem i u S&P 500).

Kakvi su bili prinosi?

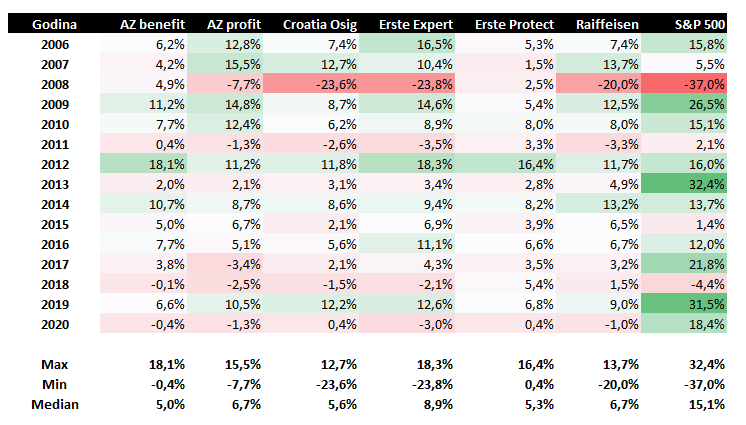

Prije no što se pozabavimo s tim što je ‘bolje’, pogledajmo prinose koje su ostvarili naši fondovi u periodu od 15 godina između 2006 do 2020. godine (početna godina uzeta radi usporedivosti navedenih fondova) u odnosu na S&P 500 indeks. Valja napomenuti kako prinosi za S&P 500 uključuju dividende. Također, ukoliko bismo investirali u indeks, prinose bi valjalo umanjiti za oko 0,07% koliko iznosi upravljačka naknada nekih od ponuđenih ETF-ova. S druge strane, podsjećam kako se upravljačke naknade mirovinskih fondova kreću u prosjeku od 1,8 do 2% (izvor: wikipedia, hrportfolio)

Gornja tablica pokazuje prinose po godinama navedenih dobrovoljnih mirovinskih fondova, a u posljednjoj koloni možete vidjeti kako je u istim tim godinama izgledao S&P 500. Očit je masakr koji se dogodio 2008. godine uslijed Globalne financijske krize, a značajan pad 3 domaća fonda te godine možemo pripisati većem udjelu dionica u portfelju. Za primijetiti je kako su obveznički fondovi AZ benefit i Erste Protect (jedini fond koji od osnutka nije poslovao negativno) tu godinu završili u plusu. S druge strane, najbolja godina za mirovinske fondove bila je očito 2012. u kojoj su prinosi dosezali i preko 18% (AZ benefit i Erste Expert). Medijan nam pokazuje središnju vrijednost u promatranom nizu godina, pa tako 15,1% kod S&P 500 zapravo govori kako je jednak broj godina koje su su se našle s obje strane (većeg ili manjeg prinosa).

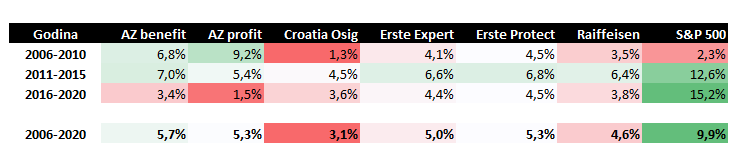

Za daljnju analizu nam zapravo više koriste složene prosječne stope rasta (CAGR – compound average growth rate) pa pogledajmo kako su one izgledale za petogodišnja razdoblja te ukupno za svih 15 godina:

Kao što se može vidjeti gore, najlošiji fond u promatranom razdoblju bio je onaj Croatia Osiguranja koji nije uspio nadoknaditi period od 2006-2010. godine kada je veći broj fondova ostvario solidne rezultate. Ostali fondovi kreću se od 4,6% (Raiffeisen) do 5,7% (AZ benefit) godišnje što su više no dobre stopa rasta obzirom na portfelj. Naravno, S&P 500, koji je imao više no dobrih zadnjih 10 godina, daleko je nadmašio ove prinose.

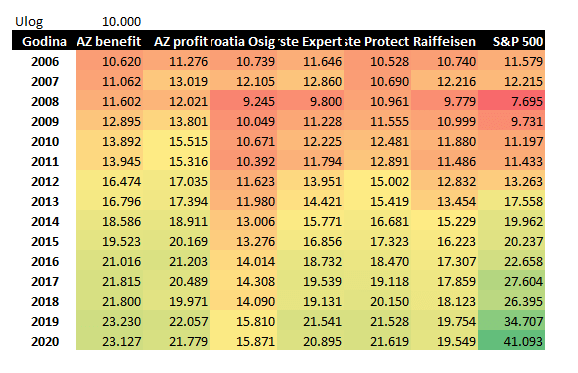

Što bi to konkretno značilo u kunama (ili eurima) u ovom razdoblju pogledajte ovdje (pretpostavka uloženih 10.000):

Evidentan je pad prinosa dobrovoljnih mirovinskih fondova u posljednjem petogodišnjem razdoblju. Uslijed povijesno niskih kamatnih stopa i činjenici kako se država zadužuje uz takve stope, mirovinski fondovi nose sve niže prinose i za očekivati je kako će se, ukoliko ne dođe do značajnije korekcije kamatnih stopa, ti prinosi i dalje smanjivati. Tako se u posljednjih 5 promatranih godina, stope (ako izuzmemo AZ profit koji je igrao zamjetnu ulogu u avanturi zvanoj Agrokor) kretale oko 3,4 do 4,5%. Naredna petoljetka, vjerujem, bit će još lošija, no to su samo moje laičke prognoze.

Kakve bi prinose trebao ostvarivati S&P 500 kako bi pobijedio treći?

Nakon kratke analize od gore, pogledajmo što bi S&P trebao donijeti u odnosu na treći stup u dva scenarija: (a) kada u treći samostalno uplaćujemo i (b) kada za nas uplaćuje poslodavac uz različite očekivane stope prinosa (3 i 5%).

- Iznos uloga: 6.000 kuna (uzela sam ovaj iznos radi usporedivosti svih izračuna)

- Državna poticajna sredstva kroz cijelo razdoblje ulaganja: 750 kuna

- Trenutne porezne olakšice vrijede kroz cijeli period (6.000 kuna neoporezivo za poslodavca i zaposlenika)

- Period ulaganja: 20 godina

* Napomena: kod uplata poslodavca zaposlenik ne ulaže 6.000 kuna već oko 3.500 za koliko mu je manja neto plaća

A) Prosječna stopa prinosa mirovinskog fonda 3%

| Opis | Privatno | S&P 500 ETF | Poslodavac | S&P 500 ETF |

| Očekivan / zahtjevan prinos fonda | 3,00% | 3,96% | 3,00% | 8,55% |

| Godišnji ulog* | 6.000 | 6.000 | 3.500 | 6.000 |

| DPS | 750 | 750 | ||

| Godišnja uplata u fond | 6.000 | 6.000 | 6.000 | 6.000 |

| Ukupno ‘uplaćeno’ | 120.000 | 120.000 | 70.000 | 120.000 |

| Stanje u fondu nakon 20 g. | 184.897 | 184.897 | 184.897 | 316.663 |

| Prinos u kunama | 64.897 | 64.897 | 114.897 | 196.663 |

Iz gornje tablice zapravo možemo iščitati kako je, u slučaju prosječnih godišnjih prinosa od 3% naših mirovinskih fondova, S&P 500 ETF bi morao generirati minimalno (a) 3,96% ako u treći uplaćujemo samostalno ili (b) 8,55% ako za nas uplaćuje poslodavac. Razlika je prvom slučaju odnosi se na prinose na državna poticajna sredstva, dok u drugom slučaju tome treba pridodati i značajne porezne olakšice. U svakom slučaju, gotovo 8,55% godišnjih prinosa koje bi morao ostvarivati ETF dovoljno govori o tome u kojoj su mjeri porezni poticaji i DPS stvarno dobar razlog odabira ovog modela. Prisjetimo se kako je S&P 500 u zadnjih 15 godina donosio tek nešto više, odnosno 9,9% (vidi gore).

B) Prosječna stopa prinosa mirovinskog fonda 5%

| Opis | Privatno | S&P 500 ETF | Poslodavac | S&P 500 ETF |

| Očekivan / potreban prinos fonda | 5,00% | 5,90% | 5,00% | 10,38% |

| Godišnji ulog* | 6.000 | 6.000 | 3.500 | 6.000 |

| DPS | 750 | 750 | ||

| Godišnja uplata u fond | 6.000 | 6.000 | 6.000 | 6.000 |

| Ukupno ‘uplaćeno’ | 120.000 | 120.000 | 70.000 | 120.000 |

| Stanje u fondu nakon 20 g. | 231.220 | 231.220 | 231.220 | 395.896 |

| Prinos u kunama | 111.220 | 111.220 | 161.220 | 275.896 |

S većom stopom prinosa od 5% samo se još dodatno potvrđuje navedeno u prethodnoj točki. 10,38% je prinos koji S&P-u neće biti lako konzistentno ostvarivati na godišnjoj razini, pa čak i 5,90% može biti visoka ljestvica za ‘preskočiti’. No, opet, ako DMF-ovi budu ostvarivali ovakve prinose (što mi se ne čini previše vjerovatnim), ni S&P 500 neće zaostajati. Naravno, u kojem će smjeru sve ovo ići, nitko ne zna, a ponajmanje ja. U svim izračunima ne uzimam u obzir inflaciju koja također može odigrati značajnu ulogu (kada promatramo realne prinose).

U svakom slučaju, vaš novac – vaš odabir. Ako imate mogućnost uplata preko poslodavca, nemojte ju propustiti iz očitih razloga. No, ukoliko vas niti ovaj post nije uvjerio, imate priliku u sljedećih par dana sudjelovati na besplatnoj radionici (srijeda 21. travnja 2021.) o gdje ćemo pobliže objasniti sve prednosti tog načina ulaganja. Prijaviti se možete OVDJE, a obzirom da smo već napunili prvi termin od 18h, odradit ćemo još jedan istoga dana s početkom u 19h.