Razne faze života traže drugačiji fokus. Zanimljivo razmišljanje o navedenom dao je autor knjige “Just Keep Buying” – Nick Maggiulli, ujedno i autor odličnog bloga ‘Of Dollars and Data‘ kojeg svakako preporučam povremeno pogledati.

Ukratko, teza koju zastupa je kako ono na što se trebamo fokusirati ovisi o našoj trenutnoj financijskoj situaciji. Na primjer, ukoliko nemamo dovoljno ušteđenog i investiranog novca (obično na početku karijere), prioritet treba dati štednji. No, ako je naš portfelj zamjetan, tada ima smisla više vremena provesti razmišljajući kako unaprijediti svoj investicijski plan.

Kako znati u kojoj se životnoj fazi nalazimo? Ukratko – ukoliko je godišnja zarada (prinos) investiranog novca niža od onoga kojeg uspijevamo godišnje uštedjeti, naš fokus treba i dalje u većoj mjeri biti na štednji, a manje na investicijskom portfelju i obratno.

Uzmimo primjer dvije osobe:

Osoba A:

Zarađuje 1.000 eura neto mjesečno (12.000 eura godišnje) te ‘sa strane’ može staviti oko 100 eura svakog mjeseca. Ta će osoba na kraju godine imati ušteđenih 1.200 eura. Recimo da je ta osoba do sada uštedjela 6.000 eura. Uz prosječan prinos 10% ona bi sljedeće godine zaradila oko 600 eura. Sve dok je iznos godišnje štednje veći od godišnje zarade na investiranju, ta bi se osoba trebala fokusirati više na štednju (i zarađivanje), a manje na upravljanje svojim investicijskim portfeljem.

Osoba B

Zarađuje 3.000 eura neto mjesečno (36.000 eura godišnje) te mjesečno može štedjeti oko 1.000 eura. U godini dana ta će osoba uštedjeti 12.000 eura. Recimo kako toj osobi investicijski portfelj čini 200.000 eura. Uz prosječan prinos 10% ona bi sljedeće godine zaradila 20.000 eura. Obzirom kako više zarađuje od investiranja nego što može uštedjeti, ova osoba treba početi ozbiljnije baviti svojim investicijskim portfeljom.

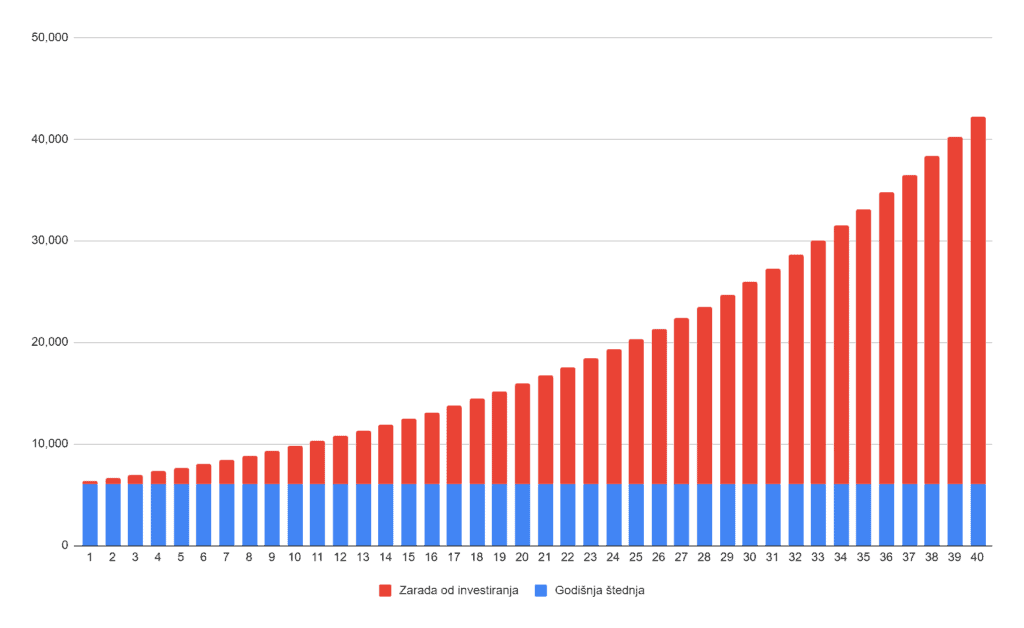

Kako starimo, naš fokus vremenom će se prirodno premještati sa štednje na investiranje ukoliko smo tijekom rada uredno štedjeli. Uzmimo osobu koja je radila 40 godina i uspijevala godišnje štedjeti 6.000 eura (mjesečno 500 eura) na kojih će ostvarivati prinos od (relativno) konzervativnih 5% godišnje.

Tijekom prvih 15 godina rada prinosi na investiciju ove osobe bit će niži od iznosa koji ona može godišnje uštedjeti, što bi značilo kako se u tom periodu mora fokusirati na zarađivanje i štednju. Međutim, nakon 30 godina rada, prinosi na investiranje bili bi oko 3 puta viši od godišnjeg iznosa štednje. Do kraja radnog vijeka od 40 godina, gotovo 70% vrijednosti imovine ove osobe došlo bi iz prinosa, a ne štednje.

Moj je dojam kako se previše ljudi bavi finesama svojeg investicijskog portfelja iako još uvijek imaju (i previše) prostora za unaprijediti zarađivanje i štednju. Nadam se da će ovaj tekst pomoći razumjeti u kojoj ste životnoj fazi i gdje dodatno treba ‘stisnuti’.