Ovoga smo tjedna naučili još poneki važan pojam u investiranju. Pa čak i da ste rekreativno poput mene promatrali što se događa u slučaju Reddit protiv Wallstreeta, nije vam promaknulo kako su se mnogi, od epidemiologa i seizmologa preko noći prometnuli u iskusne trejdere.

Moja investicijska strategija je isključivo pasivna (možda i previše), čak toliko da me kod ovakvih događaja više zanima tko će otkupiti filmska prava nego koliko će pojedinci (ili grupe) u svemu tome zaraditi. A da je dobrog materijala za holivudski film, o tome nema dvojbe. Bitka Davida protiv Golijata ili nešto treće, tek ostaje vidjeti. No, ono što je povijest, bar do sad, pokazivala je kako veliki igrači na burzi uvijek nađu načina pobijediti onog malog. Iako svi volimo robinhudovske zaplete, ‘demokratizacija investiranja’ u kojoj je glavnu ulogu odigrala istoimena investicijska platforma – Robinhood (i ne samo ta) pokazala je (opet) kako ‘igra staje kada bogati gube’.

Dionice kompanije GameStop (GME) kojoj poslovni planovi te ‘fundamenti’ ne izgledaju obećavajući (radi se o američkom lancu trgovina video igricama), početkom godine imala je vrijednost dionice tek oko 18 dolara, da bi kraj mjeseca, uz nevjerojatne turbulencije dočekala na 325 dolara ili 18x više.

Za sve one poput mene koji, kao što sam već navela, ovo promatraju isključivo iz zabave, a i kao priliku za ponovo saznati nešto o strahu i pohlepi koja vlada tržištima kapitala, ovo je prilika za savladati par pojmova s kojima se malo tko od nas susreo do sad. Unaprijed se ispričavam za korištenje engleskih izraza za koje niti ne znam da li postoje lokalni prijevodi.

Da bi razumjeli ‘short squeeze’ koji se odigrao ovoga tjedna, prvo treba shvatiti ‘short selling’. Radi se o svojevrsnoj okladi (špekulaciji) o tome kako će dionica izgubiti na vrijednosti. Tada investitor (preko brokera) doslovce posuđuje dionice i prodaje ih na tržištu u očekivanju kako će ih kasnije otkupiti po nižoj cijeni i tako zaraditi. Dionice je dužan vratiti, i ako se, kao što je ovdje bio slučaj, trend preokrene i dionica krene rasti, morat će nadoknaditi razliku i, kako bi vratio dug, otkupiti te iste dionice po višoj cijeni.

Kada je na tržištu puno ‘short sellera’ te dođe do porasta cijena kakav se dogodio s ovom dionicom, nastaje kaos u kojem se nastoji što prije otkupiti dionice (short squeeze) i tako smanjiti gubitke. Panična kupovina vodi ka još više panike, a posljedično, cijena još više raste. Druga strana nerijetko dodatno ‘dolijeva ulje’ na vatru (YOLO) i ‘pumpa’ cijenu.

Ukratko ‘short selling’ ima limitiranu zaradu, ali neograničene gubitke jer cijena dionice može otići u nebo. Kada shortate dionicu koja vrijedi 100, njen gubitak je ograničen, pod pretpostavkom da potpuno izgubi vrijednost, upravo na tih 100. Međutim, cijena joj može neograničeno porasti i tada ste prisiljeni kupovati ju i po nekoliko puta višoj od one po kojoj ste ju kupili te tako strašno gubiti.

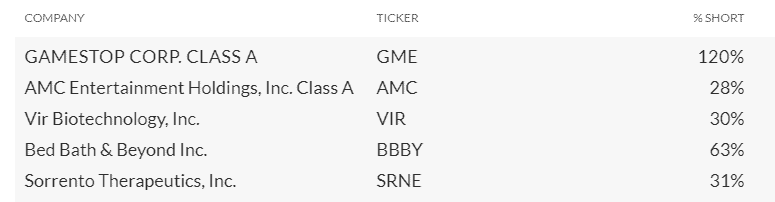

Najbolji način za izbjeći ovakve gubitke je ne ulaziti u transakcije ovog tipa, pogotovo neiskusnim investitorima. Ako to i radite (mada postoje ‘zdraviji’ načini klađenja), neka ulaganja budu skromna te limitirajte svoje gubitke na vrijeme. Isto tako, vrijedi izbjegavati dionice koje su visoko ‘shortane‘ (high short interest) jer ‘short squeeze’ nastaje kada se velik broj investitora kladi na istu dionicu. Short interest računa se kao % dionica koje su shortane u odnosu na ukupan broj onih koje kotiraju na burzi. 10% je često upozoravajuće, a evo kako trenutno izgleda lista top 5 najviše shortanih dionica (GME je trenutno na 120%):

Nakon GME, velik se broj ulagača se očekivano usmjerio na druge dionice s liste, no brokeri su, a prvi među njima borac za ‘demokatizaciju investiranja’ obustavili trgovanje o čemu ćemo još vjerojatno dosta čitati i slušati.

Osim ovog pokazatelja, zanimljiv je i ‘days to cover’ koji pokazuje broj potrebnih dana normalnog trgovanja kako bi se otkupile sve shortane dionice. Veći broj dana znači i veći pritisak na otkup.

Jedan od najvećih short squeeza u povijesti dogodio se 2008. godine kada je Volkswagen u samo jednom danu postala najvrijednija kompanija (po tržišnoj kapitalizaciji) na svijetu. Porche je tada najavio otkup većinskog udjela u kompaniji, a dionica instatno skočila za gotovo 100%.

Uglavnom, radi se o trgovanju namijenjenom znalcima. Neki od njih, poput hedge fondova koji su se previše ‘zaigrali’ nisu očito opasnima doživljavali male ulagače. Bar ne do sad. Jedini ‘manji’ problem u svemu ovome je što će biti s kompanijom Gamestop i njenom budućnošću. Trenutno je takvo nešto očito, malo je reći, u drugom planu 😉