S&P 500 je ovaj mjesec završio na 4.130 bodova što znači kako je još uvijek u minusu oko 14% u odnosu na početak godine. Zadnji je mjesec porastao gotovo 8% i time nadoknadio priličan pad koji je sredinom lipnja iznosio čak 23% (poznato kao tržište medvjeda). Američki BDP je drugi kvartal za redom u minusu što označava tehničku recesiju iako ju mnogi osporavaju zbog vrlo niske stope nezaposlenosti i solidnih poslovnih rezultata kompanija. Neovisno o svemu navedenom, u ovom tekstu pozabavit ću se tržišnim gubitcima, odnosno, razumijevanju koliko je rasta potrebno za nadoknaditi ga. Sigurna sam kako je, za razliku od prethodnih godina, malo investitora koji se ove godine mogu pohvaliti plusom bez obzira na vrstu imovine.

Kada doživimo gubitak na tržištu kapitala, kao što je to ove godine, matematika ne ide u našu korist. Prinosi potrebni za nadoknadu gubitka moraju biti viši od postotka pada, a kako tržište često naglo pada, a sporije se oporavlja, cijeli taj proces zna nas činiti prilično nervoznima. Međutim, povijesni podaci nas tješe jer se oporavak uvijek dogodi. Tako je bilo kod svih dosadašnjih korekcija (pada preko 10%) i medvjeda (pada preko 20%) pa vjerujem kako će i od posljednjeg. Pitanje je samo koliko ćemo na to trebati čekati.

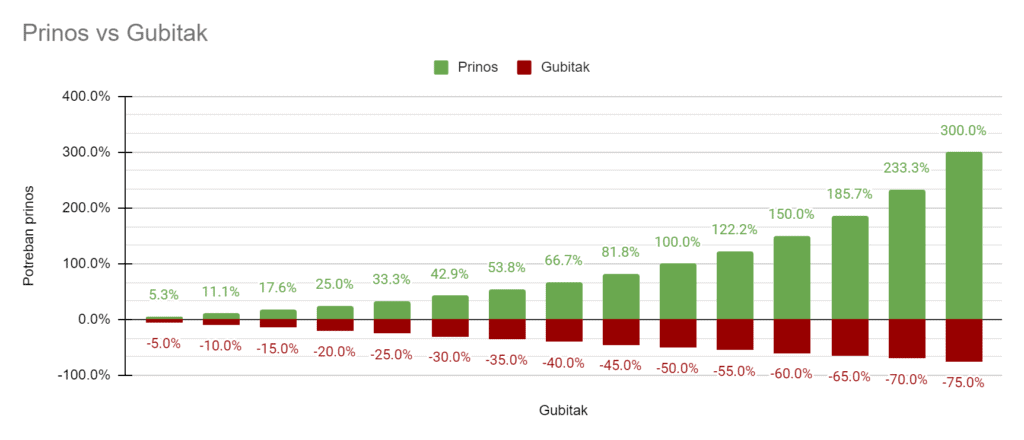

Evo grubog prikaza koji ilustrira prirodu ovog odnosa, odnosno, kako što je veći gubitak, to je potreban značajno viši prinos kako bi se gubitak nadoknadio.

Matematički bi to izgledalo ovako:

% prinosa potrebnog za nadoknaditi gubitak = (1/(1-% gubitka)-1

Dakle, za situaciju u kojoj se danas nalazimo (-14%), tržište bi moralo do kraja godine porasti za oko 16% kako bi godinu završili tamo gdje smo je i počeli. Čak da se i to ne dogodi ove godine, povijest kaže kako bi oporavak mogao biti relativno brz. Naravno, pod pretpostavkom kako tržište neće dodatno pasti što nitko ne može predvidjeti.

Za početak, pogledajmo koliko je godina (od 1970. naovamo) S&P 500 završio u minusu, kakvi su prinosi bili godinu poslije te koliki porast je bio potreban za nadoknadu tog jednogodišnjeg gubitka. U cijelom tom periodu od čak 52 godine, tek je 10 godina završilo u minusu kako slijedi:

| Godina | Ukupan povrat (uključuje dividende) | Prva godina nakon | Potreban prinos |

| 1973 | -14.7% | -26.5% | 17.2% |

| 1974 | -26.5% | 37.2% | 36.0% |

| 1977 | -7.2% | 6.6% | 7.7% |

| 1981 | -4.9% | 21.6% | 5.2% |

| 1990 | -3.1% | 30.5% | 3.2% |

| 2000 | -9.1% | -11.9% | 10.0% |

| 2001 | -11.9% | -22.1% | 13.5% |

| 2002 | -22.1% | 28.7% | 28.4% |

| 2008 | -37.0% | 26.5% | 58.7% |

| 2018 | -4.4% | 31.5% | 4.6% |

Najviši jednogodišnji minus u periodu od 1970. do 2021. godine dogodio se, naravno, 2008. godine koja je označila početak Globalne financijske krize i iznosio je brutalnih 37,0%. Takav minus zahtijevao bi povrat u jednoj godini od gotovo 59%. To se, naravno, nije dogodilo. Najviši zabilježeni prinos u promatranom periodu bio je 1995. godine i iznosio je ‘tek’ 37,6%.

Gledano pojedinačno, uvjerljivo najgora godina za investitore bila je upravo ta 2008. godina. Oporavak je trajao do kraja 2012. godine. Minusi iz 1973. i 1974. godine (kumulativno 41,1%) trebali su i nešto dulji oporavak jer je u 1977. godini ponovo zabilježen minus od 7,2% pa su navedenih 5 godina u nizu za investitore završile u prosjeku s negativnim prinosom od -0,2% godišnje. Ipak, najnepovoljniji period bio je onaj iz doba dot.com balona (2000-2002) kada je tržište kumulativno bilo u minusu 43,1%. Bio je potreban rast u sljedećim godinama od čak 76% kako bi se nadoknadila ta ‘rupa’ (tražište je raslo 68%), no dogodila se 2008. godina zbog koje je dotadašnjih 10 godina nazvano izgubljenom dekadom jer je za investitore ona nosila prosječan godišnji minus od 1,4%.

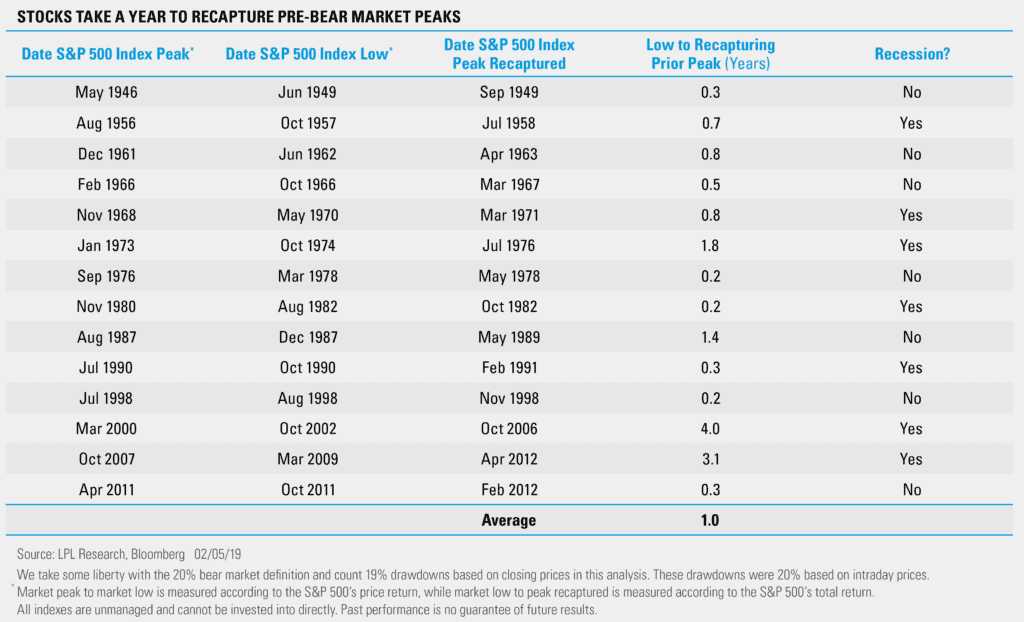

Za mirniji san, u sljedećoj tablici prikazan je nešto dulji vremenski horizont. Prosječan oporavak indeksa od najniže točke do prethodnog vrha bio je godinu dana. Najdulje su trajali gore opisani periodi, dok sve dotadašnje godine (osim onih Velike depresije 30-tih) imale manji pad pa samim time i brži oporavak. Kriza je često prilika za dodatnu zaradu.