HANFA je nedavno objavila mjesečno (ujedno i godišnje) izvješće za 2020. godinu pa mi se učinilo zgodnim malo pogledati kako (trenutno) izgleda naš mirovinski sustav. Počinjem s onim gdje ima najviše naše love – drugim stupom. No, prije no što krenem u analizu, podsjećam kako bi bilo dobro provjeriti stanje vašeg osobnog računa u drugom te, naravno, kojem fondu ste povjerili upravljanje svojom mirovinom. Krajem godine trebaju dostaviti i godišnja izvješća o ostvarenim prinosima na kućne adrese pa, ako niste online tip, pričekajte papir.

Pregled članstva u drugom stupu

Podsjećam kako sve osobe mlađe od 40 godina koje prvi puta nakon 1.1.2002. godine počinju zarađivati (bilo po osnovi nesamostalnog rada, samostalne djelatnosti, drugog dohotka i slično), moraju odabrati svoj OMF u roku od mjesec dana. Fond se odabire na šalteru REGOS-a. One koji u propisanom roku ne izaberu OMF, REGOS raspoređuje u jedan od postojećih OMF-ova kategorije A (unatrag dvije godine automatizmom se dodjeljivala kategorija B).

Valja napomenuti kako je početak rada OMF-ova kategorije B bio 2002. godine, dok su kategorije A i C uvedene tek naknadno, odnosno, 2014. godine. Prelazak iz jedne u drugu kategoriju moguć je na zahtjev člana (pod određenim pravilima i naknadama):

- članom kategorije A možete biti samo ako vam je do dana umirovljenja ostalo 10 ili više godina. U slučaju da vam je do umirovljenja ostalo manje od 10 godina, automatski će vas se rasporediti u fond kategorije B.

- članom kategorije B možete biti ako vam je do umirovljenja ostalo više od 5 godina. U slučaju da je vam je do dana umirovljenja ostalo manje od 5 godina, automatski će vas se rasporediti u fond kategorije C.

- članovima kategorije C mogu biti svi bez ograničenja.

Osiguranik može biti članom samo jednoga fonda i imati samo jedan osobni račun. Sredstva na osobnom računu člana fonda njegova su osobna imovina i nasljedna su (pod određenim uvjetima). Dakle, poput kuće ili stana, sredstva u ovom fondu država vam može ‘uzeti’ isključivo vašim pristankom (ili prisilnom nacionalizacijom).

Krajem prosinca 2020. godine u drugom stupu bilo je nešto preko 2 milijuna članova raspoređenih u 3 kategorije fondova:

| Kategorija | A | B | C | Ukupno |

| Broj članova na kraju 2020. godine | 77.526 | 1.927.519 | 47.193 | 2.052.238 |

| Udio % | 3,78% | 93,92% | 2,30% | 100,00% |

Kao što je vidljivo iz gornje tablice, gotovo 94% svih članova je u kategoriji B. To govori o tome kako je samo mali broj članova zatražio promjenu kategorije onog trena kada su uvedene A i C.

O tome kako malo općenito, a posebice mladi ne znaju puno (ili ne mare) o mirovinskom sustavu govori i činjenica kako je od 6,043 novih članova, Regos morao rasporediti njih 96%, a tek je 4% samostalno odabralo fond.

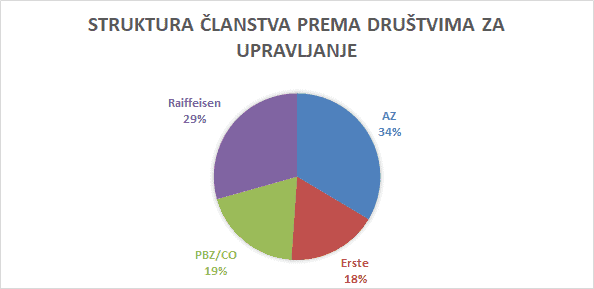

Kao što je vidljivo iz gornjeg grafa, oko 63% članova pripada dvama najvećim fondovima – AZ te Raiffeisen.

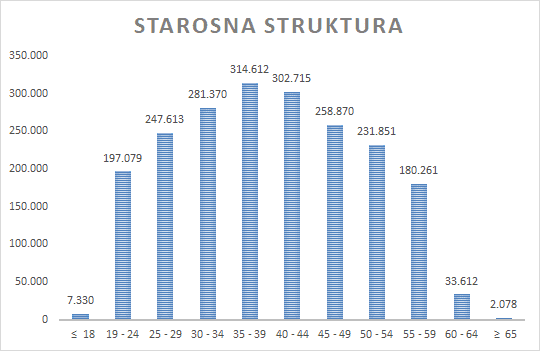

Oko 45% članova je u dobi od 30-44 godina, a odnos žena i muškaraca je 48% naspram 52%.

Stanje neto imovine

Trenutno je u fondovima drugog stupa 119 milijardi kuna (ili oko 16 milijardi eura) od čega, sukladno gore navedenom, čak 93% u kategoriji B.

| Iznosi u HRK’000 | Neto imovina | % |

| Kategorija A | 985.366 | 0,83% |

| Kategorija B | 110.813.741 | 93,07% |

| Kategorija C | 7.268.951 | 6,10% |

| Sveukupno | 119.068.058 | 100,00% |

Prosječna neto imovina po članu iznosi oko 58 tisuća kuna i najveća je u kategoriji C (pred mirovinu), a najmanja u kategoriji A (novozaposleni).

| Kategorija | Neto imovina | Broj članova | HRK’000 po članu |

| A | 985.366 | 77.526 | 13 |

| B | 110.813.741 | 1.927.519 | 57 |

| C | 7.268.951 | 47.193 | 154 |

| Ukupno | 119.068.058 | 2.052.238 | 58 |

Prinosi

Prinosi, odnosno zarade fondova su sigurno najzanimljivije informacije u godišnjem izvješću. U prosjeku, fondovi su zaradili mizernih 0,43% do 1,15% prinosa. Daleko je to od brojki koje su u 2020. godini ostvarili neki drugi mirovinski fondovi (poput najvećeg svjetskog mirovinskog fonda – norveškog Government Pension Fund Global koji je imao prinos od 10,9%), a i od prosječnih prinosa od osnutka (koji su iznosili od 5-7% ovisno o kategoriji). Povijesni prinosi bili rezultat visokih kamatnih stopa na državne obveznice koje, na žalost, i dalje čine najveći dio investicijskog portfelja (vidi dolje), čak i danas kada te iste obveznice plaćaju mizerne kamate. Za razliku od naših, gore navedeni norveški mirovinski fond ulaže čak 70% svog portfelja u globalne dionice (najbolje svjetske kompanije), a ne u norvešku državu.

| Kategorija | 2020 | Od osnutka |

| Mirex A | 0,43% | 6,91% |

| Mirex B | 0,94% | 5,41% |

| Mirex C | 1,15% | 5,13% |

Napomena: Mirex je prosječna vrijednost obračunskih jedinica svih OMF-ova iste kategorije (A,B,C), koja se računa kao ponderirana aritmetička sredina, pri čemu ponder predstavlja udjel pojedinog OMF-a u ukupnoj neto imovini svih OMF-ova iste kategorije.

Struktura ulaganja

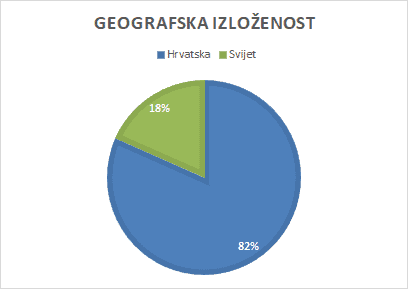

Kao što sam već napisala gore, čak 82% imovine fondova investirano je u Hrvatskoj. Toliko o geografskoj diverzifikaciji. Pogrešno se misli kako je ovakva strategija posljedica zakonskih ograničenja, no kao što možete pročitati dolje u tekstu, to baš i nije tako.

Struktura ulaganja prema tipu na kraju 2020. godine je izgledala kako slijedi:

| Tip | Ukupno | % |

| Dionice | 22.011.803 | 18% |

| Državne obveznice | 78.740.715 | 66% |

| Korporativne obveznice | 2.445.715 | 2% |

| UCITS fondovi | 9.245.477 | 8% |

| Alternativni inv. fondovi (AIF) | 583.367 | 0% |

| Novčani fondovi | 1.844.697 | 2% |

| Depoziti | 2.046.350 | 2% |

| Novac | 2.330.789 | 2% |

| Potraživanja | 388.503 | 0% |

| Obaveze | -569.359 | 0% |

| Ukupno | 119.068.058 | 100% |

Kao što je vidljivo iz gornje tablice, udio dionica u ukupnom portfelju vrijednosnih papira čini tek 18% od čega su domaće dionice čak 58% tog iznosa.

Od ukupnog iznosa državnih obveznica, čak 96% je onih Republike Hrvatske (ili 63% ukupnog portfelja), mada, kao što sam napisala, nema zapreka investirati van granica. S apsolutnim se pravom drugi stup, iz ove perspektive, može slobodno nazvati ‘državnim bankomatom’.

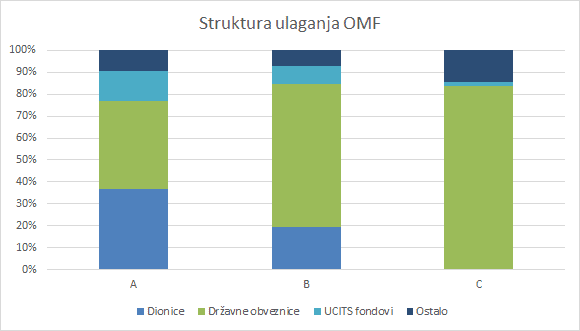

Pogledajmo sada svaku kategoriju pojedinačno.

Kategorija A

Zakonska ograničenja kategorije A:

- minimalno 30% neto imovine fonda mora biti uloženo u obveznice Republike Hrvatske, članica EU-a ili zemalja OECD-a.

- maksimalno 55% može se držati dionicama izdavatelja iz Republike Hrvatske, članica EU-a ili zemalja OECD-a, uključujući i posrednu izloženost putem UCITS fondova i financijskih izvedenica.

- minimalno 40% neto imovine fonda mora biti uloženo u imovinu kojom se trguje ili koja se namiruje u kunama.

Kako to izgleda u stvarnosti:

Kategorija A praktično čini manje od 1% ukupne imovine u drugom stupu i u njoj je tek oko 4% članova. Po svojoj investicijskoj strategiji ova bi kategorija trebala biti agresivnija, s značajno većim udjelom dionica. Iz tog razloga ona bi trebala biti izborom svih onih koji imaju više od 10 godina do starosne mirovine.

No, kao što je vidljivo iz gornjeg grafa, dionice čine tek 37% posto neto imovine fonda (od čega čak 65% domaćih kompanija) dok su državne obveznice oko 40% (od čega čak 93% Republike Hrvatske). 67% ukupnih ulaganja fondova vezano je u RH.

Kategorija B

Zakonska ograničenja kategorije B:

- minimalno 50% neto imovine fonda mora biti uloženo u obveznice Republike Hrvatske, članica EU-a ili zemalja OECD-a.

- maksimalno 35% može se držati dionicama izdavatelja iz Republike Hrvatske, članica EU-a ili zemalja OECD-a, uključujući i posrednu izloženost putem UCITS fondova i financijskih izvedenica.

- minimalno 60% neto imovine fonda mora biti uloženo u imovinu kojom se trguje ili koja se namiruje u kunama.

Kako to izgleda u stvarnosti:

Kategorija B naznačajnije je zastupljena s oko 93% ukupne imovine i oko 94% članova. Po svojoj investicijskoj strategiji ova bi kategorija trebala biti manje agresivna od A (ako se kategorija A uopće takvom može zvati).

Kao što je vidljivo iz gornjeg grafa, dionice čine tek 20% ulaganja u ovih fondova (od čega 58% domaće) dok su državne obveznice oko 65% (od čega 96% Republike Hrvatske). 79% ukupnih ulaganja fondova je u RH.

Kategorija C

Zakonska ograničenja kategorije C:

- minimalno 70% neto imovine fonda mora biti uloženo u obveznice Republike Hrvatske, članica EU-a ili zemalja OECD-a.

- ulaganje u dionice nije dozvoljeno, a izloženost investicijskim fondovima je ograničena na 10%.

- minimalno 40% neto imovine fonda mora biti uloženo u imovinu kojom se trguje ili koja se namiruje u kunama.

Kako to izgleda u stvarnosti:

U kategoriji C je nešto malo preko 2% članova koji drže oko 6% neto imovine. Ovo je konzervativna varijanta fonda koja, sukladno zakonu, nema dionički portfelj. Ovdje, naravno, dominiraju državne obveznice koje čine oko 84% ukupnog portfelja (one RH koje čine 96%). 92% ukupnih ulaganja fondova je u RH.

Zaključno

Sredstva u drugi stup moramo izdvajati silom zakona te nemamo (bar za sad) utjecaja na njihovu investicijsku politiku. Na žalost, strategija fondova ne koristi potencijale tržišta kapitala (mislim na ulaganja na globalna tržišta) i zbog toga prinosi nisu na onoj razini na kojoj bismo očekivali.

Osim potpunog pomanjkanja geografske diverzifikacije (čak 82% ulaganja je u RH), većina naših mirovina vezano je uz državne obveznice koje nam, kao što znamo, neće donijeti prinose koje želimo i trebamo za mirovinu). Na žalost, velikom broju ljudi ovo ‘prisilno’ izdvajanje često je jedini oblik štednje stoga nisam među onima koji zagovaraju samostalno upravljanje tim sredstvima. Za tako nešto sposobnim smatram možda 0,01% populacije. Sigurna sam kako bi, u ogromnom broju slučajeva, štednja za mirovinu bila nepostojeća.

Ono za što se zalažem je transparentna i globalna investicijska strategija, sukladna praksama kakve imaju uspješne zemlje. No, zbog katastrofalno niske razine financijske pismenosti u nas (o tome sam pisala i u tekstu – Tko profitira od financijske nepismenosti), teško ćemo doći u situaciju gdje će upraviteljima naših mirovinskih fondova pokazatelj uspjeha biti neki od svjetskih tržišnih indeksa kao što je to gore navedenom norveškom fondu. Netko bi ih na to trebao natjerati, a za takvo nešto jednostavno nemamo znanja (niti volje).

Zato se za svoje mirovine trebamo (i moramo) pobrinuti sami. Kako stojite na tom putu?