Ako ste pratili, a nadam se kako jeste, moju zadnju objavu iz područja investiranja – Investicijski portfelji: konzervativni ili progresivni? – znate kako sam s prvim danima ove godine kreirala četiri ‘dummy’ portfelja sadržana od nama dostupnih ETF-ova i hrvatskih investicijskih fondova.

Cilj ove vježbe je svakoga kvartala pratiti izvedbu ovih portfelja kroz duži vremenski period, a istovremeno učiti o tome kako treba alocirati svoju imovinu te na što treba obratiti pozornost.

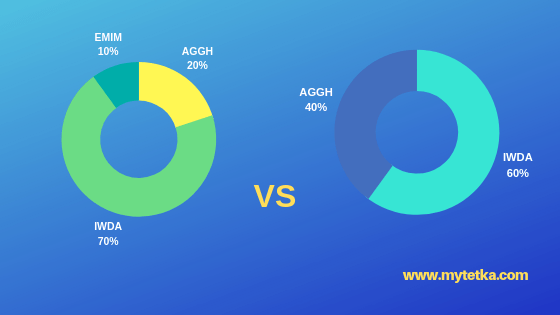

Podsjećam kako sam konzervativni portfelj definirala u omjeru 60% dionice i 40% obveznice, dok je progresivni u omjerima 80% dionice i 20% obveznice. Obično je konzervativni model s većim udjelom obveznica, no kako su naše mirovine u drugom stupu (ako ne znaš kako investiraju pogledaj u mojoj e-knjizi Vodič: Sve što trebaš znati o drugom stupu), ogromnim dijelom u hrvatskim državnim obveznicama (čak neovisno o tome o kojoj se kategoriji fonda radi), odlučila sam se i u tzv. konzervativnom portfelju na veći udio dionica.

Odabir ETF-ova

U obje varijante odabrala sam ukupno tri različita ETF-a (na linku uz svaki možete pratiti i njihovu trenutnu cijenu te povijesni prinos):

- AGGH – iShares Global Aggregate Bond UCITS Hedged Acc

- IWDA – iShares Core MSCI World UCITS

- EMIM – iShares Core MSCI Emerging Markets IMI UCITS

logiku odabira kojih ću nastojati detaljnije objasniti u nastavku.

Koje ETF izabrati?

Osim ulagačke strategije, odnosno indeksa koje će pratiti, pri odabiru gore navedenih ETF-ova vodili smo se (moj ‘tajni’ blog partner i ja) sljedećom logikom:

- ETF treba biti registriran u EU, nekoj od zemalja koja ima stimulativne porezne propise (izbor je pao na Irsku). Ovo uključuje i ugovor o izbjegavanju dvostrukog oporezivanja (vidi i moju objavu Smrt i porezi) s Hrvatskom (mada ćemo isplatu dividende nastojati izbjeći odabirom ETF-a koji ju reinvestira, a ne isplaćuje (vidi dalje u tekstu)

- Dividende trebaju biti akumulirajuće (ne isplaćuju se pa ne trigeriraju gore navedeni porez na dividendu)

- Što je moguće niži TER (‘total-expense-ratio’), odnosno, ukupne troškove upravljanja fondom

Naravno kako su kriteriji odabira bili puno širi od gore navedenih, no gore navedene ocijenili smo kao one s najvećim utjecajem na očekivane prinose.

AGGH – iShares Core Global Aggregate Bond UCITS ETF

Trebali smo jedan dobar globalni obveznički fond. Takav smo našli u gore navedenom BlackRockovom registriranom u Irskoj. Prema imovini (‘asset under management’) kojom globalno upravlja (preko 6 trilijuna USD), BlackRock je najveći takav fond na svijetu.

TER ovog fonda je 0,10% (zapamtite ove postotke kada budemo gledali domaće investicijske fondove) što ga čini vrlo atraktivnim.

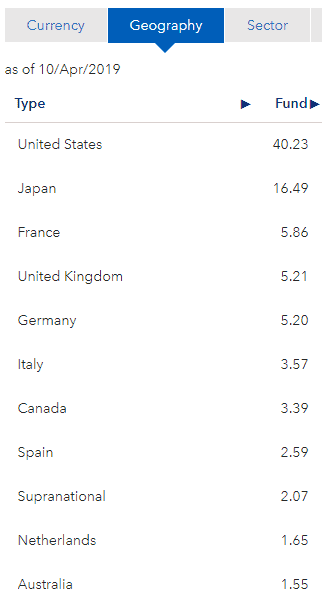

Drugo bitno je ulagačka struktura fonda, a ona u ovom slučaju, geografski gledano, izgleda ovako:

Važno je napomenuti kako je valutna izloženost, obzirom na njegovu ‘hedžiranost’ 100% u EUR.

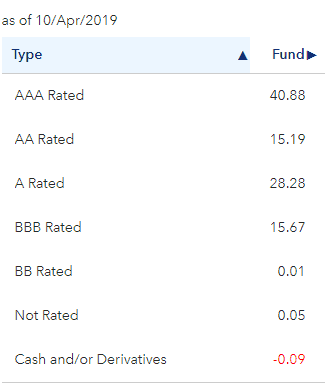

Također interesantno je pogledati i investicijski rejting obveznica u koje fond ulaže:

Kreditni rejting uzima se od tri najpoznatije rejting agencije (S&P, Moody’s i Fitch), no svedene na kategorizaciju koju koristi S&P). Prema njemu su obveznice BB rejtinga i niže ‘junk’ ili smeće. Podsjećam kako su hrvatske državne obveznice tek od nedavno, prema S&P-u dobile jedan kreditni rejting više od ‘smeća’ dok ih druge dvije agencije i dalje smatraju takvima.

IWDA – iShares Core MSCI World UCITS ETF

Izbor globalnog dioničkog indeksa pao je na gore navedeni. Kao i obveznički, registriran je u Irskoj, njime upravlja BlackRock, a TER mu je 0,20%. Prati MSCI World Index, globalni dionički indeks koji pokriva otprlike 85% tržišne kapitalizacije 23 razvijene zemlje svijeta.

Ključan podatak pri izboru je bio, kao što sam već gore navela, akumuliranje dividende, odnosno, njeno daljnje reinvestiranje.

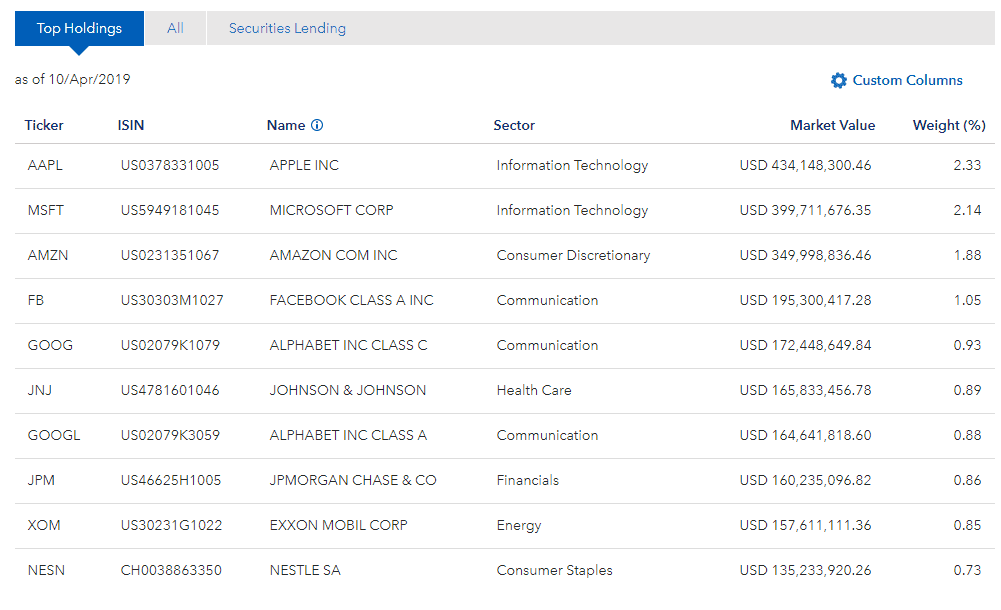

Glavne investicijske pozicije fonda su:

Dakle, radi se o svjetskoj korporativnoj kremi koja, bez obzira na značaj, pojedinačno ne prelazi više od 2,33% ukupnog portfelja (Apple). Top 10 pozicija tako čini tek 12,5% ukupne vrijednosti fonda. Sektorski gledano, najzastupljeniji su IT i financijski sektor (svaki po 16%), te zdravstvo (13%).

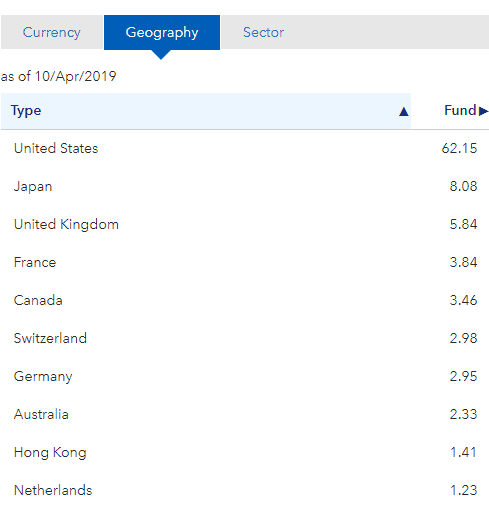

Naravno kako je, geografski gledano, najzastupljeniji SAD:

Prema valutnoj izloženosti, 63% čini USD, 11% EUR te 8% JPY.

Ovaj indeks ne pokriva takozvane ’emerging’ ekonomije pa je to bio razlog izbora sljedećeg fonda u Tetkinom progresivnom portfelju.

EMIM – iShares Core MSCI Emerging Markets IMI UCITS

Izbor dioničkog indeksa brzorastućih ekonomija pao je na gore navedeni. Također registriran je u Irskoj, isto upravlja BlackRock, a TER mu je 0,18%. Prati MSCI Emerging Markets Index, sastavljen od 24 zemlje, a predstavlja oko 10% globalne tržišne kapitalizacije.

Kao i u prethodnom slučaju, bitno je bilo odabrati fond koji ne distribuira dividendu već ju reinvestira.

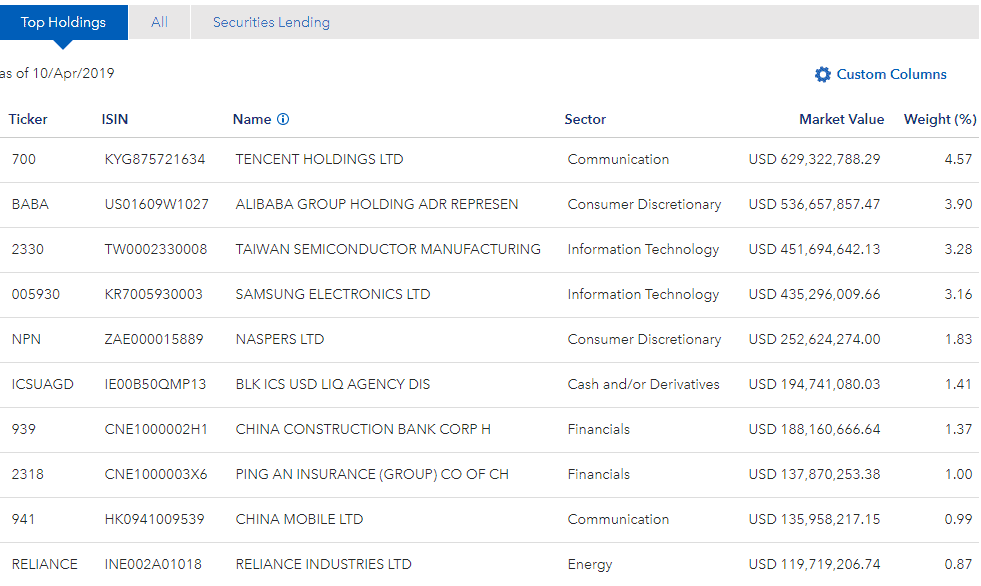

Glavne investicijske pozicije fonda su:

Ne čudi kako su se u top 10 našli giganti kao Tencent ili Alibaba. Top 10 pozicija čini 22,38% ukupne vrijednosti fonda. Sektorski, najzastupljeniji je financijski s 23%, zatim IT s 15% te roba široke potrošnje 14%.

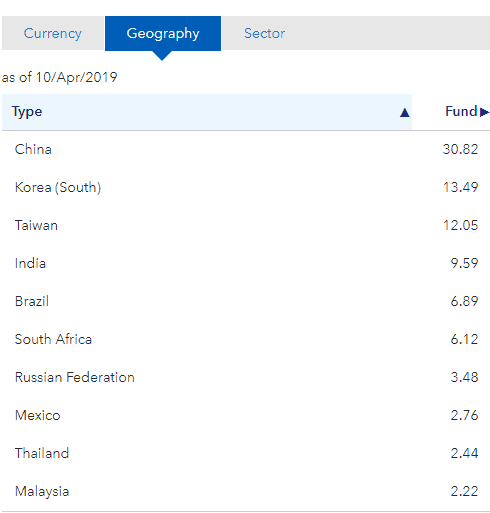

Geografski to izgleda ovako:

Prema valutnoj izloženosti, 22% čini hongkonški dolar (HKD), 14% južnokorejski won (KRW) te 12% tajvanski dolar (TWD).

U sljedećoj objavi prezentirat ću odabrane domaće investicijske fondove, a nakon toga ćemo napraviti usporedbu portfelja i razloga različitog prinosa u prvom kvartalu 2019.

Imate li iskustava s ulaganjima u ETF-ove? Kakav vam se čini ovaj odabir? Da li biste birali nekakve druge i koje biste kriterije pri tome uzeli u obzir? Što kažete na omjere dionica i obveznica u oba portfelja? Biste li to napravili drugačije? Javite.