Ako ste imalo bili investicijski aktivni proteklih mjeseci ili godina, ovo je doba kada vam, na kućnu adresu ili u inbox-e, stižu potvrde o stanjima na investicijskim računima te obračuni kapitalnih dobitaka ili gubitaka ostvarenih u protekloj godini.

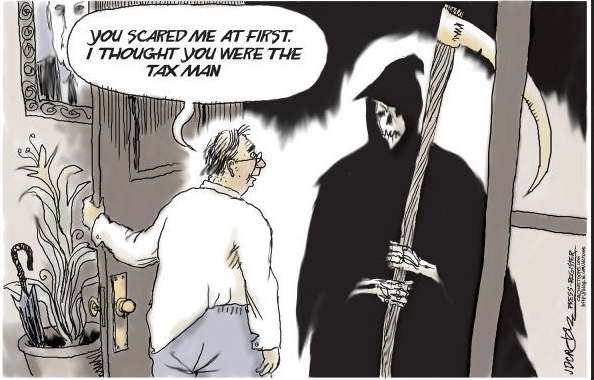

Kao što kaže poznata izreka – ‘ništa na svijetu nije sigurno osim smrti i poreza’, činjenica kako porezni ‘žeteoc’ uzima svoj dio ne bi trebala nikoga posebno iznenaditi. Bolje rečeno, ako nas to iznenadi to samo znači kako nismo odradili ‘domaću zadaću’, odnosno, proučili utjecaj poreza na svoje investicijske odluke.

Pomalo zabrinjava koliko se pitanje poreza ignorira pa čak i zaboravlja pri odlukama o investiranju. Posebno se to odnosi na strana tržišta poput američkog, gdje porez na dividendu može značajno utjecati na ukupnu profitabilnost pa tako i smislenost ulaganja.

U nastavku ću pokušati, sebi i vama, napisati svojevrstan podsjetnik za razumijevanje ove problematike. Nadam se kako će biti od koristi.

Skraćena verzija

Za one koji žele znati manje 🙂, evo skraćenog (i vrlo općenitog) poreznog tretmana:

- kapitalni dobici ostvareni u Hrvatskoj oporezuju se po stopi od 12% (plus prirez) ukoliko su financijski instrumenti kupljeni nakon siječnja 2016. godine, prodani unutar dvije godine i viši od 112 kuna. Kapitalni dobitci ostvareni u inozemstvu u načelu se ne oporezuju u državi primitka već u Hrvatskoj po navedenom principu.

- dividende kompanija koje posluju u Hrvatskoj oporezuju se pri isplati po stopi od 12%, a visina poreza onih primljenih iz inozemstva ovisi o tome ima li Hrvatska potpisan ugovor o izbjegavanju dvostrukog oporezivanja (DTT) s navedenom državom ili ne (vidi dolje za detalje)

- Ukoliko kompanija ne isplaćuje dividendu već ju reinvestira, takva nije predmet oporezivanja, ali kapitalna dobit proizašla iz prodaje dionica jest (ako je prošlo manje od dvije godine od njene kupnje, a kupljene su nakon siječnja 2016).

Dakle, dugoročno investiranje (minimalno dvije godine) te optimiranje dividende ključni su elementi svakog razumnog investicijskog plana. Naravno, gore navedena pravila imaju brojne izuzetke i pametan ulagač dobro će proučiti porezni tretman svoga ulaganja u dotičnoj zemlji prije no što ‘stavi’ novce u neki financijski instrument. Sve drugo je neozbiljno.

U nastavku nešto šira priča za one koji žele znati više. Dolje navedeno ni u kom slučaju ne pokriva sve slučajeve i potrebno je individualno proučiti svoj portfelj kako ne bi bilo iznenađenja.

Što je dohodak od kapitala i kako se oporezuje?

Dohodak od kapitala obuhvaća nekoliko kategorija kao što su kamate, skrivene isplate dobiti, kapitalni dobici, udjeli u dobiti ostvareni dodjelom ili opcijskom kupnjom vlastitih dionica, dividende i udjeli u dobiti, ostvareni u poreznom razdoblju.

Obveznik obračuna, obustave i uplate poreza je porezni obveznik – fizička osoba, stjecatelj primitka u Hrvatskoj ili inozemstvu (ako međunarodnim ugovorom nije drugačije uređeno) uz mogućnost da to prepusti društvu za upravljanje financijskom imovinom ili osobi koja upravlja obveznikovom financijskom imovinom. U pogledu kapitalnih dobitaka iz inozemstva pravila su jednaka, osim ako obračun, uplatu i prijavljivanje dohotka mora obaviti isključivo obveznik stjecatelj primitka, pri čemu se zaključene međunarodne ugovore primjenjuje umjesto hrvatskih poreznih propisa.

U daljnjem ću se tekstu osvrnuti na one oblike oporezivanih dohodaka od kapitala koji su najinteresantniji ‘običnim’ ulagačima, a to su:

- Kamate – na kunsku i deviznu štednju, dane zajmove i slično. Ovdje se ne ubrajaju zatezne kamate i kamate po viđenju, kamate plaćene temeljem sudskih rješenja, kamate na obveznice (bez obzira na izdavatelja), prinos na životno osiguranje s obilježjem štednje (isplaćena naknada iznad uplaćenih premija osiguranja) te prinos po osnovi dobrovoljnog mirovinskog osiguranja.

- Kapitalni dobici – primici od otuđenja (prodaja, zamjena, darovanje i drugi prijenos) financijskih instrumenata (dionica, udjela, obveznica, derivata i slično), odnosno razlika između prodajne cijene i nabavne vrijednosti financijske imovine

- Dividende i udjeli u dobiti

Kapitalni dobici, kamate te dividende oporezuju se po stopi od 12% (plus odgovarajući prirez). Prilikom obračuna kapitalnih dobitaka imamo pravo smanjiti poreznu osnovicu za ostvarene gubitke. Kapitalni gubici mogu se odbiti od kapitalnih dobitaka jedino ako su ostvareni u istoj kalendarskoj godini.

Važno je naglasiti da se oporezuju samo neto kapitalni dobici za financijske instrumente kupljene nakon 1. siječnja 2016. i prodane unutar dvije godine. Ukoliko su financijski instrumenti stečeni prije siječnja 2016. godine, tada ne podliježu oporezivanju.

Ukratko, ako smo tijekom 2017 i 2018. godine kupili i prodali vrijednosne papire te pritom ostvarili zaradu veću od 112 kuna, dužni smo prijaviti poreznu obvezu.

Prilikom većeg broja transakcija potrebno je voditi evidenciju i obračunati sve dobitke i gubitke. U slučaju višekratne kupnje i prodaje različite količine istovrsnih vrijednosnih papira obračun ide onim redom kojim su i nabavljene, tako da ona koja je ranije kupljena ranije ulazi u obračun.

Pri utvrđivanju kapitalnog dobitka ili gubitka uzima se u obzir i ukupne pripadajuće troškove naplaćene na teret obveznika (naknade brokera, depozitorija i burze).

Porez na dohodak od kapitala po osnovi kapitalnih dobitaka ne plaća se (ne smatra se prodajom) u slučaju:

- prijenosa udjela iz jednog u drugi dobrovoljni mirovinski fond

- zamjena vrijednosnih papira s istovrsnim papirima istog izdavatelja ili podjela dionica istog izdavatelja pri čemu ne dolazi do promjene temeljnog kapitala niti novčanog tijeka

- zamjena udjela između investicijskih fondova kojima upravlja isto društvo za upravljanje. Ukoliko smo ostvarili dobitak/gubitak u jednom fondu on se neće oporezivati u trenutku zamjene udjela nego u trenutku prodaje i isplate sredstva iz fonda u koji smoprenijeli udjele

- Prijenosa udjela nasljeđivanjem

- Prijenosa udjela između bračnih drugova i srodnika u prvoj liniji (roditelji, braća, bračni drug, djeca) i drugih članova uže obitelji (roditelji supružnika), te između razvedenih bračnih drugova ako je otuđenje u neposrednoj svezi sa razvodom braka.

- Darovanja udjela

Sam čin stjecanja udjela nasljeđivanjem, prijenosom ili darovanjem nije oporeziv. Međutim, prodaja imovine stečene darovanjem ili prijenosom unutar dvije godine se oporezuje.

Oporezivanje kapitalnih dobitaka i dividendi iz inozemstva

Međunarodni ugovori po snazi su iznad nacionalnih poreznih propisa tako da je u slučaju hrvatskih rezidenata koji ostvaruju kapitalne dobitke iz inozemstva, kao i nerezidenata koji ostvaruju kapitalne dobitke u Hrvatskoj, potrebno za svrhe oporezivanja prvenstveno primijeniti odredbe navedenih ugovora.

Ako ne postoji međunarodni ugovor između Hrvatske i druge relevantne države, tada se primjenjuju odredbe hrvatskih propisa. Prema najvećem broju međunarodnih ugovora u primjeni, kapitalni dobici oporezuju se samo u državi rezidentnosti poreznog obveznika (čitaj: Hrvatskoj).

Oni koji posjeduju dionice ili udjele u kompanijama sa sjedištem u inozemstvu mogu primati dividendu i udjele u dobiti bez ikakvih ograničenja. To vrijedi za države članica EU kao i trećih država. Pri tome rezidenti Hrvatske moraju voditi računa o svojim poreznim obvezama, kako u državi isplatitelja, tako i u Hrvatskoj.

Fizičke osobe koje ostvaruju dividende ili udjele u dobitku iz inozemstva obvezne su u roku od 30 dana od primitka platiti porez na dohodak po stopi od 12% uvećanoj za prirez, ako ugovorom o izbjegavanju dvostrukog oporezivanja nije drukčije uređeno.

Donja tablica pokazuje zemlje s kojima RH ima ugovore o izbjegavanju dvostrukog oporezivanja te stope poreza na dividendu u primjeni:

| STOPA | DRŽAVA |

|---|---|

| 5% | Bugarska, Češka, Kina, Malta, Slovenija, Gruzija, Indonezija, Rumunjska, Turkmenistan |

| 10% | Albanija, Armenija, Azerbajdžan, BIH, Crna Gora, Danska, Grčka, Iran, Irska, Island, Jordan, JAR, Koreja, Latvija, Mađarska, Malezija, Maroko, Moldova, Portugal, Rusija, San Marino, Sirija, Slovačka, Srbija, Turska, Ukrajina, Velika Britanija |

| 15% | Austrija, Belgija, Bjelorusija, Čile, Estonija, Finska, Francuska, Indija, Italija, Izrael, Kanada, Litva, Makedonija, Nizozemska, Njemačka, Norveška, Poljska, Španjolska, Švedska, Švicarska, |

Ako je ugovorom o izbjegavanju dvostrukog oporezivanja uređeno da zemlja isplatitelja ima pravo oporezivanja po određenoj stopi te iskoristi tu mogućnost, tada osoba nije obvezna obračunati porez i prirez po primitku novca na račun, ali je obvezna prijaviti plaćeni porez putem obrasca INO-DOH. Konačan tretman ovisit će o tome što je propisano međunarodnim ugovorom.

Ako je međunarodnim ugovorom uređeno da se porez obračunan u inozemstvu izuzima od oporezivanja u Hrvatskoj, porez plaćen u inozemstvu smatrat će se konačnom poreznom obvezom. Uglavnom se ovdje radi o zemljama i stopama poreza višim od onih koje se primjenjuju u Hrvatskoj (Belgija, Estonija, Francuska, Koreja, Latvija, Litva, Norveška, Njemačka, Švedska).

Ako je međunarodnim ugovorom uređeno da se uračunava plaćeni porez u inozemstvu, tada će Porezna uprava obračunati porez prema tuzemnom propisu te ga smanjiti za plaćeni porez u inozemstvu, ali samo do visine tuzemne porezne obveze. Ukratko, u slučaju kad je u državi izvora na primljenu dividendu plaćen porez po stopi od 10%, porezni obveznik u Hrvatskoj će platiti razliku do porezne stope od 12%, uvećano za prirez ako je propisan prema prebivalištu primatelja dohotka. No ako je u inozemstvu plaćen predujam poreza po stopi od npr. 15% ili više, u Hrvatskoj se neće provoditi dooporezivanje tog izvora dohotka.

Oporezivanje u SAD (za nerezidente)

Dividende na dionice koje izdaju američke kompanije oporezuju se po stopi od 30% i porez se usteže pri isplati. Stopa može biti niža ako je utvrđena ugovorom o izbjegavanju dvostrukog oporezivanja što nije slučaj s Hrvatskom. Obzirom kako ne postoji dotični ugovor, primjenjuje se metoda uračunavanja pa će tako plaćeni porez u SAD-u biti uračunat u poreznu obavezu i nećete morati dodatno platiti porez u RH. Naravno, da biste ovo ostvarili, morate pribaviti potvrdu o plaćenom porezu od ovlaštenih tijela u SAD-u.

Ukoliko kompanija reinvestira dividendu, prodajom njenih dionica ostvaruje se kapitalni dobitak koji nije predmetom ustezanja poreza.

Ukoliko se prodajom neke imovine (dionice) ostvari kapitalni dobitak, on je izuzet od oporezivanja i to vrijedi jednako za imovinu koja se drži na period duljim od jedne godine kao i za kraći period. Gubici na prodaji ne mogu se koristiti za netiranje s drugim oblicima oporezivih primitaka. Kapitalni dobici se tada oporezuju sukladno hrvatskim poreznim propisima (vidi gore).

Kamate na dužničke vrijednosne papire (obveznice) u načelu su izuzete od poreza po odbitku.

Zaključno

Investirati u financijske instrumente na dulji rok (svakako dulje od dvije godine) i time izbjeći oporezivanje kapitalnih dobitaka. Prilikom investiranja na stranim tržištima kapitala voditi računa o poreznom tretmanu dividende. Porezno najpovoljnije je odabrati one dionice koje ne isplaćuju dividendu već ju reinvestiraju. Ukoliko pričamo u ulaganjima u ETF-ove, preporučila bih one registrirane u EU (a, između ostalih, prate američke indekse) te ujedno reinvestiraju dividendu. No o njima drugom prilikom.

Naknadna napomena: Od ETF-ova registriranih u Europi, oni u Njemačkoj oporezuju i reinvestiranu dividendu pa je možda bolje orijentirati se na one registrirane u Irskoj ili Luksemburgu.

Kakva su vaša iskustva s porezima na kapitalne dobitke? Postoje li specifičnosti koje biste istaknuli?