O tome što su ETF-ovi puno sam pisala na ovom blogu. Onima koji su na početku preporučam početi od Vodiča koji objašnjava zašto i kako možete u njih ulagati. U par navrata sam na društvenim mrežama pročitala kako se ETF-ove trpa u isti koš s NFT- evima, kriptovalutama i drugim špekulativnim ulaganjima. To ne znači kako ETF-ovi ne mogu biti rizični, dapače, no rizici koji ih karakteriziraju vrlo su različiti od onih koji se odnose na prethodno navedene. Naročito ako govorimo o ETF-ovima koji prate globalne tržišne indekse.

O rizicima ulaganja u ETF-ove već sam pisala u tekstu Koji su rizici ulaganja u ETF-ove pa tamo navedene rizike neću ovdje spominjati. Današnji tekst bavit će se ‘egzotičnim’ ETF-ovima kojima nema mjesta u mom investicijskom portfelju niti im pasivni investitori trebaju posvećivati pažnju. Bolje rečeno, ukoliko niste profesionalni investitor, zaobilazite ih u širokom luku.

ETF-ovi ‘s polugom’ (leveraged ETF)

Tipični ETF nastoji što bolje pratiti povrat indeksa (tipa S&P 500) tijekom vremena, međutim, ETF s polugom nastoji udvostručiti ili utrostručiti takve povrate. Ovakvi ETF-ovi se su praktično financijski derivati koji se kupuju na dug. Prepoznat ćete ih po oznaci 2x ili 3x, a i koštaju nešto više od tradicionalnih ETF-ova. Iako za neke investitore mogu biti zanimljivi zbog potencijala zarade, radi se o instrumentima visokog rizika kojeg treba biti svjestan. U doba rasta indeksa sve je divno i zarađujete višestruko, no kada indeks počne padati, vaši se gubici također multipliciraju. Ako ste pročitali moj tekst Koliki je prinos potreban za nadoknaditi minus na tržištu, znat ćete kako je za nastao gubitak potreban puno veći postotni rast koji bi ga nadoknadio. Na duži rok za investitora to znači gotovo siguran minus (često i gubitak cijele investicije).

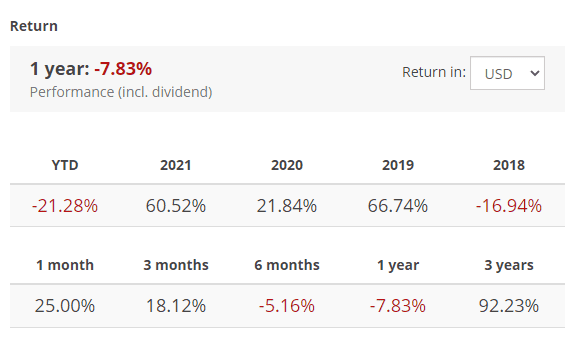

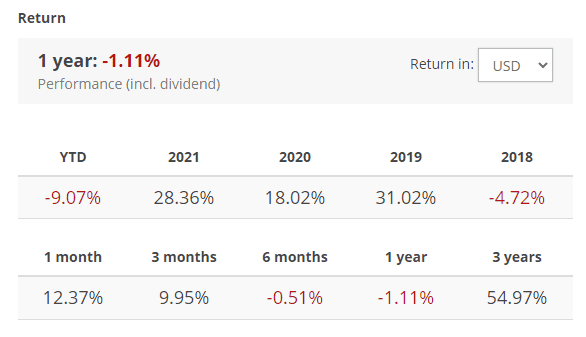

Na stranici JustETF pronašla sam 2x Leveraged S&P 500 ETF. Evo usporedbe prinosa s klasičnim S&P 500 ETF-om:

Kada gledamo zadnje 3 godine možemo primijetiti kako je ETF s polugom (2x) donio čak 92% prinosa svojim investitorima za razliku od običnog ETF-a koji je ostvario ‘samo’ 55%. Međutim, to je ona situacija kada sve ide ‘gore’. Već ove godine možemo primijetiti kako je S&P 500 (u trenutku pisanja ovog teksta) na -9%, dok je verzija s polugom čak -21%. Bit će zanimljivo promatrati oporavak (ili pad) jednog i drugog ETF-a u narednom periodu.

Inverzni ETF-ovi s polugom (inverse leveraged ETF)

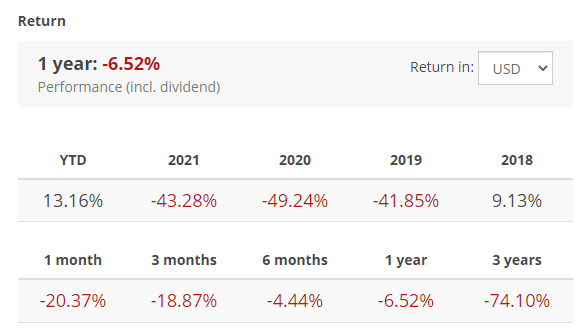

Inverzni ETF-ovi s polugom se, za razliku od prethodno navedenih, kreću u obrnutom smjeru od indeksa. Ukratko, pad indeksa za, na primjer -1% dovodi do rasta inverznog ETF-a za +2%. Kao i u prethodnom slučaju, gubitke je ovdje teško nadoknaditi, a događaju se kada indeks raste pa prilično podsjećaju na short selling.

Investitori u inverzni S&P 500 2x nisu se imali čemu radovati zadnje 3 godine s minusom od čak 74%. Ove godine su pokrili mali dio tog gubitka, no za nadoknaditi svih 75% minusa potreban je rast od oko 300% što teško vidim ostvarivim. Kladiti se protiv indeksa koji 75% vremena raste ne bih nazvala pametnom investicijskom strategijom. Ovako nešto možda može biti prikladno kratkoročnom špekuliranju, a nikako dugoročnim investicijskim strategijama.

Sektorski ili tematski ETF

Iako sektorski i tematski ETF-ovi zvuče prilično slično, postoji značajna razlika. Sektorski ETF-ovi su fondovi koji ulažu u specifične segmente ekonomije kao što su energetika, zdravstvo ili IT. Tematski ETF-ovi su ipak nešto različiti, oni se obično protežu kroz nekoliko sektora, a baziraju se na megatrendovima i tehnološkim inovacijama poput blockchaina, čiste energije, održivosti, kibernetičke sigurnosti itd. Iako se investiranje u ovakve ETF-ove može činiti zanimljivim zbog potencijalno viših prinosa u odnosu na indeks, često se radi o ‘ganjanju’ zadnjih trendova gdje obično mali investitor ulaže svoj novac već kada se cijeli taj hype ispuhao. Iza ovakvih fondova često stoji jaki marketing putem kojeg se nastoji što više novca izvući od investitora.

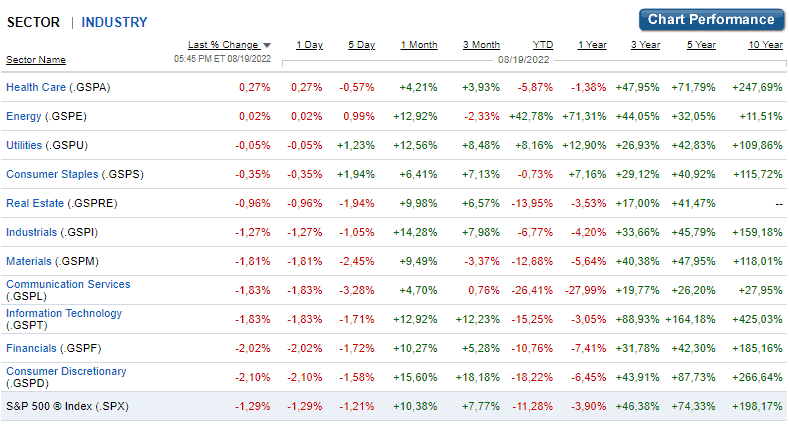

Kada pogledamo kako su poslovali pojedinačni sektori u odnosu na S&P 500 (podaci na dan 19. kolovoza 2022), možemo primijetiti kako su samo 3 sektora nadmašila S&P 500 u desetogodišnjem razdoblju. To su Health Care (zdravstvo), Information Technology (IT) te Consumer Discretionary (dugotrajna potrošačka dobra):

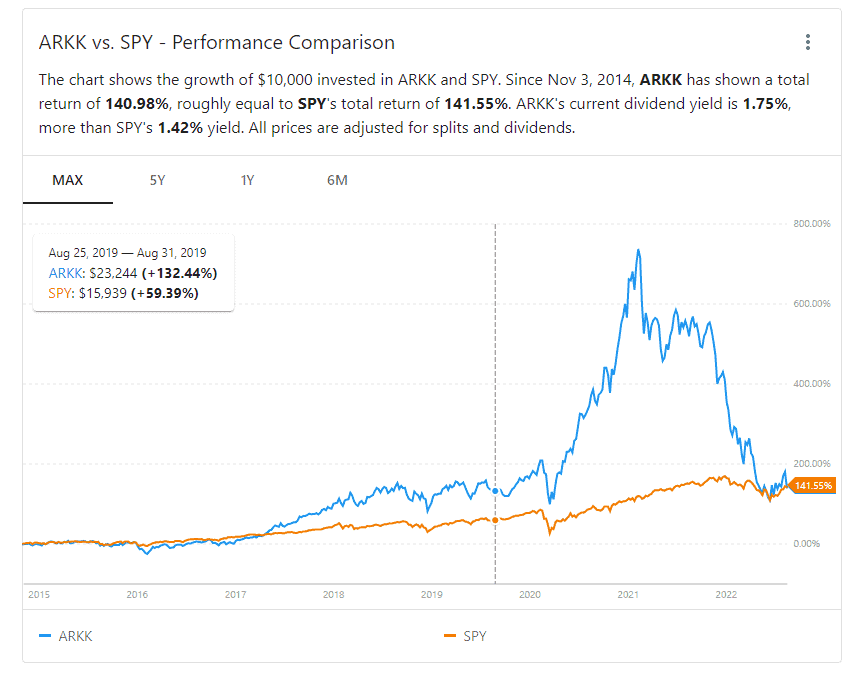

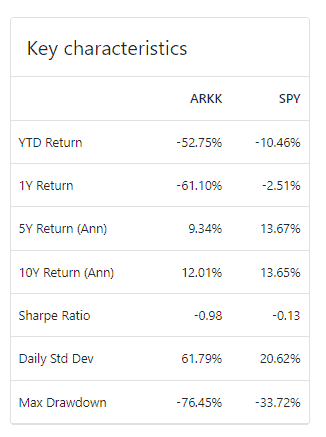

ETF za kojim su svi ‘poludjeli’ zadnjih godina bio je ARK Innovation ETF (ARKK), poznat po ulaganjima u takozvanu disruptivnu inovaciju. Ovo teško možemo nazvati ETF-om obzirom se radi o aktivno upravljanim fondom. No, u kojoj mjeri zaluđenost novim može uzeti danak pokazuje ARKK u odnosu na S&P 500 (SPY) na svom vrhuncu i danas. Nakon što je 2021. godine bio apsolutni hit, ARKK je danas čak 53% u minusu, a najveći gubitak bio je čak -76% (S&P 500 je pao -34% 2020. godine). Kao i u prethodnom primjeru, za nadoknaditi takav gubitak potrebno je preko 300% rasta.

ETN (exchange-traded-notes)

Iako na prvu vrlo slični ETF-ovima, radi se o vrlo različitim financijskim proizvodima. Kada investitor posjeduje ETF, on doslovce posjeduje financijske instrumente (dionice, obveznice) koji sačinjavaju taj fond. Vlasnik ETNa je vlasnik dužničkog instrumenta kojeg je izdala banka ili investicijska kuća. Investitor je zapravo vjerovnik čiji prinos se temelji na izvedbi indeksa. U slučaju bankrota brokera, vlasnik ETF-a i dalje posjeduje dionice ili obveznice jer će se vlasništvo jednostavno prenijeti drugom brokeru. Kod ETN-ova, radi se o neosiguranom dugu i u slučaju bankrota izdavatelja, isplata investitoru ovisit će o stečajnom procesu. Iz svega proizlazi kako je vrijednost ETNa ovisna o prinosu indeksa, ali i investicijskom rejtingu izdavatelja. Tako, bez obzira na kretanje indeksa, vrijednost ETNa može biti niža ukoliko je rejting ugrožen. Vlasnik indekesnog ETF-a nema takvih problema, njegovi prinosi isključivo ovise o kretanju indeksa.

Glavna odlika pasivnog investiranja je dug horizont, umjereni rizik i umjereni povrati. Ništa od gore navedenog nije takvo. Stoga, ako ste vjerni pasivnom investiranju (a ja jesam), najbolje se okaniti ćorava posla. Slažete se?

Za sve one koji žele saznati kako uspješno investirati u indeksne ETF-ove, kreirati svoju vlastitu investicijsku strategiju te njome kvalitetno upravljati, tu je ETF Klub. Saznajte više na poveznici ispod: