U prvom, uvodnom dijelu, pisala sam o razvoju tržišta kapitala – vidi Prinosi, inflacija, kamatne stope, diverzifikacija (dio 1). U drugom se bavim drugim poglavljem Yearbooka 2022 koji piše o inflaciji i kamatnim stopama.

Zadnjih godina investitori su se navikli na okruženje niske inflacije, niskih kamatnih stopa i velike količine dostupnog ‘jeftinog’ novca. No, sve se to mijenja u zadnjih godinu dana kada inflacija raste u gotovo svim razvijenim tržištima – u SAD-u je godišnja inflacija porasla s 1,4% na 7,0% (najviše u zadnjih 40 godina), u UK od 0,6% do 5,4% (najviše u zadnjih 30 godina) te u Njemačkoj s deflatornih -0,3% na 5,3% (najviše u zadnjih 40 godina). S početkom 2022. godine, inflacija i dalje raste, a u Hrvatskoj je u veljači službeno zabilježena čak 6,3%.

Ovakav rast inflacije rezultat je velike potražnje uslijed ekonomskog oporavka, velikih problema u opskrbnim lancima i globalnoj energetskoj krizi, a s ratnim događanjima u Ukrajini situacija će se sigurno pogoršavati.

Realni povrati dionica i obveznica

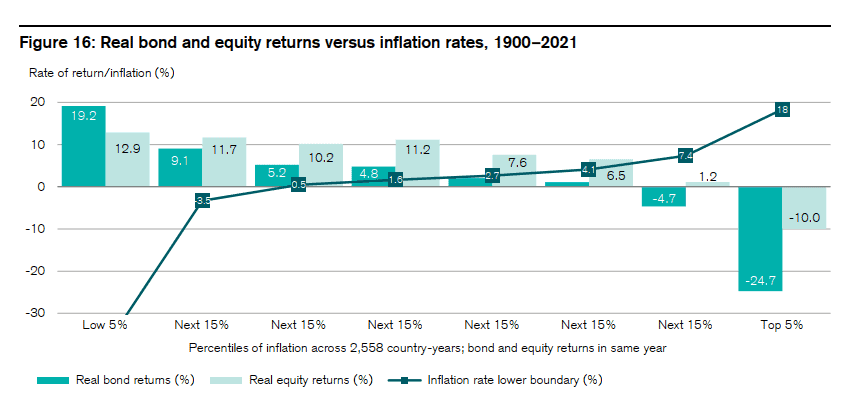

Kao pasivne investitore u dioničke i obvezničke indeksne fondove, sigurno nas zanima kakve prinose možemo očekivati u ovakvom, inflatornom okruženju? Autori istraživanja analizirali su 21 zemlju za koju imaju podatke punih 122 godine (većina razvijenih zemalja odnosno tržišta). Neke su od tih zemalja imale periode visoke inflacije (pa i hiperinflacije), a i duge deflatorne periode (poput Velike depresije 30-tih godina). Ekstremne godine, poput hiperinflacije u Njemačkoj (1922-23) i Austriji (1921-22) izostavljene su u ovoj analizi radi realnijeg prikaza. Evo kako su izgledali prinosi u tom periodu:

Da podsjetim, realni prinosi označavaju nominalne prinose umanjene za inflaciju. Jer što vam vrijedi prinos od 8% ako vam inflacija ‘pojede’ 10% ili nešto slično. U gornjem grafu autori su grupirali zemlje i periode počevši od vrlo niske inflacije (ili većinom deflacije) koje čini prvih 5% zemalja, a zatim u inkrementima od 15% grupirali ostale zemlje prema visini inflacije. Tako je sljedećih 15% zemalja imalo prosječnu deflaciju od -3,5%, grupa poslije inflaciju od 0,5% itd. Zadnjih 5% čine zemlje vrlo visoke inflacije, čak 18% godišnje. Trenutno nam se najzanimljivijim čine događanja u okruženju inflacije od 4,1 do 7,6% budući je to naša realnost.

Uspoređujući prinose dionica i obveznica u navedenom periodu, možemo primijetiti kako obveznicama naročito ‘gode’ deflatorni periodi pa su prinosi daleko iznad dioničkih (19,2% u odnosu na 12,9%). S porastom inflacije situacija se drastično mijenja pa tako obveznice u okruženju visoke ili vrlo visoke inflacije treba izbjegavati. Dionicama, kao što je vidljivo, dobro čine periodi niske inflacije, no s njenim rastom značajno se smanjuju, ali ipak ne tako radikalno kao obveznice.

Obzirom na negativnu korelaciju između dionica i inflacije, možemo zaključiti dionice nikako kako nisu dobra zaštita (hedge), ali zbog značajno viših prinosa u odnosu na obveznice (premije za rizik) ipak pobjeđuju inflaciju dokle god je ona na današnjim razinama (realan prinos od 6,5% uz inflaciju od 4,1% ili 1,2% uz inflaciju od 7,4%). S jačim porastom inflacije (do kojeg se nadam kako neće doći), dionice gube svoju prednost i naši bi portfelji neminovno završili u minusu.