Malo je onih koji postavljaju ciljeve uopće. Naročito financijske. Čak sam bila upitana kakvi su to uopće financijski ciljevi? U ovom ću postu pokušati objasniti moje viđenje te kakvo njihovo konkretno definiranje može (doslovce) promijeniti naše živote.

Ukratko, financijski su ciljevi svi oni za čije ostvarenje trebamo lovu. E sad, pitate se, koji ne trebaju? Upravo u tome je point. Rijetki su dugoročni ciljevi koji nemaju financijski moment. Evo nekih:

- putovanja (bliža i dalja, egzotična i ‘normalna’)

- djeca (imanje, odgajanje, školovanje)

- obrazovanje (naše ili potomaka)

- kupnja kuće ili stana

- kupnja auta i slično

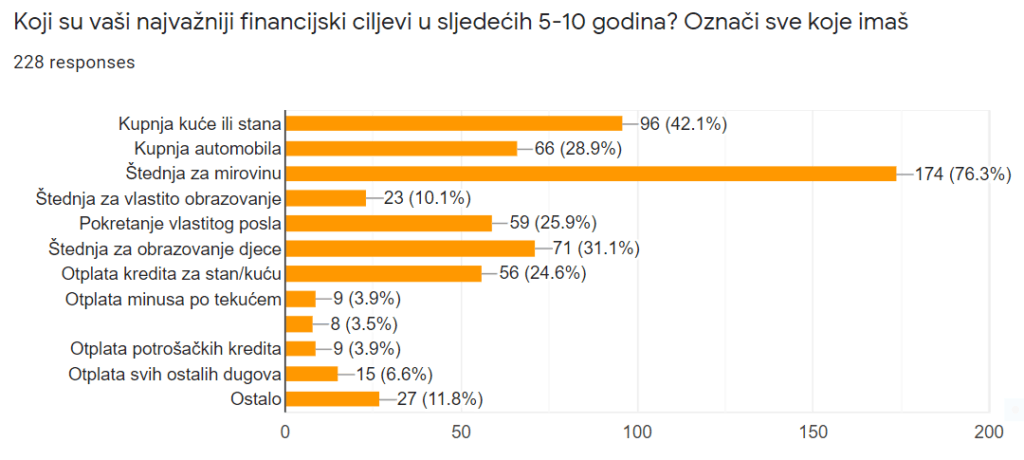

U nedavnoj sam vas anketi pitala koji su vaši najvažniji dugoročni ciljevi. Evo odgovora:

Oko 75% sudionika ankete dobi je između 25 i 45 godina života. Iz toga razloga nije iznenađenje kako je štednja za mirovinu dobila prioritet u odnosu na druge financijske ciljeve. Na drugom se mjestu nalazi kupnja kuće ili stana, a trećem štednja za obrazovanje djece. Iz iskustva koje imam iz individualnog rada s nekima od vas, čini se kako je ova anketa dobar reprezent onoga što nas sve, u velikoj mjeri, okupira.

U sljedećem ću primjeru analizirati kako bi ova tri cilja mogla ‘igrati’ u životima prosječne obitelji, nazovimo ih čitateljima ovog bloga.

Kako ostvariti financijske ciljeve?

Uzmimo za primjer par sljedećih pretpostavki:

- obitelj iz primjera sastoji se od dvoje odraslih osoba do 30-tak godina starosti koje planiraju imati dvoje djece

- mjesečni prihodi kućanstva su im oko 2,500 eura neto (godišnje oko 30 tisuća)

- tri cilja za koja štede su:

- stan od cca 60 m2

- obrazovanje djece (oko 20 tisuća eura po djetetu)

- rezerva za mirovinu (u visini 25x godišnjih troškova)

Navedeni ciljevi odgovaraju onome što možemo vidjeti na gornjem grafu. Idemo vidjeti kako bi se ovi ciljevi dali ukomponirati u neki dugoročni financijski plan koji sugeriram složiti svakome tko čita ovaj blog.

Cilj 1: Kupnja nekretnine u vrijednosti 120 tisuća eura (61m2)

U nedavnom postu pisala sam o tri najveće pogreške (vidi ovdje) koju velik broj osoba radi kod kupnje svoje prve nekretnine. Najznačajnija među njima je kupnja iznad vlastitih mogućnosti. Njena najveća mana je, osim dodatnih i nepotrebnih troškova financiranja, režija, osiguranja i ostalog, u tome što nas ograničava u ostvarenju drugih životnih ciljeva. Jer, sve je u životu, htjeli mi to ili ne, pitanje kompromisa.

U izračunu koju sam ponudila u tom postu, vrijednost nekretnine koju bi si ovaj par mogao priuštiti obzirom na svoja primanja (a pod pretpostavkom kredita od 15 godina otplate), ne bi smio prelaziti iznos od 105 tisuća eura (30 tisuća x 3,5x). Na žalost, za ovaj iznos kredita naš bi par u Zagrebu mogao kupiti nekretninu tek od oko 55 m2 što je, objektivno gledano, dosta ‘na knap’ obzirom na planirano proširenje obitelji. Iz tog razloga oni ne slušaju Tetku te se zadužuju dodatnih 15-tak tisuća (ukupno 120 tisuća eura ili 4x godišnjih primanja) što im omogućuje kupnju stana od planiranih 60-tak ‘kvadrata’. Zbog ograničenja vezanih uz primanja (rata ne može biti veća od 30%) kredit im je odobren na period od 20 godina.

| Prihod kućanstva | 2,500 |

| Godišnji prihod | 30,000 |

| Vrijednost zaduženja (4x) | 120,000 |

| Cijena m2 | 1,960 |

| Veličina nekretnine | 61 m2 |

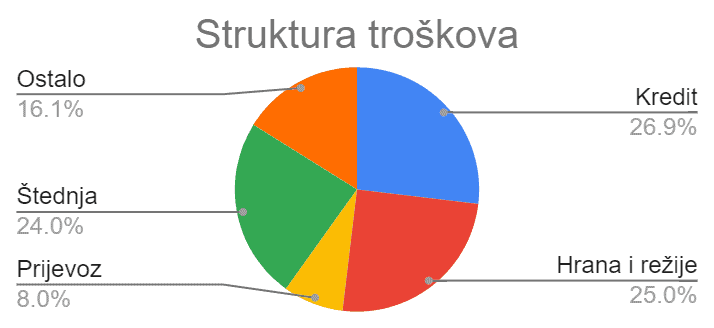

Na gore navedeni kredit od 120 tisuća eura, rata kredita uz kamatnu stopu od 3% iznosila bi 672 eura mjesečno (27% primanja kućanstva).

Cilj 2: Štednja za djecu na 20 godina u vrijednosti od 40 tisuća eura

Za drugi cilj su si ovo dvoje zadali uštedjeti svojoj djeci svakome po 20-tak tisuća eura jednoga dana ukoliko požele na studij ‘vani’ ili započeti samostalan život.

Ključno je pitanje, koliko je potrebno mjesečno izdvajati za te svrhe u sljedećih 20 godina? Obzirom kako je vremenski horizont ulaganja dovoljno dug, novac bi uložili u 100% dionički indeksni fond (ETF) uz željeni prinos relativno konzervativnih 5%.

| Očekivani godišnji prinos | 5,00% |

| Vrijeme (godine) | 20 |

| Potreban mjesečni iznos štednje (u EUR) | 97 |

| CILJANA VRIJEDNOST | 40.000 |

| Potrebno godišnje ulaganje | 1.163 |

| Ukupno uloženo vlastitih sredstava u 20 godina | 23.259 |

| % uloženih sredstava | 58% |

Kao što možete primijetiti, iznos potrebne mjesečne štednje je oko 100-tinjak eura, što ne izgleda, bar na prvu, nešto što si ovaj par ne bi mogao priuštiti (naravno, tek ćemo pravu sliku vidjeti u kontekstu svih drugih izdataka i postavljenih ciljeva).

Cilj 3: Štednja za mirovinu u iznosu od 370 tisuća eura

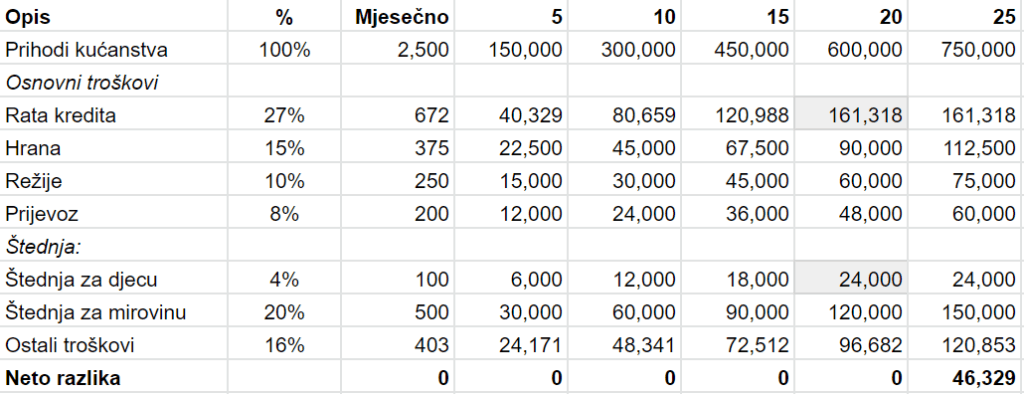

I treći, posljednji cilj koji si je ovaj par zadao je kreiranje ‘zalihe’ za eventualno ranije umirovljenje. Na primjer, to bi moglo biti u za njihov 55 rođendan (vidi moj post na tu temu Koji je tvoj FI broj?), deset godina ranije od zakonom predviđenih 65 godina života. Pri tome od državne mirovine, (jednoga dana kada budu na nju imali pravo), očekuju pokriće oko 30-tak posto godišnjih troškova, no voljeli bi znati kako bi izgledao ciljani iznos bez takve mirovine. Evo Tetkinog izračuna (prikazuje mjesečne te ukupne izdatke za period od 5, 10 i više godina):

U ovom ilustrativnom izračunu nisam uzela u obzir inflaciju, pretpostavka je kako će primanja pratiti veće troškove života. Otplata kredita za stan te dječja štednja završavaju nakon 20 godina, tako da 25 godina kasnije ta razlika čini dodatni iznos štednje u iznosu od 46 tisuća.

Ova je obitelj fokus stavila na dugoročne ciljeve te je planiral izdvajati više za štednju od tipično preporučenih 20-tak posto (prosječna stopa štednje u nas je daleko niža, rekla bih oko 5%). U ovoj priči nema investicije u automobil, putovanja i sličnog budući bi takvi ciljevi očito ‘istisnuli’ neke od gore navedenih 3. Upravo u tome je ključ dugoročnog planiranja, staviti fokus na ono što osobno držimo važnim, ne kako nam to nameće okolina. Ciljevi vaše obitelji mogli bi, a i trebali bi, biti potpuno drukčiji.

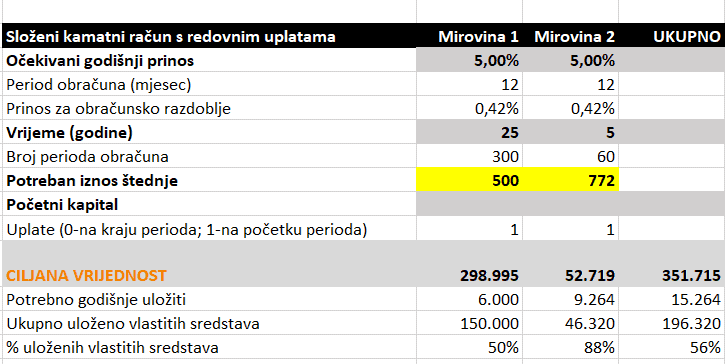

Ciljani iznos potreban za ranije umirovljenje ovih dvoje iznosio bi 370 tisuća eura. Do njega sam došla tako što sam mjesečne troškove obitelji (ukupnih 2,500 eura minus kredit za stan i štednja za djecu) pomnožila s 12 mjeseci i faktorom 25 (također objašnjeno u gore navedenom postu o FI broju). Mirovina 1 predstavlja iznos koji ove osobe štede punih 25 godina, dok je Mirovina 2 iznos viška koji se investira nakon otplate kredita i ostvarenja cilja zacrtane dječje štednje.

Ovaj izračun pokazuje kako bi, uslijed navedenih pretpostavki, treći cilj bio ‘kratak’ za oko 20-tak tisuća eura (umjesto 370 mogli bismo imati oko 350 tisuća). U novoj iteraciji ovoga plana promijenili bismo možda neke ciljeve, odnosno, probali utjecati na troškove ili prihode. Broj iteracija ovisio bi o procjeni realnih mogućnosti konkretne obitelji. U svakom slučaju, definiranje konkretnih, brojkama potkrijepljenih ciljeva dovodi, uvjerena sam, njihovom bržem ostvarenju.

Bar jednom godišnje trebali bismo pogledati zapisane i izračunate ciljeve te provjeriti da li glavne pretpostavke još ‘drže vodu’. Možda više zarađujemo, manje trošimo ili nam do određenih ciljeva više nije stalo? Ako da, promijenimo i kalkulacije. Financije su bar jednostavne 😉