U prethodna tri posta o Finaxu (započni ovdje), pisala sam o tome o kakvom se robo-savjetniku radi, u što ulaže te kakve su mu naknade. U ovom ću vas provesti kroz otvaranje računa, a moj vlastiti bit će otvoren javnosti za buduće analize i komentare putem ovog bloga.

Napominjem kako se radi o prvom robo-savjetniku koji je prilagođen hrvatskom tržištu i lokaliziran na hrvatski jezik. Ako ni zbog čega drugog, to bi bila dovoljna činjenica za dati mu šansu jer, možda se varam, no ne vidim tako skoro druge europske robo-savjetnike s domaćom ponudom.

Otvaranje računa

Ukoliko se odlučite otvoriti račun kod Finax-a, ako želite možete krenuti od dolje u tekstu navedene poveznice.

Ukratko, otvorit će vam se početna stranica koja vam treba pomoći oko stvaranja svog plana investiranja. Imat ćete dvije opcije:

- prepustiti se prijedlogu robo-savjetnika u kreiranju najboljeg portfelja za vas (što bih preporučila ulagačima početnicima) ili

- samostalno kreirati portfelj za one iskusnije među vama.

Ukoliko se odlučite za prvu opciju, trebat ćete odgovoriti na određeni set pitanja koja će pomoći u kreiranju prijedloga za vaš budući portfelj pa se u nastavku teksta obraćam onima iz prve grupe, dakle početnicima.

Koji je vaš cilj ulaganja?

Prije svega trebate odabrati jednu opciju od ponuđenih razloga ulaganja. Kasnije, nakon što otvorite račun, možete dodavati dodatne ciljeve i kreirati više različitih planova investiranja (za različite svrhe)

Inicijalno, trebate se odlučiti za sljedeće ulagačke ciljeve:

- Štednja za mirovinu – cilj je ostvariti iznos koji odgovara polovici sadašnjeg dohotka usklađen za iznos inflacije. Drugi dio mirovine trebao bi biti pokriven od države (stup 1) te eventualno stupova 2 i 3 (obavezna i dobrovoljna mirovinska štednja). Iz tog razoga će vas Finax pitati o visini vašeg dohotka kako bi mogao napraviti projekciju ulaganja

- Štednja za djecu – u slučaju kad želite štedjeti za svako od vaše djece, možete otvoriti račun za jedno od njih i onda, nakon što se uspješno registrirate, pridodati račune za ostalu djecu. Račune možete nazvati njihovim imenima. Vi zadržavate vlasništvo tog računa.

- Financijska rezerva – financijska rezerva služi za pokriće pola godine životnih troškova, pa kao i u slučaju štednje za mirovinu, pitat će vas se o visini dohotka. Maksimalna strategija rizika za ovakvu štednju je 50% dionica / 50% obveznica (vidi portfelje u postu Kako investira Finax?)

- Kupnja nekretnine – koliko trebate uštedjeti za kupnju nekretnine ili vremensko razdoblje u kojem biste htjeli ranije otplatiti hipoteku ili kredit

- Kupnja skupih stvari – postavite ciljni iznos koji želite uštedjeti ulaganjem

- Stvaranje bogatstva – rekla bih isto kao i gore

- Redovna renta – cilj je dobivati redovitu mjesečnu rentu, a namijenjeno je isključivo klijentima s jednokratnim depozitom iznad 375 tisuća kuna (oko 50 tisuća eura) ili za one koji su ulagali s Finaxom 5 ili više godina. Maksimalna strategija rizika je 80/20.

Ovisno o gore odabranom financijskom cilju, pitanja koja slijede bit će nešto specifičnija kako bi vas se moglo dobro ‘profilirati’. Tako, na primjer, ako odaberete kao primaran cilj štednju za mirovinu, pitat će vas koje ste dobi, s koliko godina biste željeli u mirovinu, u kojoj valuti želite štedjeti (kune ili euri), koliko želite jednokratno, a koliko redovito ulagati, koji su vam izvori primanja, koji dio kapitala planirate uložiti te visinu vaših mjesečnih primanja. Osim toga, najvažniji dio profiliranja je vaš odnos prema riziku te dosadašnje znanje i iskustvo u investiranju.

Preporuka investicijskog plana

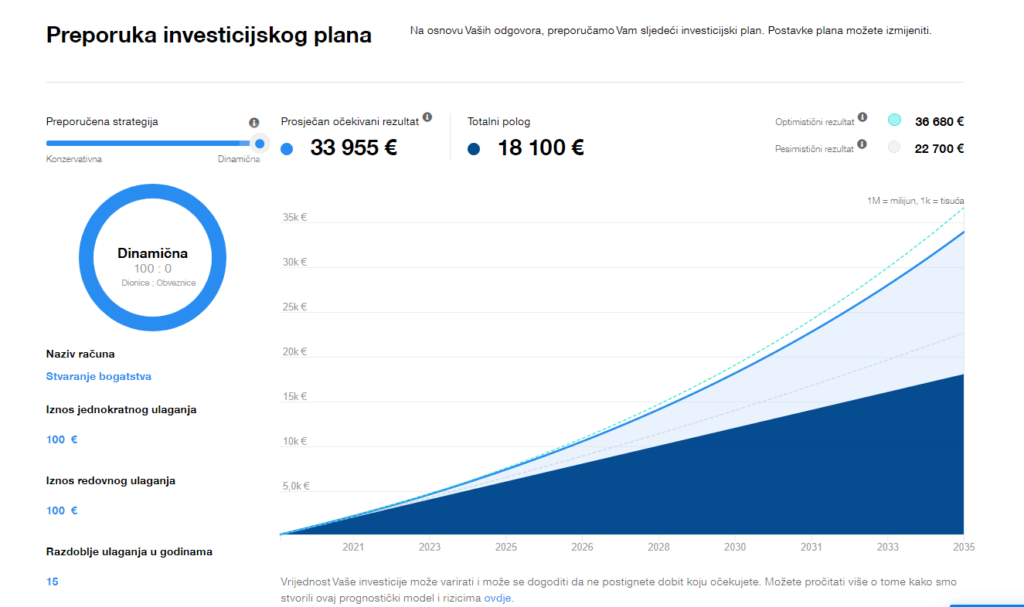

Nakon što ste napravili odabir cilja ulaganja te odgovorili na navedena pitanja, dobit ćete prijedlog investicijskog plana prilagođen vašim potrebama.

Evo kakav je prijedlog dan meni nakon što sam odabrala opciju stvaranja bogatstva, a što drugo 😉

Početni iznos ulaganja je 100 eura, dodatno planiram mjesečno ulagati isti iznos, a odabrani period štednje je 15 godina. Predložen mi je maksimalno dinamičan portfelj (s maksimalnim udjelom dionica) obzirom na period ulaganja, sklonost riziku i mom znanju. Napomena: vaši prijedlozi mogli bi izgledati potpuno drukčije.

U predloženom investicijskom planu vidjet ćete, osim očekivanog totalnog pologa (u ovom primjeru 18.100 eura) tri različite vrijednosti:

- optimistični rezultat (36.680 eura) – prinos oko 8,5% godišnje

- pesimistični rezultat (22.700 eura) – prinos oko 3% godišnje te

- prosječan očekivani rezultat (33.955 eura) – prinos oko 7,5% godišnje

Za optimističan rezultat u Finaxu tvrde kako ima 10%-tnu vjerojatnost ostvaranja, pesimističan 90%-tnu, a prosjek odražava očekivani rezultat temeljem 30-godišnjeg povijesnog razdoblja. Kako povijesni prinosi nisu nikakva garancija budućih, ostaje nam vidjeti kako će se portfelj razvijati. Uostalom, kao što sam navela, račun će biti javan te ćemo ga skupa moći pratiti tijekom pisanja ovog bloga.

Edit: u međuvremenu je račun postao javan, tako da njegovo ‘napredovanje’ možete pratiti skupa sa mnom na linku ovdje – Tetkin Finax račun.

Preporučenu strategiju možete, naravno, korigirati. Nakon što ste odradili taj važan dio, ostaju generalije samog otvaranja računa: registracija, verifikacija i uplata prvog iznosa. Ja sam otvorila račun sa već spomenutih 100 eura (minimalni iznos je 20 eura) koji su praktično istoga dana bili vidljivi na mom računu te otvorila ‘trajni’ nalog kojim ću redovito mjesečno uplaćivati isti iznos preko Revoluta.

Ukoliko vas zanima otvaranje računa, to možete napraviti na poveznici ovdje.

No, prije samog ulaganja važno je razumjeti i par stvari vezanih uz sigurnost ulaganja, stoga čitajte dalje.

Sigurnost ulaganja

Sredstva klijenata Finax drži odvojeno od vlastitih što je pod kontrolom Narodne Banke Slovačke. Iz tih se sredstava kupuju ETF-ovi na burzi. Finax je dio sustava depozitnog jamstva kroz Jamstveni fond za ulaganja, a vaša imovina je osigurana do 50 tisuća eura.

Važno napomenuti, iako bi se to trebalo podrazumijevati, kako vas jamstveni fond ne štiti od volatilnosti tržišta kapitala, odnosno eventualnih gubitaka koji nastaju ulaganjem. Fondovi mogu biti u minusu, vaš portfelj također i taj dio predstavlja rizik koji na sebe preuzimate investiranjem.

Valja također reći kako je Finax dobio odobrenje HANFA-e za pružanje financijskih usluga u RH (vidi Notifikacije iz država članica EU) pa je time ovlašten za pružanje navedenih usluga u našoj zemlji.

U sljedećem ću se nastavcima baviti načinom ulaganja, poreznim optimiranjem i rebalansiranjem koje Finax za vas radi, stoga budimo i dalje na vezi 😉

Dodatna napomena: ovaj post sadrži affiliate linkove