Kada sam bacila oko na prinose domaćih dioničkih investicijskih fondova u 2021. godini, brojke su me nekako ugodno iznenadile. Sedam najvećih investicijskih fondova (prema kriteriju neto imovine) ostvarili su prinose od 13 do čak 22%. To bi moralo više no zadovoljiti prosječnog ulagača. S&P 500 je u istom periodu rastao oko 15-tak posto. No, kako jedna lasta ne čini proljeće tako niti jedna godina (ili dio godine) prinosa ne može biti reprezentativna.

Uglavnom, u ovom tekstu pogledat ću u kojoj mjeri su navedeni fondovi ispunili očekivanja svojih investitora u zadnjih 10 godina u usporedbi s onim što je napravio S&P 500 u istom periodu.

Treba primijetiti kako je u sve investicijske fondove (obvezničke, dioničke i mješovite) u Hrvatskoj uloženo tek 21 milijardu kuna što je ‘kikiriki’ u odnosu na štednju u bankama i mirovinskoj štednji. Od navedenih 21 milijardu većina završava u obvezničkim, a tek mali dio u dioničkim fondovima.

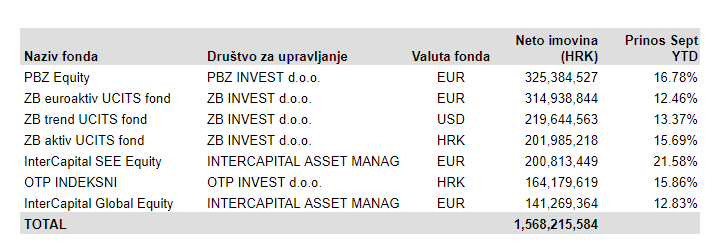

Evo kako je izgledala neto imovina te prinosi sedam najvećih fondova u prvih 9 mjeseci 2021. godine (podaci iz mjesečnog izvještaja HANFA-e):

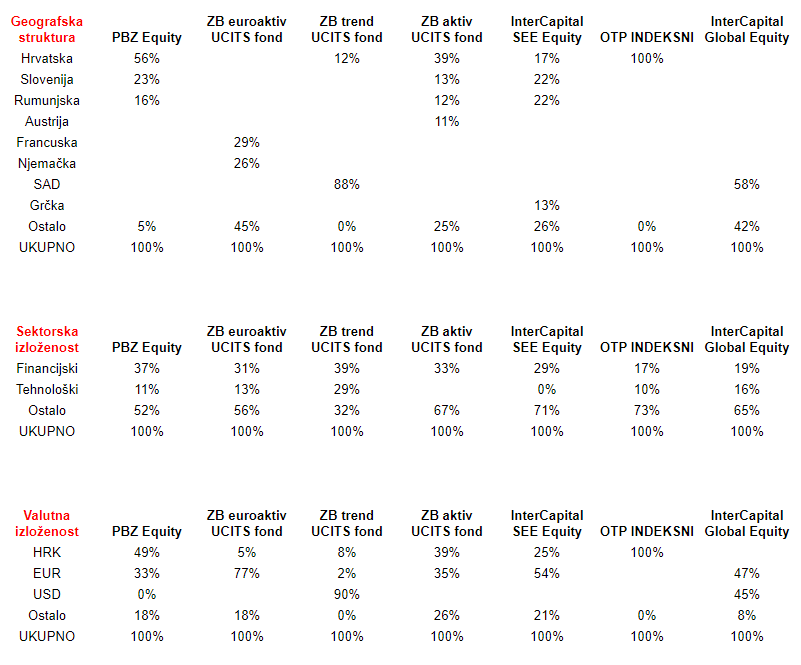

No, prije no što se zabavimo prinosima u proteklih 10 godina, pogledajmo trenutnu investicijsku (geografsku, sektorsku i valutnu) strukturu navedenih fondova.

Kao što je vidljivo iz gornje tablice, po geografskoj strukturi (pojedinačno su navedena samo tržišta gdje je udjel veći od 10%) su donekle usporedivi fondovi poput PBZ Equityja, ZB aktiva te InterCapital SEE Equityja. Indeksu S&P 500 je najbliži ZB Trend koji ulaže gotovo 90% u SAD, a dijelom i InterCapitalov Global Equity koji pak nalikuje MSCI World indeksu te ima oko 58% investicija u SAD-u.

Prinosi otvorenih dioničkih investicijskih fondova u zadnjih 10 godina

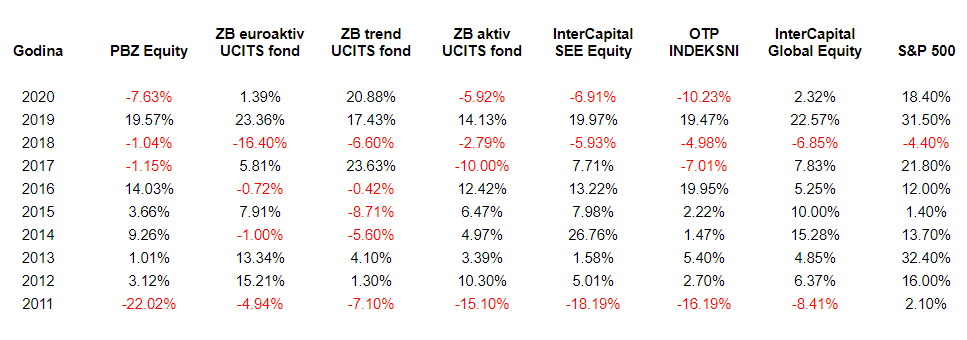

U posljednjih 10 godina, naši najveći fondovi ostvarili su sljedeće prinose (neto od naknada):

U odnosu na S&P 500 (vidi zadnju kolonu) koji je imao samo jednu negativnu godinu u posljednjih deset, gore navedeni fondovi bili su nešto više puta u ‘minusu’. Ukoliko prinos S&P 500, radi usporedivosti, umanjimo za iznos naknada (0,07% koliko iznosi ETF koji u njega ulaže), i dalje bismo vidjeli gotovo istu sliku.

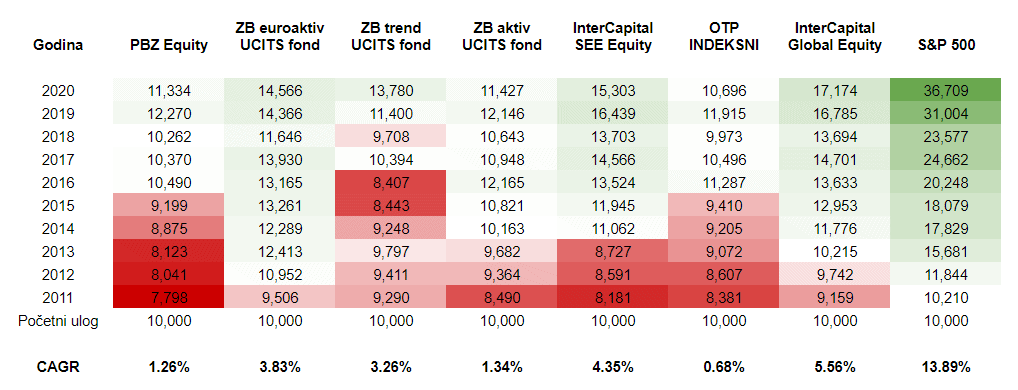

Evo kako bi to sve izgledalo da smo krajem 2010. godine uložili 10.000 eura (kuna ili dolara) u bilo koji od navedenih fondova u odnosu na S&P 500:

Crvenim su označena polja u kojem bi stanje na računu krajem godine bilo manje od početnog uloga. Prema navedenom, najlošije biste prošli da ste u posljednjih 10 godina povjerili svoje novce OTP indeksnom fondu (koji je 100% izložen hrvatskim dionicama) jer bi ostvarili prinos od 0,68% godišnje, tek mrvicu više od depozita u banakama, ali uz značajno veći rizik. Ništa bolji nisu niti PBZ Equity i ZB aktiv koji, osim u Hrvatsku, većinu novca ulažu u regionalne slovenske i rumunjske kompanije.

Najbolje prinose od fondova imao je InterCapitalov Global Equity i to neloših 5.56% godišnje. Osobno, očekivala bih najbolje prinose ZB Trenda koji, kao što sam navela, većinom ulaže u SAD pa bi trebao donekle slijediti S&P 500. Međutim, taj je aktivno upravljani fond (gdje menadžment pomno bira dionice) daleko ispod onoga što biste dobili jednostavnim ‘indeksiranjem‘. Razlika nije mala, odnosno, za isti iznos uloga imali biste manje oko 23 tisuće eura.

Kao što sam više puta pisala u svojim tekstovima, jedan od očitih razloga manjih prinosa fondova su ubojito visoke naknade. Primarno se to odnosi na naknadu za upravljanje (2-3%) na što još treba dodati i naknade depozitaru (banci) koje iznose oko 0,3%. Evo konkretnijih iznosa naknada u navedenim fondovima u odnosu na tipični ETF koji ulaže u S&P 500.

Kao što se može zaključiti, naknade su vrlo značajan, ali ne i jedini razlog lošijih prinosa. Kada bismo na gore ostvarene prinose dodali razliku koju plaćamo u naknadama, i dalje bi se radilo o značajnom podbačaju.

Valja reći da sam dobar dio svog investicijskog života (do otkrivanja ETF-ova) svoje novce povjeravala upravo nekim od gore navedenih fondova. Razlog prelaska na globalno diverzificirane ETF-ove očit je u kontekstu naknada, ali i (ne)umješnosti fond menadžera u odnosu na pasivno slijeđenje indeksa. To nije slučaj samo u Hrvatskoj već i globalno i zato je pitanje kako je moguće da neki još opstaju s takvim rezultatima.

U jednom od sljedećih tekstova ću se pozabaviti obvezničkim fondovima te također usporediti njihove rezultate s globalnim.

- Prinosi 3. stupa u 2023. te novosti u 2024. godini

- Prinosi drugog stupa u 2023. i promjene u 2024. godini

- Imam li pravo na povrat poreza za 2023. godinu?

- Nemojte propustiti povrat poreza iz 2023. godine!

- Porez na kamate i dividende iz inozemstva (dio 1)

Želim znati kolika će mi biti mirovina!

Prijavi se na donji link te zatraži Analizu i procjenu mirovine (temeljem štednje u prvom, drugom i trećem mirovinskom stupu) te izračun potrebne stope štednje i prinosa za ostvarenje mirovine koju želiš jednoga dana uživati