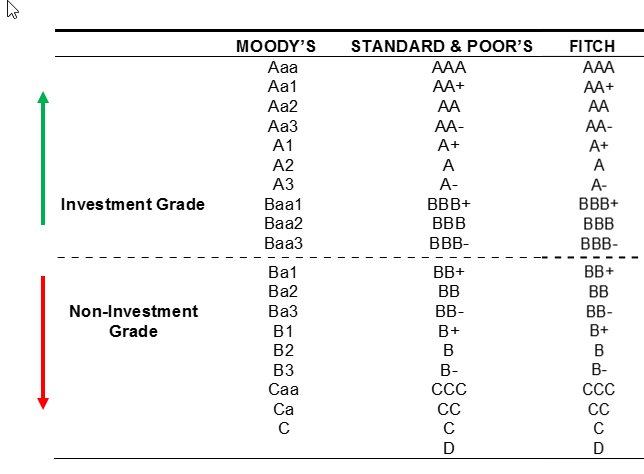

Obveznice visokih prinosa (‘high yield’) uljepšano je ime za korporativne obveznice neinvesticijskog, takozvanog smeće (‘junk’) rejtinga. Ukratko, to su obveznice visokog rizika, pa samim time i potencijalno visokih li viših prinosa od ostalih korporativnih obveznica (investicijskog rejtinga). Lako ih možemo identificirati kada pogledamo tablicu triju najvećih svjetskih rejting agencija:

Ukratko, što obveznica ima niži rejting, to je njen rizik veći. Između navedenih, postoje obveznice koje se romantično nazivaju ‘Fallen Angels’ koje su nekada nosile investicijski rejting, ali su postale ‘smeće’ te ‘Rising Stars’ (one koje imaju potencijal postati investicijske uslijed boljih financijskih rezultata kompanije u pitanju).

Treba li investirati u ‘junk’ obveznice?

Kao i kod svake investicije, sve ovisi o željenim povratima i sklonosti riziku. Rizik ovakvih obveznica leži u potencijalnoj nemogućnosti izdavatelja na vrijeme platiti kamatu i glavnicu. Zbog tog rizika, takve kompanije moraju ponuditi više prinose kako bi privukle svoje investitore.

PREDNOSTI

- viši prinosi u odnosu na obveznice investicijskog rejtinga

- vlasnici obveznica su u prednosti pri isplati u odnosu na vlasnike (dioničare)

- vrijednost ovih obveznica može rasti u slučaju boljih rezultata kompanije ili poboljšanja ekonomske situacije

- raste im cijena u slučaju pada kamatnih stopa kao i drugim obveznicama

MANE

- viši rizik u odnosu na obveznice investicijskog rejtinga

- moguć djelomičan ili potpuni gubitak glavnice u slučaju bankrota kompanije

- niža likvidnost jer ima manje kupaca/prodavatelja

- rast kamatnih stopa utječe na pad cijene (kao i kod drugih obveznica)

Kako investirati u ovakve obveznice?

Individualna kupnja ovakvih obveznica sigurno nije preporučena strategija za neiskusnog ulagača početnika. Kao i inače, odgovor je u diverzifikaciji i to, prepostavljate, putem ETF-ova kao najjeftinije varijante. O čemu treba voditi računa prilikom izbora ovakvog ETF-a:

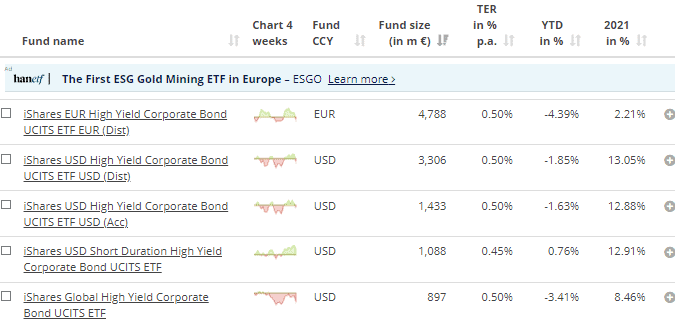

- Total-expense-ratio (TER) ili troškovi upravljanja: kao i kod svih ETF-ova, treba voditi računa o ovom trošku koji će imati značajan utjecaj na ukupne prinose (dolje možemo vidjeti kako je TER ovakvih ETF-ova nešto viši od prosjeka za dioničke fondove)

- Broj obveznica: veći broj obveznica u fondu nosi manji rizik od onog s manjim brojem

- Prosječna kamata (kupon): visina prosječne ponderirane kamatne stope ETF portfelja

- Prinos (yield): računa se kao odnos kupona (kamatne stope) te trenutne tržišne cijene obveznice

- Prosječna dospjelost: prosječna ponderirana dospjelost izražena u godinama

- Prinos do dospijeća (yield to maturity): očekivani prinos u slučaju držanja obveznica do dospjeća

- Duration (trajanje): osjetljivost obveznice na promjenu kamatnih stopa (kraće vrijeme do dospjelosti, niži rizik)

O svim ovim važnim aspektima obveznica pisala sam u tekstu – Razmijete li obvezničke ETF-ove?

Gdje pronaći ‘junk’ obvezničke ETF-ove?

Kao i sve, potražit ih možemo na stranici JustETF. Evo par primjera s usporednim podacima (top 5 po vrijednosti imovine) sa stanjem 6.4.2021. (prinosi u EUR):

U nastavku pogledajte kraću analizu gore navedenih ETF-ova sa stanjem krajem veljače (drugi i treći fond s liste se razlikuju samo po tome što je jedan distribuirajući, a drugi akumulirajući pa su u donjoj tablici grupirani u jednoj koloni):

| Ticker | IHYG | IHYU / IHYA | SDHY | HYLD |

| Naziv fonda | iShares EUR High Yield Corporate Bond UCITS ETF EUR (Dist) | iShares USD High Yield Corporate Bond UCITS ETF USD (Dist) iShares USD High Yield Corporate Bond UCITS ETF USD (Acc) | Shares USD Short Duration High Yield Corporate Bond UCITS ETF | iShares Global High Yield Corporate Bond UCITS ETF |

| Portfelj sastavljen većinom od | korporativnih europskih obveznica | korporativnih američkih obveznica | korporativnih američkih obveznica | korporativnih globalnih obveznica |

| Valuta fonda | EUR | USD | USD | USD |

| Tip ETFa | distribuirajući | distribuirajući /akumulirajući | distribuirajući | distribuirajući |

| Rejting | ne-investicijski (high yield / junk bonds) | ne-investicijski (high yield / junk bonds) | ne-investicijski (high yield / junk bonds) | ne-investicijski (high yield / junk bonds) |

| Broj obveznica u portfelju | 684 | 1.303 | 691 | 1.974 |

| Prosječno vrijeme dospijeća | 3,99 god | 4,76 god | 2,33 god | 4,45 god |

| Prosječna vrijednost kupona (kamate) | 3,50% | 5,13% | 5,55% | 4,28% |

| Prosječan prinos do dospijeća (YTM) | 4,93% | 4,71% | 4,48% | 4,65% |

| Trajanje (duration) | 3,39 god | 3,83 god | 2,18 god | 3,78 god |

| Prinos zadnjih 5 godina (u EUR) | 4,01% | 3,90% | 3,49% | 3,51% |

| Geografska izloženost (top 3) | Italija 18%; Francuska 15%; SAD 14% | SAD 89%; Izrael 3%; Njemačka 2% | SAD 88%; Izrael 4%; Kanada 1% | SAD 52%; Italija 9%; Njemačka 7% |

Kao što je vidljivo iz tablice, ovi su fondovi svojim vlasnicima nosili oko 3-4% godišnje (do dospijeća bi trebale nositi i nešto više), ročnost im je relativno kratka pa je i rizik pada cijene uslijed rasta kamatnih stopa relativno nizak.

Zaključno

Oni investitori koji ne mogu podnijeti visoku volatilnost dionica, trebaju redovite priljeve uz više prinose, mogu se odlučiti uključiti ovakve obveznice u svoj portfelj. Trenutno one nose (ili su nosile) oko dva postotna boda više prinose od korporativnih obveznica investicijskoj rejtinga. Međutim, važno je znati kako su ove obveznice u većoj mjeri pozitivno korelirane s dionicama, a manje s ostalim obveznicama. To znači kako često prate kretanje dioničkih tržišta, no ipak uz niži rizik budući vlasnici obveznica imaju prioritet u naplati u odnosu na vlasnike dionica. U ovakve obveznice očito je najbolje ulagati u doba rasta i prosperiteta, kada ekonomija cvjeta. Rizik ulaganja u takve obveznice značajno se tada smanjuje, a prinosi mogu biti više no zadovoljavajući za konzervativne investitore. I ne treba zanemariti, za razliku od dividendi, kamate na ovakve obveznice su neoporezive.