U trećem nastavku tekstova baziranih na Yearbooku 2022 (vidi prvi ovdje, a drugi ovdje) prenosim zaključke autora o ponašanju dionica i obveznica u raznim kamatnim ‘režimima’ (rastu i/ili padu). Povijesno gledano, kada bi došli u situacije rasta inflacije, centralne banke dale bi si u zadatak kontrolirati taj rast povećanjem kamatnih stopa. To se na potrošače reflektira kroz više kamatne stope na minuse, stambene, gotovinske i potrošačke kredite te sve ostale oblike zaduživanja. Uslijed toga, manje smo motivirani trošiti pa tako i cijene više ne rastu. Ove se mjere odmah osjećaju i na tržištu (zapravo je dovoljna samo najava takvih namjera). Sve su oči uprte u američki FED čije odluke utječu ne samo na SAD već i cijeli svijet. A FED je najavio nekoliko povećanja tijekom 2022. godine.

Autori Yearbooka su u analizu uzeli dva tržišta – SAD i UK. Podaci za SAD dostupni su od 1914. godine (FED je osnovan 1913. godine), a za UK od 1930. godine. U vremenskom razdoblju do 2021. godine, američko tržište je 45% vremena bilo u periodu rastućih kamatnih stopa (55% u padajućem), dok je ono u UK bilo 30% vremena u rastućem, a 70% u padajućem razdoblju.

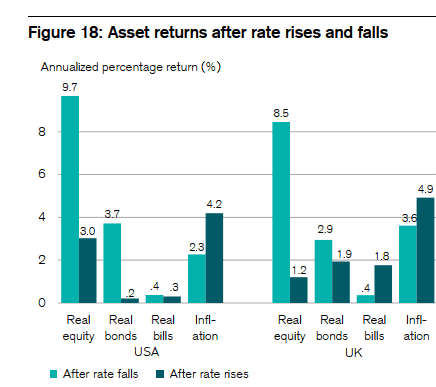

Evo kako su se ponašale dionice i obveznice u tim periodima:

Ukratko, u periodima pada kamata, dionice su u SAD-u donosile oko 9,7% realnih (neto od inflacije) povrata, te samo 3% u periodima rasta. Obveznice su donosile 3,7% u periodima pada, a tek 0,2% u periodima rasta. Inflacija u periodima pada kamata bila je oko 2,3% u prosjeku za razliku od perioda rasta kada je iznosila oko 4,2%. Slične rezultate, ali uz nešto niže povrate možemo vidjeti i u UK. Rast kamatnih stopa često dolazi kao posljedica straha od inflacije i svrha joj je utjecati na njen pad. Iz tog razloga ona je niža kada su kamatne stope u porastu.

Očito, povrati na dionice i obveznice puno su niži u periodima rasta kamatnih stopa. Međutim, ti su periodi također obilježeni i višom inflacijom (kada su prinosi također niži – vidi dio 1). Iz tog je razloga i dalje otvoreno pitanje jesu li takvi, niži povrati, rezultat ‘bolesti’ (inflacije) ili ‘lijeka’ (rasta kamatnih stopa).

U posljednjem nastavku prenijet ću analizu autora vezanu uz globalnu diverzifikaciju. Ima li ona smisla i za koga? Naravno, i dalje će nam povijest biti vodilja. Ostanite na vezi.