U jednom od prošlih tekstova (vidi Domaći (dionički) investicijski fondovi ili S&P 500) uspoređivala sam rezultate naših fondova s najpopularnijim svjetskim tržišnim indeksom. Rezultati su, bar po mom sudu, poražavajući. Razlog nisu samo visoke godišnje naknade (2-3,5%), nego i očita neumješnost menadžmenta. Zato je pitanje što naše domaće investitore još treba ‘držati’ u takvim fondovima?

Povijesno gledano, investicijski fondovi pomogli su malim ulagačima ostvariti diverzifikaciju koju su teško mogli postići individualnim odabirom dionica. Pojavili su se fondovi u kojima su profesionalni investitori to radili za vas, a vaše je bilo samo ‘ubacivati’ novce u redovitim vremenskim intervalima. Međutim, vrijeme je pokazalo kako su ti fondovi vrlo skupi za ‘održavanje’, a sve te troškove plaća mali ulagač. I to čak ne bi bio niti problem kada bi oni ostvarivali bolje rezultate od tržišnih prosjeka. Međutim, kako sam već pisala na blogu, oko 80% njih u tome ne uspijeva u periodu duljem od 5 godina. Čini se kako u nas to ne uspijeva niti jednom.

Iako sam razlike u izvedbi u odnosu na S&P 500 mogla pretpostaviti, podbačaj koji ovi fondovi imaju u odnosu na miroivnsku štednju je zapravo tek pravi udarac. Pogledajmo dalje u tekstu kako je to izgledalo.

Fondovi vs 3. stup

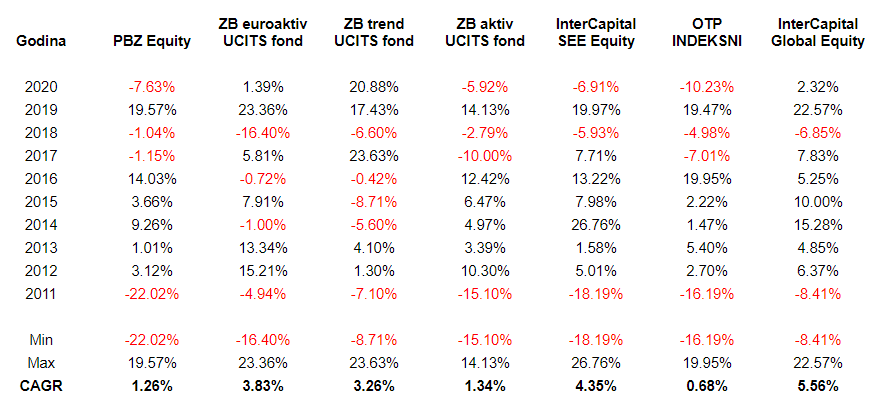

Evo kako su izgledali prinosi zadnjih 10. godina naših najpopularnijih investicijskih fondova (onih s najvišom neto imovinom pod upravljanjem):

Kao što je vidljivo gore, fondovi su u zadnjih deset godina imali značajnu volatilnost. Prosječan godišnji povrat (CAGR) iznosio je 5,56% kod najuspješnijeg InterCapital Global Equity fonda, a samo 1,26% PBZ Equity fonda. Uspoređujući s onim što biste dobili u banci, nekoga bi ovo moglo zadovoljiti. Međutim, analiza iz mog prethodnog teksta, koja je usporedila ove povrate sa S&P 500 (oko 14% godišnje) samo govori o kojoj razini podbačaja se radi.

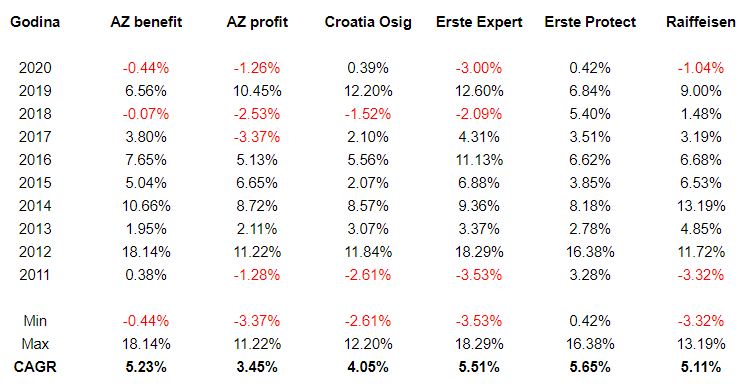

Za potrebe ovog teksta napravila sam analizu izvedbe i naših 6 mirovinskih fondova iz 3. stupa (dobrovoljne mirovinske štednje). Mirovinska štednja je, u svojoj suštini, obično vrlo konzervativne ulagačke strategije, a naši fondovi su u toj konzervativnosti (ulaganjem većinom u državne obveznice) mogući svjetski šampioni 🙂

Pa ipak, prinosi tih fondova zadnjih 10 godina daleko su iznad onoga što smo vidjeli gore, evo kako je to izgledalo:

Upravo iz razloga gore navedene konzervativnosti (o kojoj sam dosta već pisala), mirovinski fondovi nisu ni izbliza toliko volatilni, ali su uživali period visokih prinosa po obveznicama zbog niskog kreditnog rejtinga naše države (vidi 2012. godinu). U prosjeku, zadnjih 10 godina, ovi su fondovi zarađivali između 3,45% (najlošiji AZ profit) do 5,65% (Erste Protect). Zanimljivo je primijetiti kako potonji, isključivo obveznički, nije imao niti jednu negativnu godinu.

Ukratko, ulaganjem u treći stup u odnosu na dioničke fondove mogli ste izbjeći brojne godine ‘u crvenom’ te se, ukupno gledano, manje se živcirati.

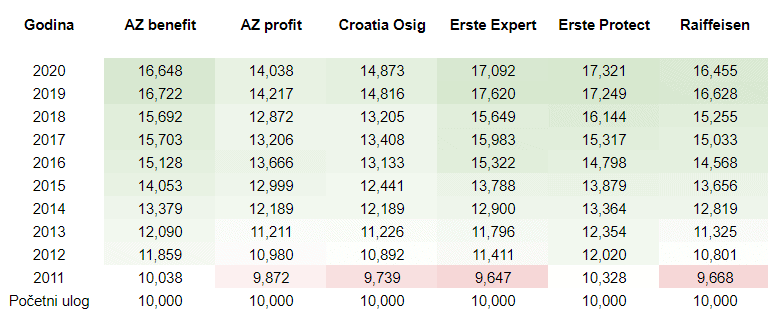

U ovim usporednim tablicama možete vidjeti kako bi izgledalo vaših 10.000 kuna uloženih u jedan od fondova krajem 2010. godine. U nekima od njih ulog bi se oporavio tek u posljednjih par godina. Mirovinski fondovi su imali manji ‘minus’ u doba najgorih godina nakon Globalne financijske krize, a do kraja 2020. godine su bolji od većine investicijskih fondova (4 od 7 investicijskih fondova imaju lošiji rezultat od najlošijeg mirovinskog fonda).

Na žalost, situacija je još gora kada usporedimo rezultate s drugim stupom (obavezne) mirovinske štednje, koji također, unatoč brojnim manama u pogledu investicijske strategije, značajno nadmašuje gore viđene rezultate investicijskih fondova.

I za kraj, ovi tekstovi isključivo su pisani u edukativne svrhe. Cilj mi je ukazati malim investitorima poput mene u kojoj se mjeri moraju financijski opismeniti te zahtijevati adekvatne povrate na svoj uloženi novac. Obećanja nisu dovoljna, broje se samo rezultati.