Vremenska vrijednost novca temelji se na ideji kako je novac primljen u sadašnjosti vrjedniji od istog iznosa u budućnosti. Veća vrijednost proizlazi iz mogućnosti njegova daljnjeg ulaganja koje bi trebalo rezultirati zaradom, odnosno, kamatom ili prinosom.

Ukratko, novac vrijedi više u sadašnjosti nego u budućnosti zbog oportunitetnog troška njegove neupotrebe. Ne zaboravimo iz Lekcije 1, inflacija smanjuje kupovnu moć novca, a time i njegovu vrijednost.

U praksi, ukoliko nekome posudite novac na određeno vremensko razdoblje, očekujete da vam se vrati veća svota nego što ste dali.

Iz gore navedenog jasno je, dakle, kako 1,000 eura primljeno danas ima veću vrijednost od 1,000 eura u budućnosti. Naravno kako će svatko, bez previše razmišljanja, intuitivno odlučiti radije uzeti 1,000 eura danas nego za godinu dana. Više je tome razloga i nisu svi financijski 🙂

Međutim, što ako vam netko ponudi 1,100 ili 1,200 eura? Kako ćete onda procijeniti ponudu. Pod pretpostavkom kako vjerujete osobi ili instituciji koja vam to nudi (što je neka druga priča), prinos od 10 ili 20% godišnje bi vas trebao zainteresirati. Ako ste u stanju sami zaraditi više, onda vam 1,000 eura više vrijedi danas nego za godinu dana. U suprotnom, uzmite tu ponudu. A i zbog činjenice kako tako visok prinos često donose samo ilegalne aktivnosti 😉

Sada kada znamo kako novac ima različitu vrijednost kroz vrijeme, pitanje je kako to računati.

Na primjer, koliko danas vrijedi 1,000 eura primljenih za 1 godinu uz kamatnu stopu od 10% godišnje?

Evo formule (samo je jedna formula u upotrebi svo vrijeme, nema razloga za paniku 😉 )

SV = BV / (1+i)^t

- SV = sadašnja vrijednost

- BV = buduća vrijednost

- i = stopa kamate/prinosa

- t = vrijeme

Sadašnja vrijednost = 1,000 / (1+10%)^1 = 1,000/1,1 = 909 eura

Ako obrnemo ovu formulu, možemo izračunati i buduću vrijednost bilo kojeg iznosa:

BV = SV * (1+i) ^t

Dakle, u ovom slučaju, što znamo već iz prethodnog primjera, koliko vrijedi 909 eura za godinu dana uz kamatu od 10%:

Buduća vrijednost = 909* (1+10%) ^1 = 1,000 eura

Zašto je vrijednost vremena novca važna?

Vremenska vrijednost novca važna u svakodnevnom donošenju odluka o potrošnji, financiranju i investiranju.

Visina kamatnih stopa (ili prinosa) u direktnoj je vezi s rizikom ulaganja. Ulaganja visokog rizika nose visoke prinose, ona malog rizika niske. To objašnjava kako je prinos na bankovne depozite jedva 1%, dok onaj na dionice (ili trgovinu oružjem 🙂 ) može biti višestruko viši (a i niži).

Jednostavna i složena kamata

Prije no što krenemo objasniti ova dva pojma, podsjetimo se, za trenutak, Ankete o financijskoj pismenosti (testiraj se anonimno, ako već nisi ovdje).

Jednostavna kamata – dobitak od 10% na 1,000 eura donijet će istekom te godine 1,100 eura.

1,000 + (1,000*10%) = 1,100 eura

Razumijevanje jednostavnog kamatnog računa ne bi trebao nikome predstavljati problem.

S druge strane, složeni kamatni račun ili ‘kamata na kamatu’ nekima uzrokuje glavobolju. U Anketi se radilo o 25-30% ispitanika koji su se mučili sa sljedeća dva pitanja:

Vrlo slično prethodnom, i drugo je pitanje bilo vezano uz složeno ukamaćivanje:

Napomena: Ako se i dalje pitate koji je odgovor točan, neka vam ‘hint’ bude ono što je odgovorila većina.

Na žalost, poznavanje tog koncepta ključno je za razumijevanje gotovo svih investicijskih odluka. Složeno ukamaćivanje je toliko moćno da ga je čak i Einstein prozvao ‘osmim svjetskim čudom’. Onaj tko razumije kako funkcionira, pogotovo što ranije u životu, može značajno profitirati od te činjenice.

Po istom konceptu, koristeći istu formulu kao gore za izračunavanje istih 1,000 eura uz 10% za 5 godina:

BV = SV * (1+i) ^t

Dakle, u ovom slučaju, buduća vrijednost danas uloženih 1,000 eura bila bi:

Buduća vrijednost = 1,000* (1+10%) ^5 = 1,000 *1,61 = 1,611 eura

Ukoliko nemate kalkulator koji omogućava potenciranje (x na y), onda ga možete računati i ovako (množeći 1+10% pet puta):

(1,10 )^5 = 1,10 * 1,10 *1,10 *1,10 *1,10 = 1,61

Zašto je dakle, ‘kamata na kamatu’ osmo svjetsko čudo? Vrlo jednostavno, ukamaćivanjem glavnice i pripisane kamate kroz vrijeme iznos koji dobivamo eksponencijalno se povećava. Dakle, razlika u odnosu na jednostavan obračun je u tome što se kamata svaki put ‘pripisuje’ glavnici i na takav, ukupan iznos, se ponovo obračunava nova kamata.

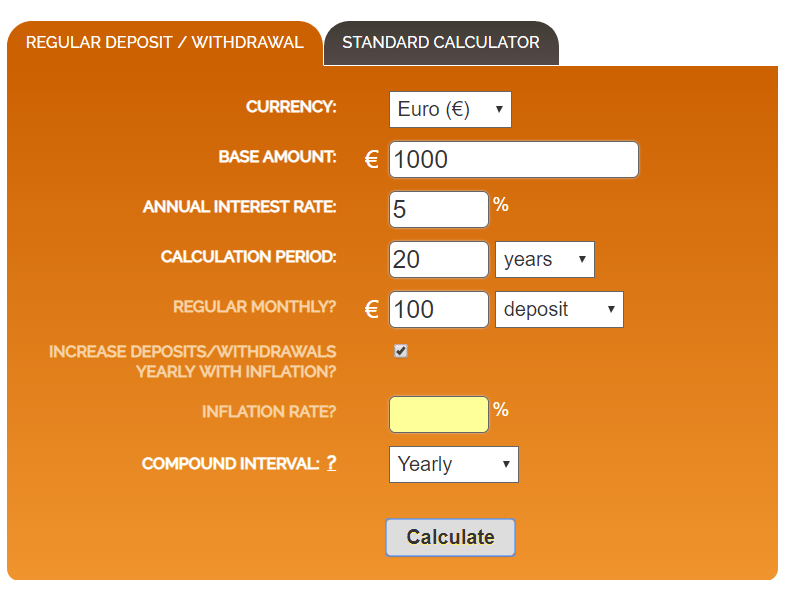

Uzmimo za primjer osobu koja inicijalno ulaže 1,000 eura na 20 godina uz kamatnu stopu od 5%. Svakoga mjeseca ta će osoba dodatno uložiti 100 eura. Koliko će novaca, istekom 20 godina, ova osoba imati na računu?

Danas je bezbroj financijskih kalkulatora dostupno na Internetu. Evo jednog koji vam može pomoći u ovakvim jednostavnim operacijama (radi pojednostavljenja, ukamaćivanje je godišnje):

Ova će osoba, nakon 20 godina investiranja te ukupno uloženih 25,000 eura, dodatno zaraditi 18,400 eura kamate te po isteku perioda imati ušteđeno 43,400 eura. I to je magija ‘kamate na kamatu’.

Obračun kamata može biti dekurzivan i anticipativan, mjesečni, kvartalni ili godišnji, no to su već finese koje, u ovom trenutku nisu nužne za razumijevanje koncepta.

Pojam vremenske vrijednosti novca ključan je za donošenje bilo kakvih investicijskih odluka. Nikako se nemojte upuštati u bilo kakve financijske pothvate (pogotovo one rizičnije) dok vam ovo nije ‘sjelo’.

Za sva pitanja ili komentare slobodno mi pišite na mail ovdje.