Kupnja stana ili kuće velikom broju nas jedno je od najvećih financijskih izdataka koje ćemo ikada napraviti. Pogreške u tom dijelu mogu nas trajno onesposobiti u ostvarenju drugih financijskih ciljeva, a i biti predmetom dugotrajnog stresa.

Unatoč navedenom, velik broj ljudi o financijskim aspektima te priče zna vrlo malo ili gotovo ništa. Pri tome se oslanjaju na pomoć osobnih bankara koji im često postaju jedini izvor informacija. Tada se priča svodi isključivo na visinu rate kredita koju netko može servisirati. Prema bankama, to je oko jedne trećine mjesečnih primanja. Često tražiocima kredita to postane isključivo mjerilo kupnje stana zaboravljajući pritom na nekoliko važnih, čak presudnih stvari.

1. Kupnja iznad vlastitih mogućnosti

Od ove greške sve počinje, pa opet, velik broj ljudi ju je najmanje svjesno. U potragu za domom vodimo se emocijama, a ne matematikom. Vrijednost nekretnine promatramo kroz iznos financiranja koje nam banka može ponuditi, a ne stvarnom vrijednosti koju si možemo priuštiti. Jedna od mojih ranih objava na tu temu (vidi Moj dom) temeljila se na principu po kojem vrijednost nekretnine ne bi trebala prelaziti 3,5x vrijednosti godišnjih neto prihoda kućanstva. Na primjer, to bi iznosilo (svi iznosi u EUR):

| Godišnja neto primanja | 10,000 | 20,000 | 30,000 | 40,000 | 50,000 |

| Mjesečna primanja | 833 | 1,667 | 2,500 | 3,333 | 4,167 |

| Vrijednost nekretnine 3,5x | 35,000 | 70,000 | 105,000 | 140,000 | 175,000 |

| Prosječna cijena m2 u ZG | 1,960 | 1,960 | 1,960 | 1,960 | 1,960 |

| Veličina stana u m2 | 18 | 36 | 54 | 71 | 89 |

Reakcije tada, a vjerujem i danas, na gore navedene iznose nisu baš pozitivne. Velikoj većini ova tablica predstavlja signal kako za kupnju zapravo nisu spremni, bez obzira što im u bankama nudili ili govorili. Na primjer, za nekretninu veličine 50-tak ‘kvadrata’ temeljem današnjih prosječnih cijena u Zagrebu (izvor Numbeo) koja će nas koštati oko 100 tisuća eura, potrebno bi bilo imati godišnje prihode (plaću) kućanstva oko 30 tisuća eura (ili oko 2.500 eura mjesečno). Kako je prosječna neto plaća u Zagrebu malo iznad 1.000 eura, dvije takve ne bi bile dostatne za kupnju.

Kupnja nekretnine iznad vlastitih mogućnosti, osim osnovne cijene, veže i brojne druge troškove, počevši od administrativnih prilikom kupnje (kod ugovaranja kredita) do troškova osiguranja, kasnijeg održavanja, režija i slično.

2. Prekomjerno se zadužujemo (i na predug rok)

Unatoč navedenim pod prethodnom točkom, banke će nam rado dati kredit u visini 5-6x godišnjih primanja, sve pod pretpostavkom sposobnosti otplate mjesečne rate (gore navedene jedne trećine primanja). To, ukratko znači kako ćemo za istih tih 50-tak m2 vjerojatno dobiti financiranje od oko 100 tisuća eura iako si, objektivno, možemo priuštiti tek 70-tak.

| Financiranje banke 5x | 50,000 | 100,000 | 150,000 | 200,000 | 250,000 |

| Veličina stana u m2 | 26 | 51 | 77 | 102 | 128 |

Recimo kako naš par treba navedenu veličinu stana od 50-tak m2 te će to morati financirati kreditom u iznosu od 100 tisuća eura. Kamatne stope na kredite kreću se, u ovom trenutku, oko 3% pa će banka, gledajući iznos rate koju si ovaj par može priuštiti, ponuditi kredit na 25 godina otplate jer jedino takav osigurava kriterij 1/3 plaće.

Problem u tome je što na tako dug period otplate ukupno plaćena kamata čini +42% na iznos glavnice kredita pa ćete tako praktično kupiti 1,4x vrijednosti stana. Donja tablica (red ukupna kamata) pokazuje koju razliku čini period otplate kredita ovisno o godinama financiranja. Svakih 5 godina otplate duže nam znači nekih 9 tisuća eura više ukupnog izdatka.

| Mjesečna primanja | 1,667 | 1,667 | 1,667 | 1,667 | 1,667 |

| Visina kredita | 100,000 | 100,000 | 100,000 | 100,000 | 100,000 |

| Kamatna stopa | 3.00% | 3.00% | 3.00% | 3.00% | 3.00% |

| Period otplate | 10 | 15 | 20 | 25 | 30 |

| Visina mjesečne rate | 977 | 698 | 560 | 479 | 425 |

| Rata / Mjesečna primanja | 59% | 42% | 34% | 29% | 26% |

| Ukupna kamata | 15,873 | 24,304 | 33,103 | 42,263 | 51,777 |

| Udio kamate % | 16% | 24% | 33% | 42% | 52% |

Po mom mišljenju, stambene kredite, iz navedenog razloga ne bi trebalo uzimati na period dulji od 15 godina. Ukoliko niste u stanju dobiti takav kredit (uz trenutno povijesno najniže kamatne stope), razmislite još jednom o sposobnosti kupnje.

Također, pretpostaviti kako ćete kroz 25 godina imati jednake sposobnosti plaćanja kao u trenutku ugovaranja također predstavlja ogroman rizik. Naročito ako kredit uzimate u nešto kasnijoj dobi. Nepredviđene okolnosti poput gubitka i nemogućnosti pronalaska novog posla, zdravstveno stanje i brojni drugi faktori govore u prilog kako bi ovakve kredite trebalo otplatiti što je ranije moguće, a najkasnije do (prema mojem mišljenju) 55 godine života.

3. Ne shvaćamo otplatni plan, valutni i kamatni rizik

Današnje ponude banaka većinom se sastoje od perioda fiksne kamate (oko 5 godina) nakon čega se kamatna stopa ugovara kao varijabilna. Ono o čemu velik broj tražioca kredita ne razmišlja je kamatni rizik, odnosno, potencijalni rast kamatnih stopa po isteku petogodišnjeg fiksnog perioda.

Evo kako bi izgledalo povećanje obaveza za 1%-tni porast kamatnih stopa iz prethodnog primjera (kamatna stopa sada iznosi 4%):

| Period otplate | 10 | 15 | 20 | 25 | 30 |

| 1%-tno povećanje | 5,621 | 8,839 | 12,332 | 16,088 | 20,092 |

Povećanje kamatne stope s 3 na 4% će poskupjeti traženi kredit za oko 16 tisuća eura. Time bismo platili 1,6x originalne vrijednosti stana (primijetite kako bi na 30 godina otplatili dvostruku vrijednost stana). U tom kontekstu, iako 5 godina otplate kredita čini 20% ukupnog perioda otplate, vi ćete u tom periodu, zbog strukture otplatnog plana, otplatiti tek 14% glavnice.

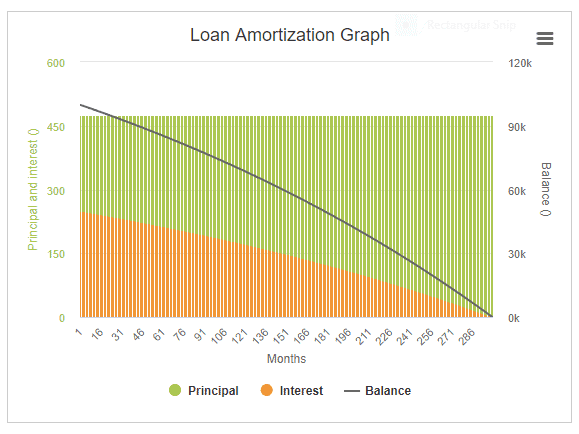

Udio kamate (interest) u rati kredita najveća je u prvim godinama otplate, a kako vrijeme prolazi raste udio glavnice ili osnovnog duga (principal) što dovodi do toga da u posljednjih 5 godina kredita većinom otplaćujemo glavnicu (osnovni dug). Iz tog razloga refinanciranje u posljednjim godinama otplate često nema smisla jer je sva kamata većinom otplaćena.

Valutni rizik nastaje kao posljedica ugovaranja kredita u valuti drugačijoj od one u kojoj imamo primanja (plaću). Dobra lekcija bili su krediti u ‘švicarcima’ kod kojih se valutni rizik materijalizirao na najgori mogući način. Više o njemu, a i ostalim važnim stvarima o kojima trebamo misliti prilikom uzimanja kredita pisala sam opširnije ovdje.

Zaključno

Naravno kako je lista rizika kod ovako velikih kupnji znatno duža od gore navedene. Kupnja nekretnine kao investicije (u očekivanju porasta vrijednosti ) također je čest argument kupnje iznad vlastitih mogućnosti. Ne sagledavanje budućih troškova održavanja (stanja nekretnine), kupnja ‘lokacije’, odnosno, njen utjecaj na povećanje životnog stila i slično, izuzetno su važni elementi odluke.

Često zaslijepljeni i fokusirani na to ‘koliko kredita mogu dobiti’ premalo razmišljamo o dugoročnim posljedicama ovako važne financijske odluke. U doba povijesno niskih kamatnih stopa, rizik kupnje za koju objektivno nemamo sredstava u kombinaciji s vrlo skupim nekretninama (posljedično i zbog takvih kamatnih stopa, ali i državnih subvencija), može značiti kako će predmetna nekretnina biti sve što ćemo ikad u životu vrijedno posjedovati.

P.S. ne zaboravimo je osigurati 😉

Pročitajte još:

- Isplati li se ulagati u nekretnine za iznajmljivanje?

- Isplati li se iznajmljivanje stanova u regiji?

- Što trebamo znati kad uzimamo kredit?

- Moj dom je dolje, u predgrađu