Hrvati poznaju dva oblika ulaganja. Jedno je u novčane depozite, drugo u cigle. I dok je kupnja nekretnine za život ipak nešto što dugoročno ima smisla (bar u mom rječniku), postavlja se pitanje što je s kupnjom nekretnine namijenjene iznajmljivanju?

Navedeni oblici investiranja samo su dva od nekoliko mogućih načina ulaganja u nekretnine. Neki, na primjer, ulažu u nekretnine s jedinom namjerom njene prodaje kada cijena poraste (špekulacija), dok drugi ulažu u nekretninske investicijske fondove (REIT) ili ETF-ove koji drže dionice takvih fondova.

Ovaj tekst bavit će se najmom kao uobičajenim nekretninskim modelom u ovim krajevima. Koliko je on, zapravo, isplativ? I gdje?

Obzirom na učestalost ovakvih investicija, posebice potaknutih niskim kamatnim stopama na stambene kredite (oko 3%), mogućnostima dnevnog i sezonskog najma, očekivalo bi se kako je većina investitora stavila ‘na papir’ projekcije prihoda i troškova ovakvog pothvata. Zanimljivo će biti vidjeti kako će se eventualna nepopunjenost kapaciteta ove godine na Jadranu odraziti na profitabilnost individualnih investitora. Sigurna sam kako su taj rizik uključili u svoje ‘analize osjetljvosti’ prije odluke o kupnji. Ili ne 😉

Ideja ovog posta je objasniti, na relativno jednostavan način, kako se računa povrat na investiciju u nekretnine (ROI – Return on Investment). Kad kažem ‘jednostavan’ onda se referiram na matematički dio izračuna. Sve ulazne varijable su podložne procjenama (i emocijama) i, kao takve, vrlo nepouzdane. O tome pišem nešto kasnije.

Dakle, kupujemo nekretninu za najam. Prije ovog procesa, naravno, sagledali smo alokacijsku strukturu svoje neto imovine i zaključili kako se takva investicija definitivno uklapa u zacrtane postotke. Ako niste sigurni o čemu pričam, pogledajte post – Alokacija investicijske imovine

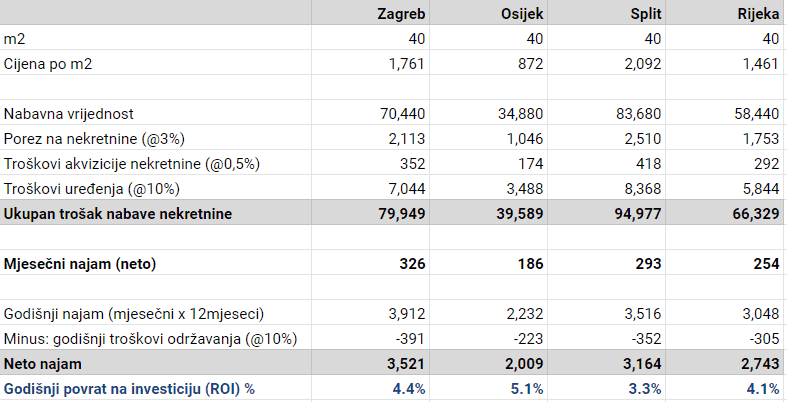

Pogledat ćemo kako bi izgledala računica kupnje jednosobnog stana od 40 m2 u četiri najveća hrvatska grada (računice su primjenjive i na svim ostalim lokacijama ako poznajate ulazne parametre).

Kao što je svima manje-više poznato, obično se govori o dva modela kupnje:

- kupnja za keš

- kupnja na kredit

Kalkulacija povrata na ulaganje (ROI) razlikovat će se ovisno o gornja dva modela.

Koje su pretpostavke?

No prije no što krenemo u kalkulacije, evo nekih pretpostavki kojih ću se držati prilikom izračuna. Kao što sam navela, one su vrlo rastezljive i mogu imati značajan utjecaj na kalkulacije (što ću kasnije dijelom i pokušati pokazati).

Cijene m2 za kupnju i najam jednosobnog stana izvan centra uzela sam sa stranice Numbeo. Koliko su one točne, procijenite sami, no za potrebe modeliranja čine se prihvatljivima.

Pretpostavila sam da su, za stavljanje nekretnine u funkciju, bila potrebna dodatna ulaganja u iznosu od otprilike 10% kupoprodajne vrijednosti.

Na nekretninu je potrebno platiti i porez državi (trenutno 3%) te podmiriti troškove kupoprodaje (javni bilježnik i slično) za koje sam pretpostavila iznos od 0,5%. Sve navedeno možete mijenjati ako želite u svojim kalkulacijama, ovisno o stanju ‘na terenu’. Troškove banke (u slučaju kupovine na kredit) uključila sam u troškove kredita radi pojednostavljenja.

Posjedovanje nekretnine za najam nosi i redovne troškove održavanja (farbanje zidova, cijevi koje cure, zamjena dotrajalih uređaja, servisi bojlera i slično). Takve troškove procijenila sam u visini oko 10% godišnjeg najma).

Nadalje, izračun (i pretpostavke) odnose se na najam u našim najvećim gradovima, vikendice na moru i u brdima druga su tema (možda i one jednom dođu na red), ali je pristup sličan (uz dodatne rizike).

Kako se računa ROI?

ROI se, za sve vrste ulaganja računa na sličan način, a kod nekretnina bi izgledao ovako:

ROI ili povrat na investiciju = (godišnja neto najamnina – godišnji troškovi ) / vrijednost uloženih sredstava

Najamnina je godišnji iznos (neto od poreza) zaprimljenih sredstava od najmoprimatelja, troškovi se odnose na godišnje troškove održavanja i rate kredita (u varijanti kupnje na kredit), a vrijednost uloženog je kupoprodajna cijena (koja uključuje sve troškove stjecanja) ili iznos depozita (u varijanti kupnje na kredit).

Evo kako bi to izgledalo u obje navedene varijante.

Financiranje kupnje nekretnine gotovinom iliti kešom (‘cap rate’)

U slučaju da pri sebi imate dovoljno gotovine za kupnju nekretnine za najam, ovako bi izgledalo vaš povrat po gradovima (sukladno gore navedenim pretpostavkama):

Ukratko, u slučaju kupnje kešom, godišnji povrat koji možete ostvariti kreće se od 3,3% (Rijeka) do 5,1% (Osijek). Ovi su povrati, naravno, prije inflacije. No, za očekivati je kako bi porastom inflacije rasla i cijena nekretnina, najma, ali i troškova. Iz tog razloga bi se ovaj povrat mogao uzeti realnim (koliko je to uopće tako nešto moguće pretpostaviti).

Da li je povrat u gore navedenim okvirima dovoljan za investitora, ovisi o njegovim apetitima i sklonosti riziku. Što to konkretno znači? Ukoliko smatrate kako na godišnjoj osnovi, ulaganjem u neke druge oblike imovine (dionice, obveznice, zlato, vlastiti posao, kriptovalute i slično) možete konzistentno ostvarivati bolje prinose od gore navedenih – onda ovo nije dovoljno. U Americi, povrat od 10 – 12% bi se smatrao ok (ponajviše zbog činjenice kako ulaganjem u S&P 500 na godišnjoj osnovi možete u prosjeku zaraditi 7%. Kako je ovo ulaganje s značajnom dozom rizika, očekivanja povrata su puno veća.

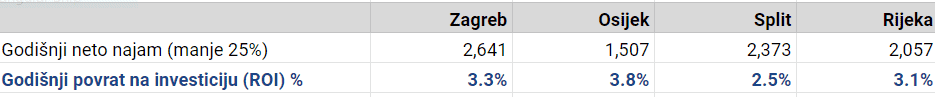

Za hrvatskog investitora, koji alternativu vidi isključivo u štednji u banci, ovo se, moguće, čini dobrim prinosom. No, sve je ovo pod pretpostavkom ‘pune zaposlenosti’ odnosno, cjelogodišnjeg najma bez ‘praznog hoda’. Tko god iznajmljuje nekretnine (naročito studentima) mora u kalkulaciju uzeti i rizik neiznajmljivanja, odnosno, perioda u godini kada možda neće postojati potražnja za najam (tipa ljetni mjeseci). Također, zbog veće ponude stanova za najam moguće je ostati kratkih rukava (često ovisno o stanju nekretnine) ili morati nuditi po značajno nižim cijenama.

Kada bi stan u najmu ‘zjapio’ prazan u prosjeku 3 mjeseca godišnje (25% vremena), gore navedeni povrati bi se značajno smanjili (više od 1%):

Uz nepopunjenost, dodatni rizik leži i u povećanim troškovima održavanja (često nepredviđenim) koji također mogu utjecati na ovu kalkulaciju. Kad se sve zbroji i oduzme, zarada može biti vrlo nepouzdana.

Financiranje kupovine kreditom (‘cash-on-cash’)

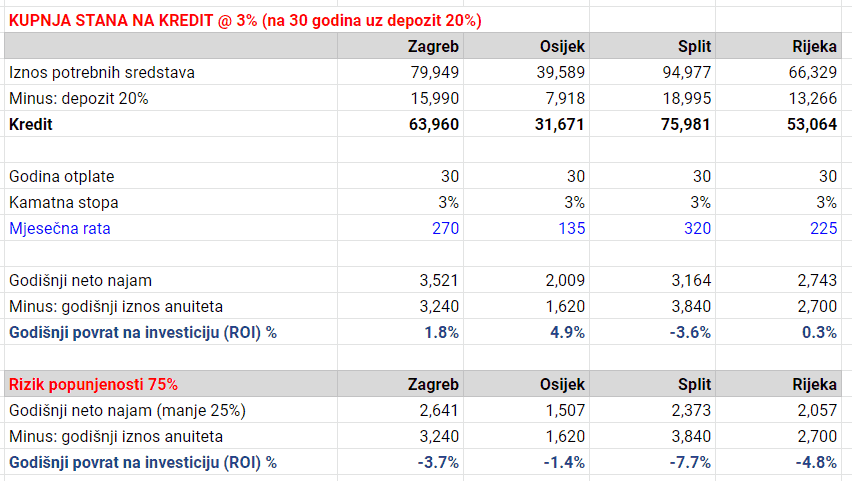

U ovoj varijanti kupnje, investitor se zadužuje kod banke. Očekuje se kako mora samostalno financirati bar 20% potrebnog iznosa (to može varirati), a banka mu osigurava preostalih 80%.

U baznoj kalkulaciji, pretpostavila sam kredit na 30 godina uz kamatnu stopu od 3% uz 20% depozita.

U ovom modelu, povrat se računa u odnosu na iznos depozita (godišnja najamnina manje godišnji iznos anuiteta) jer to je iznos koji se traži od investitora. Kao što je vidljivo u gornjem modelu, investicija ovog tipa u Splitu je u minusu (-3,6%), Rijeka i Zagreb malo pozitivni, jedino Osijek ima povrat blizu 5%.

Kao i u prethodnom slučaju, okupiranost manja za 25% donosi značajno niže prinose (od 4 do 6% ovisno o gradu). I tu, po mom mišljenju, leži ogroman rizik ove ‘operacije’.

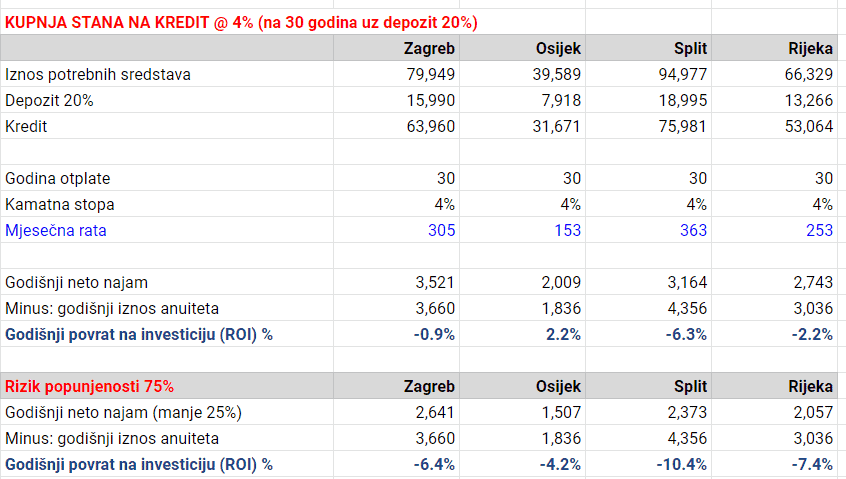

Drugi značajan rizik je povećanje kamatnih stopa. Iako danas to ne izgleda tako, moguć scenarij promjene kamatnih stopa u 30-godišnjem razdoblju sigurno nije za potcijeniti (sjetimo se ‘švicaraca’). Ako na bazni scenarij koji pretpostavlja punu popunjenost promijenimo kamatnu stopu s 3 na 4% dobit ćemo prinose ovoga tipa:

Dakle, u scenariju pune popunjenosti, jedini pozitivan je Osijek. No, čim ponovo korigiramo taj parametar prinosi u svim gradovima ulaze u crveno. Rizik nepopunjenosti je u gradovima poput Osijeka možda i najznačajniji.

Što možemo zaključiti iz navedenog?

Gruba računica kojom se vode investitori u nekretnine u Americi svodi se na traženu najamninu u visini 1% kupoprodajne cijene. Cijene najma u našim gradovima kreću se čak ispod 0,5%. Kao što vidimo, taj iznos često nije dovoljan za break-even (točku pokrića).

Kada bi, kojim slučajem, najamnine u našim gradovima bile oko 1% (u Zagrebu bi to značilo otprilike 700 eura za stan od 40 m2), prinosi bi se popeli na 7 do 9% (ovisno o popunjenosti) u varijanti financiranja kešom, te od 13 do čak 25% u varijanti financiranja kreditom. Jasno je kako ovo nije realno. Živimo tu gdje živimo.

I za kraj, ulagati u nekretnine za najam ili ne? Gornje brojke ne daju za pravo optimizmu koji oko tog načina investiranja vlada. Sve se svodi na dostupne alternative.

Kako izgleda vaša ‘kalkulacija’. Imate li neke parametre kojima se vodite? Da li se razlikuju od gore navedenih? I, na kraju, što je, za vas, dobra stopa povrata?