Nedavno sam imala radionicu na kojoj sam se opet dotakla drugog stupa mirovinske štednje. Oni koji prate ovaj blog znaju kako se, već iz samog naslova teksta, da zaključiti kako nisam ljubitelj investicijske strategije naših mirovinaca (vidi Drugi stup = državni ‘bankomat‘). Međutim, to i dalje ne znači kako ne bismo, bar u okvirima onoga što nam je moguće, maksimizirali svoje prinose. Zato bih preporučila, onima koji to još nisu napravili, prebaciti se iz kategorije B (u kojoj se nalazi gotovo 95% populacije) u kategoriju A obaveznih mirovinskih fondova (OMF). U nastavku ovog teksta malo više o tome zašto i kako.

Podsjećam na sljedeće:

- članom kategorije A možete biti samo ako vam je do dana umirovljenja ostalo 10 ili više godina. U slučaju da vam je do umirovljenja ostalo manje od 10 godina, automatski će vas se rasporediti u fond kategorije B.

- članom kategorije B možete biti ako vam je do umirovljenja ostalo više od 5 godina. U slučaju da je vam je do dana umirovljenja ostalo manje od 5 godina, automatski će vas se rasporediti u fond kategorije C.

- članovima kategorije C mogu biti svi bez ograničenja.

Ukratko, jednom kada se prebacite iz kategorije B u kojoj se vjerojatno nalazite (osim ako se niste prvi put zaposlili unatrag dvije godine ili već napravili promjenu), nećete više morati se ‘vraćati’ u kategoriju B budući će to za vas odraditi REGOS. Isto vrijedi i za kasniji prelazak u kategoriju C pet godina prije starosne mirovine.

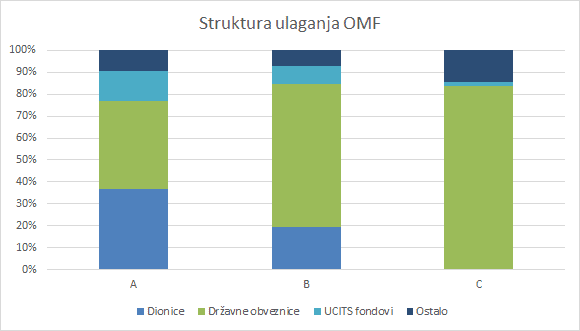

Ključno je pitanje, naravno, zašto bi to radili? Pogledajmo prvo strukturu ulaganja fondova po kategorijama:

Kao što je vidljivo iz gornje slike, kategorija A posjeduje najveći udio dionica (37%). U kategoriji B ima oko 20% dok ih u kategoriji C nema (nisu niti dopuštene). Kao što sam već ranije opisala u gore navedenom tekstu, te su razine značajno ispod zakonski dopuštenih, a sukladno tome, i naši prinosi nisu možda onakvi kakvi su mogli biti. Dodatno, dionički portfelj se većinom sastoji od domaćih dionica, ali to je neka druga priča.

Evo kako su izgledali povijesni prinosi po kategorijama:

| Kategorija | YTD kolovoz 2021 |

Od osnutka |

| Mirex A | 9,50% | 7,61% |

| Mirex B | 5,32% | 5,50% |

| Mirex C | 0,54% | 4,72% |

Kao što je gore vidljivo, kategorija A je u posljednjih 7 godina (uvođenje kategorija A i C dogodilo se 2014. godine) nosila oko 2% veće prinose u odnosu na kategoriju B, te gotovo 3% više u odnosu na C.

Što bi to konkretno značilo za osobu koja 40 godina štedi u drugom stupu? I koju razliku bi u konačnoj vrijednosti mirovine to činilo?

Uzmimo prosječnu hrvatsku bruto plaću od 9.200 kuna. Pretpostavimo kako će navedena osoba cijeli svoj radni vijek (40 godina) zarađivati upravo taj iznos od čega će se 5% usmjeravati u drugi stup sukladno zakonu. Na mjesečnoj razini to će biti izdvajanja oko 460 kuna (godišnje 5.520 kuna), a kroz cijeli radni vijek 220.800 kuna. Ukoliko bi naši fondovi zadržali gore navedene prinose (od osnutka), ukupno akumulirani iznos na računima iznosio bi:

| Osoba | Stopa prinosa |

Ukupno na 65-ti rođendan |

Razlika u akumuliranom iznosu % |

| Umirovljenik A | 7,61% | 1.126.272 | – |

| Umirovljenik B | 5,50% | 770.954 | -32% |

| Umirovljenik C | 4,72% | 652.778 | -42% |

- Umirovljenik A štedio je u kategoriji A prvih 30 godina, nakon toga ga je REGOS automatski prebacio u kategoriju B gdje je ostvarivao 5,5% prinosa te 5 godina prije starosne mirovine završio u kategoriji C uz 4,72% godišnjih prinosa

- Umirovljenik B štedio je prvih 35 godina u kategoriji B uz 5,50% da bi zadnjih 5 godina štedio u kategoriji C uz 4,72%

- Umirovljenik C je svih 40 godina štedio u kategoriji C uz 4,72% prosječnih prinosa

Pogledajmo kako bi izgledale njihove mirovine u 65-toj godini života (prema kalkulatoru Raiffeisen MOD). Odabrana mirovina je pojedinačna (bez zajamčenog razdoblja):

| Osoba | Stopa prinosa |

Očekivana mirovina (HRK) |

Razlika u mirovini (HRK) |

| Umirovljenik A | 7,61% | 3.978 | – |

| Umirovljenik B | 5,50% | 2.723 | 1.255 |

| Umirovljenik C | 4,72% | 2.306 | 1.672 |

Ukratko, pod pretpostavkom gore navedenih prinosa, umirovljenik A imat će zamjetnu razliku u mirovini u odnosu na umirovljenika B i C. Podsjećam kako su sva tri jednakih startnih pozicija (plaća). Naravno, prošli prinosi nisu garancija budućih, ali uzevši u obzir jadne prinose po državnim obveznicama, teško ćemo tim putem doći do opipljive mirovine. Također, veći udio dionica nosi i veći rizik, to je valjda svima jasno, no dulji horizont ulaganja (10+ godina) trebao bi biti dovoljno dug period za ublažavanje potencijalnih negativnih posljedica. Još kad bi naši fondovi, za razliku od danas, ulagali globalno, gdje bi nam bio kraj?

Kako promijeniti kategoriju?

Kategoriju OMF-a možete promijeniti jednom godišnje, ali isključivo u mjesecu vašeg rođenja putem Obvezni mirovinski fond (prijava/promjena) u sustavu e-Građani, u bilo kojoj poslovnici FINA-e na šalteru na kojem se obavljaju poslovi REGOS-a.

Promjenu možete napraviti samo unutar istog mirovinskog društva (na primjer, možete prijeći iz kategorije B u kategoriju A Raiffeisen mirovinskog fonda), a za promjenu samog mirovinskog društva morate pričekati 15 dana. Pri tome vodite računa kako se pri promjeni naplaćuju izlazne naknade i to:

- u prvoj godini članstva 0,8%

- u drugoj godini članstva 0,4%

- u trećoj godini članstva 0,2%

dok promjene nakon tri godine članstva nisu podložne nikakvim naknadama.

I za kraj, 5% štednje u drugom stupu daleko je od potrebnih izdvajanja za miran san u mirovini. To je evidentno iz gore navedenih iznosa. Međutim, u nedostatku boljeg (privatne štednje) svaka kuna (odnosno euro) bit će jednog dana dragocjena, naročito kada uzmemo u obzir tužno stanje u prvom stupu.

Želim znati kolika će mi biti mirovina

Prijavi se na donji link te zatraži Analizu i procjenu mirovine (temeljem štednje u prvom, drugom i trećem mirovinskom stupu) te izračun potrebne stope štednje i prinosa za ostvarenje mirovine koju želiš jednoga dana uživati