Tetkini portfelji žive i dalje. Za sve koji ne znaju o čemu pričam, početkom 2019. godine kreirala sam dva portfelja sastavljena od ETF-ova (jedan nešto konzervativniji, drugi nešto agresivniji) te također dva slična sastavljena od domaćih otvorenih investicijskih fondova (također konzervativni i agresivni). Više o strukturi samih portfelja pročitajte u mojoj objavi ovdje (ETF) i ovdje (IF). Ideja je bila vidjeti kako će se portfelji ponašati u godinama pisanja ovog bloga, a možda dati nekome i ideju kako složiti svoj vlastiti.

U svaki smo od portfelja početkom 2019. godine uložili 10,000 eura te smo svakoga kvartala dodavali 2,500 u omjerima dionica i obveznica 60/40 (konzervativni) i 80/20 (progresivni) portfelj. Napominjem kako struktura ovih portfelja (odabrani ETF-ovi i IF-ovi) nije preporuka za ulaganje već samo jedan od primjera mogućih izbora za one koje zanima pasivno ulaganje.

No prije no što pogledamo kako stoje portfelji na kraju drugog kvartala 2021. godine, vrijedi pogledati što se u tom periodu zanimljivo događalo.

Prvo polugodište opet na vrhuncu

Indeksi američkih tržišta dionica su i drugu polovicu godine završili s rekordnim vrijednostima kao posljedica sve jačeg ‘otvaranja’ ekonomije i povratka na ‘staro’. Povijesni iznosi paketa pomoći američke vlade jak su vjetar u leđima tržištima kapitala, a sve izgleda kako će se takav trend nastaviti.

S&P 500, nama najinteresantniji indeks završio je prvo polugodište na rekordnim razinama i s +15.2% u odnosu na početak godine.

Energetski sektor (+46%), financijski (+26%) te nekretnine ili REIT-ovi (23%) zabilježili su najjači rast. Naravno, posljedica je to šoka u 2020. godini u kojoj su upravo ta tri sektora imala najveći pad.

Kako su izgledali 'Tetkini' portfelji?

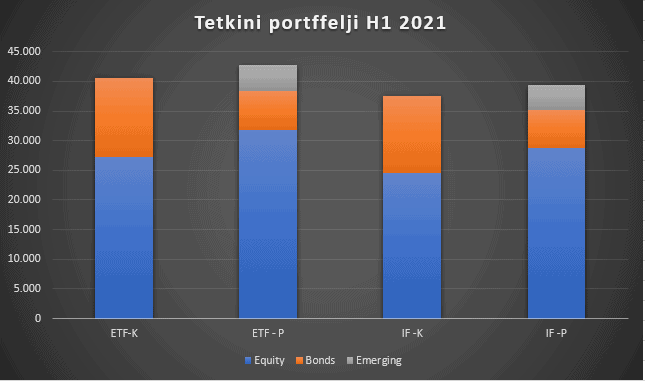

Portfelji sastavljeni od ETF-ova su ostvarili značajniju prednost u odnosu na one sastavljene od investicijskih fondova. IWDA je od početka godine rastao +17%, dok je EMIM ostvario rast od +11%. Obveznički ETF izgubio je 2% na vrijednosti. S druge strane, IC Global Equity rastao je +13%, a ZB BRIC+ jednako kao i usporedivi ETF oko +11%. IC globalne obveznice su također u minusu 3% od početka godine.

Ukratko, do kraja drugog kvartala 2021. godine, s uloženih 32.500 eura najbolje biste prošli s ETF-P portfeljem te raspolagali s oko 10 tisuća više ili točnije 42.731 eura.

| Portfelj | 60/40 | 80/20 | 60/40 | 80/20 |

| Naziv | ETF-K | ETF – P | IF -K | IF -P |

| Ukupan prinos % | 24,7% | 31,5% | 15,4% | 21,3% |

| PgP % | 9,9% | 12,6% | 6,2% | 8,5% |

I dalje je očita razlika u prinosima između ETF-ova i IF-ova (naknade) pa bar tu nemamo dileme u što je jeftinije investirati. Prinosi ETF portfelja od početka 2019. godine se kreću od 9,9%-12,6% prosječnih prinosa godišnje dok IF-ovi daju od 6,2%-8,5%. Razlika od gotovo 4% godišnje nije mala i snažno govori ono o čemu cijelo vrijeme pišem, a to je kako o naknadama treba jako voditi računa. Naravno, obje vrste portfelja daleko nadmašuju držanje novaca u bankama pa svakako razmislite što propuštate ako ste među takvima.

U prošloj sam objavi usporedila ove portfelje s benchmarkom – ETFom koji prati S&P 500 (CSSPX). Prinos portfelja sastavljen isključivo od top 500 američkih dionica, u odnosu na gore navedene, bio značajno veći i iznosi čak 44,6% (prosječan godišnji oko 17,8%). To bi značilo kako bi s istim ulogom od 32.500 eura imali čak 47 tisuća krajem polugodišta. Moj osobni portfelj u velikoj mjeri sadrži upravo S&P 500 i nisam požalila (bar za sad).

Kako će izgledati ostatak 2021. godine, ostaje vidjeti. Nitko nema kristalnu kuglu i sve je moguće. No, dugoročno investirati znači prespavati potrese. Kakvo je bilo vaše polugodište?

Želim znati kolika će mi biti mirovina

Prijavi se na donji link te zatraži Analizu i procjenu mirovine (temeljem štednje u prvom, drugom i trećem mirovinskom stupu) te izračun potrebne stope štednje i prinosa za ostvarenje mirovine koju želiš jednoga dana htjeli uživati