„Ako ste jedan od ”sretnika” u Hrvatskoj, kojima od plaće nakon što podmiri sve obveze ostane 1.000 kuna viška, a želite štedjeti, najvažniji savjet koji financijski stručnjaci izdvajaju glasi: „svoja sredstva raspodijelite u nekoliko različitih oblika štednje” kaže Jutarnji.

Nakon serije postova o minimalizmu, a sukladno upitu čitatelja bloga, pokušat ću u ovom postu pokriti mogućnosti ulaganja u Hrvatskoj. Na žalost, često se u medijima potencira isključivo takvo investiranje pa se nekome poput mene i vas čini kako nam je to jedina moguća opcija. Ukratko – nije, no o tome ipak drugi put.

Znam kako ‘davim’, no prije ikakvog razgovora o investiranju, potrebno je ponoviti osnove:

- Imate li ikakvih dugovanja osim stambenih kredita? Ako da, zaboravite investiranje i pročitajte prvo moju objavu – Ako se mučite s dugovima). Vidimo se kad to riješite.

- Ukoliko imate isključivo stambeni kredit, hoćete li ga otplatiti recimo do maksimalno 50-te godine života? Ili još bolje, koliko vam je godina ostalo do konačne otplate? Ako se radi o dugom periodu, refinancirajte i otplatite što ranije.

Zašto ovo pišem? Osobno smatram kako je otplata duga najbolja investicija. Sa sigurnim povratom u visini kamatne stope koju vam zaračunava vaš kreditor.

Ukoliko ste otplatili dugove, imate li ušteđeno keša u visini 3-6 mjeseci životnih troškova? Ako ne, pročitajte Piramida financijskog života i uštedite prvo taj iznos.

Zadovoljili ste preduvjete iz prethodnih točki, imate viška sredstava i želite investirati? Može. No, prije svega, koji su vam financijski ciljevi (dugoročni, srednjeročni i kratkoročni)? Jeste li odlučili kakva će vam biti alokacija sredstava u pojedine oblike imovine? Ako ne, pozivam vas napraviti prvo to.

„Tridesetogodišnja, visoko obrazovana osoba, s 1,000 kuna na raspolaganju, optimalno bi bilo da 50% sredstava, dakle 500 kuna, položi u oročene štednje, stambene štednje i štednje na transakcijskom računu za „crne dane”, odnosno u takozvane visoko likvidne tipove štednji gdje su sredstva lako dostupna. Preostalih 50% valjalo bi staviti u dugoročnu štednju, i to tako da 400 kuna položite u dobrovoljnu mirovinsku štednju (treći mirovinski stup), a preostalih 100 kuna u životno osiguranje“

jutarnji list

Za osobu koja može izdvojiti mjesečno ‘samo’ 1,000 kuna za štednju (nikako ne potcjenjujem iznos), navedena strategija je vrlo slična onome što gore predlažem (fond za ‘crne dane’ u iznosu 3-6 mjeseci troškova te 500 kuna za investiranje). Da li su tada treći mirovinski stup i životno osiguranje najbolji izbor, o tome možemo pričati. Činjenica je kako u Hrvatskoj nema previše opcija (što obrazlažem dalje u tekstu) te ulaganja van granica ne treba zanemariti. No tamo bi se trebalo uputiti tek pošto se stekne dovoljno znanja za samostalan put.

Pokušat ću, u nastavku ovog članka, vrlo kratko navesti one najznačajnije oblike investiranja kod nas (zapravo, one koje se najviše spominju). Pri tome dajem isključivo svoje mišljenje koje možete, a i ne morate uvažiti. Obzirom kako neki od njih (ili većina) traže i poseban post, ovdje ću dati samo smjernice. A i da vas navučem na daljnje čitanje 🙂

Bankovni depoziti

Omiljen oblik ‘investiranja’ prosječnog Hrvata. Prije još samo nekoliko godina, kada su kamate na štednju iznosile 3-4%, a inflacija 1-2%, taj se oblik ‘spremanja’ viška činio najboljim. Novac se oplođuje uz minimalni napor, a iznos do visine 100,000 eura garantira država. No, kamate na depozite danas iznose 0,5-1%, inflacija u 2018. godini oko 1,5% što znači kako nam banke, praktično, naplaćuju deponiranje naših novaca (pročitaj objavu Lekcija 1: Inflacija).

Možda je netko primijetio višu stopu kamate kod kreditnih unija, no potrebno je razumjeti kako one nisu banke što znači kako nose značajnije viši rizik (jedan od razloga manjak osiguranja depozita). O tome što su kreditne unije možete pročitati ovdje.

Na bankovne depozite ne bih više trošila vrijeme, manje-više nam je svima poznato kako funkcioniraju.

Obvezni mirovinski fondovi (OMF)

Neke će začuditi činjenica kako OMF-ove ubrajam u tipove investiranja. Razlog je u tome kako je mirovinska štednja naš novac koji ulažemo svakoga mjeseca iz bruto plaća.

Podsjećam, svakoga se mjeseca iz naših plaća izdvaja 20% mirovinskih doprinosa. 15% tog iznosa možemo odmah zaboraviti (ukoliko nismo već umirovljenici), dok preostalih 5% uplaćujemo u neki od OMF-ova.

Iako se možda čini kako ovdje nemamo previše za razmišljati, ipak je bitno razumjeti kako smo u mogućnosti odabrati OMF ovisno o željenoj strategiji investiranja (veći ili manji udio rizičnijih instrumenata), a i promijeniti ga, doduše ne baš jednostavno, ukoliko želimo nešto drugačiji pristup.

Dobrovoljni mirovinski fondovi (DMF)

O ulaganjima u dobrovoljne mirovinske fondove ili takozvani treći stup opsežno sam pisala u 4+ nastavka (vidi detalje ovdje). S početkom ove godine, na snagu su stupile određene zakonske izmjene koje, u odnosu na prije, čine ovo ulaganje povoljnijim. To su, prije svega:

- Smanjenje ulaznih naknada

- Smanjenje naknada za prelazak iz jednog u drugo društvo

- Porezno oslobođenje pri isplati (ukoliko je uplate vršio poslodavac)

Ne zaboravimo kako je ovaj tip ulaganja zapravo mirovinska štednja što znači da će nam sredstva biti dostupna tek o navršene 55-te godine života (po novom zakonu). No, čak i tada, ne odjednom.

Ovaj je tip ulaganja prvenstveno privlačan zbog državnih poticaja (DPS) pa dok se ona isplaćuju, nema razloga ne iskoristiti tu mogućnost (bar do visine ostvarenja maksimalnih DPS (koja iznose 750 kuna godišnje). Vodite samo računa kako se poticaji vrlo lako mogu ukinuti (sjetimo se stambene štednje), a prinosi koje fond ostvari nekada ne mogu pokriti niti visinu naknade za upravljanje. U tim situacijama, vaša ušteđevina može i gubiti na vrijednosti. Nekako se ta informacija često zaboravi.

Dionice

O ulaganju u pojedinačne dionice na hrvatskom tržištu jednako mislim kao i o ulaganju u dionice velikih svjetskih kompanija. Ukratko, to nije posao kojim se stignemo i možemo baviti istovremeno ganjajući ostale obaveze, posao, djecu, hobije, život. Takozvani ‘stock picking’ ili individualni izbor dionica traži specifična znanja ne samo o ocjeni trenutnog poslovanja pojedinačnih kompanija već i projekcije vezane uz njihov budući razvoj.

2008. godine brojni su se pojedinci gadno ‘opekli’ u ovom ‘sportu’ i vjerojatno stekli averziju prema bilo kakvom daljnjem ulaganju. Kupovalo se sve i svašta, cijene su rasle u nebo sve do trenutka kada – više nisu. Neki i danas otplaćuju kredite koje su tada uzeli.

Hrvatsko dioničko tržište iznimno je skromno volumenom. To automatski može značiti probleme s likvidnošću. To se očituje u trenutku kada želite kupiti ili prodati dionice, a ne možete jer nema zainteresiranih. Osim toga, rekla bih kako je još uvijek poprilično ‘neefikasno‘ što u tržišnom smislu znači kako na cijenu dionice ponekad utječu i neki drugi, tržištu nepoznati faktori.

Iz gore navedenog može se steći dojam kako sam protiv ulaganja u dionice. Upravo suprotno. Ulaganje u dionice povijesno donosi najveći povrat. Moj je jedini zaključak kako taj povrat individualni investitor poprilično teško može ostvariti ulaganjem u pojedinačne dionice na Zagrebačkoj burzi. Da i ne govorim o riziku i mogućnosti kvalitetne diverzifikacije. Pri tome govorim o dugoročnim ulaganjima, ne o špekulacijama.

Ovih se dana dosta piše o dividendama koje isplaćuju naše najbolje kompanije, odnosno prinosa koje one daju svojim dioničarima u tom obliku. Iznosi nisu za zanemariti, no ono na što treba obratiti pozornost kako prinose ne određuje samo visina dividende već i tržišna vrijednost dionica koja može značajno oscilirati i time drastično umanjiti vrijednost vašeg portfelja.

Ključno je pitanje zašto bi ulagali isključivo u hrvatske dionice kada možete u one najboljih svjetskih kompanija?

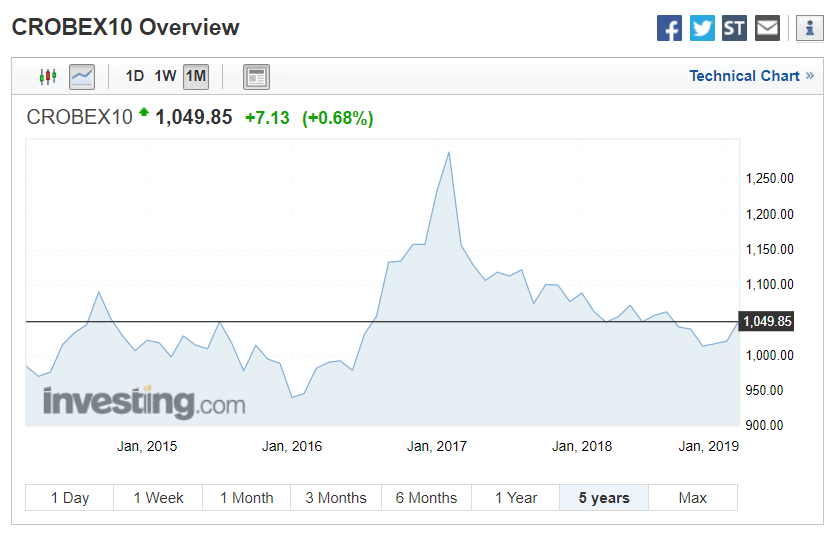

Kao ‘hrana za razmišljanje’, pogledajmo kako se, u zadnjih pet godina kretao index CROBEX10, sastavljen od naših najboljih kompanija (preuzeto s Investing.com):

Na dan pisanja ovog posta (napomena: 23. ožujka 2019. godine), CROBEX10 iznosio je 1,049 bodova. 5 godina unatrag, 2014. godine, iznosio je 981 bodova. Ukratko, da ste prije pet godina uložili u naše najbolje kompanije sukladno indexu, vaš portfelj bi vrijedio 7% više.

Pogledajmo kako je u istom periodu izgledao S&P500, indeks 500 najboljih kompanija listanih na američkoj burzi:

Na današnji dan, 23. ožujka 2019. godine, S&P500 iznosio je 2,800 bodova. 5 godina unatrag iznosio je 1,867 bodova. Ukratko, da ste prije pet godina uložili u ovaj index, vaš portfelj bi vrijedio 50% više.

Možda se nekome čini kako nije fer usporedba, no da ste te 2014. godine uložili 10,000 eura u CROBEX10, danas bi imali 10,700 eura. Ulaganjem istog iznosa u S&P500, imali biste 15,000 eura.

Obveznice

U obveznice ulažemo već poprilično, htjeli mi to ili ne. To je primarni ulagački portfelj (ponekih čak do 70%) naših obaveznih i/ili dobrovoljnih mirovinskih fondova (vidi gore). Iz toga razloga ne vidim zašto bi netko htio još dodatno ulagati u taj oblik imovine osim ako mu se ne smiješi ‘penzija’ za samo koju godinu 😉

Inače, obveznicama se trguje također na burzi posredstvom brokera. Listu izdanih korporativnih i državnih obveznica kojima se prometuje na Zagrebačkoj burzi možete vidjeti ovdje. U obveznice kod nas najviše ulažu institucionalni investitori (poput gore navedenih mirovinskih fondova i slično), imaju povoljnije naknade i mogu ulagati veće iznose. Malim investitorima je ovaj tip ulaganja dostupniji putem obvezničkih fondova (vidi dolje).

Investicijski fondovi

Investicijski fondovi prikupljaju sredstva velikog broja ulagatelja s ciljem zajedničkog ulaganja u različite vrijednosne papire – dionice, obveznice, trezorske zapise i dr. Ukupna ulaganja fonda čine portfelj fonda koji je podijeljen na tzv. udjele u fondu.

Fondovima upravlja društvo za upravljanje investicijskim fondovima odnosno profesionalni fond menadžeri u okviru strategije fonda propisane u Prospektu koji je temeljni dokument fonda. Osnovna premisa ulaganja u investicijske fondove proizlazi upravo iz činjenice kako se kao individualni investitori ne stignemo, niti imamo potrebna znanja, baviti ulaganjima. U tu svrhu angažiramo profesionalce koji bi, bar je tako zamišljeno, trebali ostvariti bolje prinose od tržišta, a definitivno više od onih koje bi mi sami mogli.

Fondovi na hrvatskom tržištu ugrubo se dijele na dioničke, obvezničke, novčane, mješovite i posebne (one s dospijećem). Postoje, naime, brojne kombinacije, a nakon što sagledate svoju imovinu, potrebe i primarno sklonost riziku možete napraviti odabir. Ukratko, što je mogućnost potencijalnog prinosa od ulaganja veća, ulaganje je u pravilu rizičnije i obratno. Udjele možete kupovati za vrlo male iznose, putem trajnog naloga i slično, što ovakvu vrstu investiranja čini vrlo jednostavnom. U nedostatku drugih opcija, a niskih prinosa u bankama, ovaj tip ulaganja je sigurno nešto što valja razmotriti. No, kao i u svemu, rizik treba uvijek imati na umu.

Ulaganja u investicijske fondove karakteriziraju izuzetno visoke naknade (za upravljanje, depozitaru i regulatoru) koje često godišnje iznose oko 2-3% ukupne vrijednosti imovine. Visoke naknade tiču se onog elementa ‘profesionalizma’ koji ne posjedujemo. Sukladno tome, očekivanje kako će profesionalci ostvariti bolji prinos od prosjeka tržišta trebalo bi biti apsolutno valjano. No, na žalost, to često nije slučaj. Upravo zbog iznimno visokih naknada, prinosi koji ovakvi fondovi ostvaruju značajno su ispod, bar mojih, očekivanja. Kakvi i koliki su, možete uvijek provjeriti na stranici hrportfolio.hr.

Da se ne bi cijela priča oko investicijskih fondova svela na naknade, u jednoj od sljedećih postova započet ćemo s aktivnim praćenjem četiri tipa portfelja, dva baziranih na domaćim investicijskim fondovima, a dva na nama dostupnim indeksnim ETF-ovima.

Zlato

Zlato, u obliku zlatnih poluga i zlatnika, kategoriziranih kao investicijsko zlato smatra se ulaganjem otpornim na recesije, ratove i inflaciju.

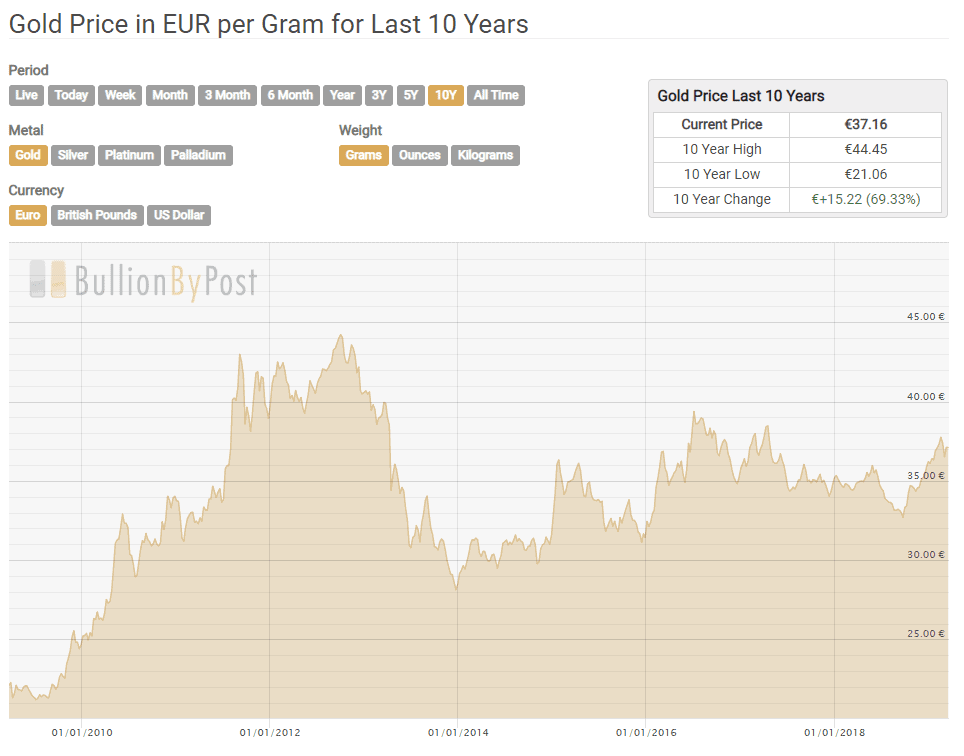

Cijena zlata zadnjih 10 godina prosječno je rasla oko 7%. Koliko je varljivo pouzdati se u prosjek govori gornji graf. U slučaju da ste, recimo, kilogram zlata kupili u listopadu 2012 za 44 i sitno eura za gram, danas bi vrijednost vašeg portfelja iznosila 17% manje. Zlato ima svoju ulogu u investicijskom portfelju i ne treba ga ignorirati, no treba znati kako s ulaganjem u zlato u svom fizičkom obliku imamo i dodatni rizik njegova pohranjivanja.

Životno osiguranje

Ovdje primarno mislim na ono što se zove investicijsko životno osiguranje, odnosno kombinaciju životnog osiguranja i štednje u investicijskim fondovima. O tome trebamo li ili ne životno osiguranje, koje ima ulogu našim životima, o čemu sam već sam pisala u objavi Životno osiguranje – treba li to?

Životno osiguranje investicijskog tipa vezano je uz kretanje vrijednosti udjela odabranih investicijskih fondova. Ključno je kako ugovaratelj preuzima rizik ulaganja u investicijske fondove, odnosno osobno utječe na visinu osiguranog iznosa za doživljenje.

Ulaganjem u investicijske fondove možete ostvariti veći prinos na ulaganje, ali je i investicijski rizik veći. Osiguratelj ne jamči isplatu po doživljenju police (visina isplate ovisi o kretanju fondova i ona može biti veća ali i manja od uplaćene premije po polici).

Osobno, ne preferiram ovaj oblik investiranja. Ne vidim razlog zašto netko ne bi sklopio policu životnog osiguranja, a investicijski dio odradio sam uz, pretpostavljam, puno niže naknade. Priznajem kako o ovome malo znam, pa možda netko od čitatelja me razuvjeri 😉

Naravno kako postoje još druge brojne opcije investiranja. Jedna od njih je ulaganje u vlastiti poslovni pothvat ili nečiji tuđi (tipa crowdfunding). Takva ulaganja, sama po sebi, nose vrlo visoki rizik koji vjerujem ne trebam dublje elaborirati.

Ulagati sav višak svojih sredstava na matično tržište doslovo je stavljanje svih ‘jaja u istu košaru’. Zarađujući plaću u hrvatskim kompanijama i/ili institucijama, te investirajući u hrvatske dionice i obveznice, naš portfelj je značajno manjkav zbog očitog nedostatka diverzifikacije (geografske, valutne i dr).

Možda sada kada nam je jedna od rejting agencija (S&P) podigla rejting iz ‘smeća‘ u investicijski (druge dvije još ne) se nekima ulagati isključivo u Hrvatsku čini manje rizičnim i prihvatljivim, no ako pogledamo malo šire od naših granica, postoje zemlje i ulaganja koja nam mogu osigurati tako željenu diverzifikaciju, a njome i značajno smanjenje rizičnosti naših investicijskih pothvata. Stay tuned 🙂