Kaže se kako je odluka o alokaciji imovine najvažnija investicijska odluka. Toliko bitna da profesionalci kažu kako individualni instrumenti u koje ulažemo imaju manju težinu od načina njihove raspodjele u različite investicijske klase.

Što, zapravo, znači alokacija? Jednostavnim rječnikom, to je proces raspodjele viška (vidi Piramida financijskog života) naših sredstava u razne oblike imovine. Ona je vrlo individualna budući su nam životni, a tako i financijski ciljevi različiti.

Prema Investopedia, alokacija imovine ima za cilj izbalansirati prinose i rizike na način prikladan:

- individualnim ciljevima,

- sklonosti riziku te

- vremenskom horizontu.

Dakle, sama definicija uvjetuje kako dvije osobe na ovoj planeti ne mogu imati istu investicijsku strategiju. Zato pitanja poput – reci mi u što investiraš pa ću tako i ja – su jednako besmislena kao kad bi dva trkača, jedan sprinter, a drugi maratonac trenirali po istom programu.

To je ono što ljudi ne ‘kuže’ i zašto ima brdo nerazumijevanja. Osoba koja investira neki ‘višak‘ sredstava sigurno nema isti pogled na rizik kao netko tko investira cjelokupnu životnu ušteđevinu. Također, strategija investiranja jednog dvadesetogodišnjaka nikako ne može biti jednaka onome kako treba investirati jedan šezdesetogodišnjak. Netko investira da bi kupio auto ili stan, a drugi želi akumulirati sredstva za mirovinu. Imovina u koju će te dvije osobe investirati, zapravo rizik koji su spremni podnijeti, često se značajno razlikuje.

I zato, ako i kada nađete svoga investicijskog brata/sestru blizanca, javite mi.

Znam da ovo zvuči razočaravajuće velikoj većini. Svi bismo mi rado dobili neki ‘recept‘ po kojem trebamo ‘voziti’, a koji bi nas, uz puno sreće, a malo truda, trebao obogatiti. Na žalost, stvari nisu tako jednostavne kao niti bilo što u životu. Prije svega, ovaj proces traži promišljanje i odgovornost. Nešto pomalo atipično za ove krajeve gdje, na žalost, često vladaju nekakva druga pravila i vrijednosti.

Ono što ja mogu ponuditi je prikaz svog portfelja, pisati o svojim promišljanjima, pokušajima i promašajima. Nadam se kako će vam to, kada ih uparite sa svojima, pomoći u vašim planovima i financijskim ciljevima. Ideja je, ako je ikako moguće, ne ponavljati tuđe pogreške. Jer one, u kontekstu investiranja, mogu biti jako skupe.

U što sve možemo ulagati?

Brojni su tipovi imovine u koje možemo ulagati. Oni tipični bili bi:

- vlasnički udjeli/dionice

- obveznice

- novac (i novčani ekvalenti)

- nekretnine

- roba

- kriptovalute itd.

Svi ovi gore navedeni tipovi imovine postoje u raznim varijacijama i na njih se naslanjaju razni izvedeni ulagački instrumenti. Zato je, praktično, nepregledan niz mogućih i nemogućih prilika za ulaganje (a i gubljenje para). U nastavku kratko pišem o najvažnija tri, a u kasnijim objavama ćemo detaljnije u svaki oblik pa dokle ide 😉

Dionice

Dionice nam daju pravo vlasništva nad dijelom kompanije u koju ulažemo. Njihova tržišna cijena trebala bi reflektirati stvarnu vrijednost kompanije, no to često nije slučaj, posebice na neefikasnim tržištima kao što je naše. Dionice najčešće donose najveći povrat na ulaganje, ali ujedno nose i najviše rizika. Oni koji su investirali krajem 2007. godine, a posebice oni koji su se pomamili za ‘lakom’ zaradom, neugodno su se iznenadili kada im je portfelj preko noći izgubio i do 70% vrijednosti. Poznam neke koji su u to doba podizali (poprilično skupe) kredite za kupnju dionica, a krahom koji je uslijedio, ostali su s dugovima koje vjerujem još danas otplaćuju.

Ipak, ako gledamo dugi vremenski horizont (90 godina), dionice su u Americi osiguravale prosječan godišnji povrat od gotovo 10% iako su padovi u određenim godinama znali biti i -45% (1931. godine) ili spomenute 2008 od -35% (vidi pregled prinosa ovdje). Govorimo o padu vrijednosti S&P 500 dioničkog indeksa koji se smatra reprezentom vrijednosti onog najboljeg od kompanija u Americi.

Ukratko, dionice su imovina koja osigurava najviši povrat, ali nose rizik koji ne može svatko podnijeti. Zato je bitno razumjeti (i izračunati) stupanj tolerancije na rizik (o čemu planiram pisati u jednom od sljedećih objava).

Obveznice

Obveznice su dužnički vrijednosni papir kupnjom kojega zapravo kreditiramo onoga tko je izdao taj dokument (to može biti, na primjer, država ili neka kompanija). Izdavatelj obveznice plaća kamatu svom investitoru. Obveznice se smatraju manje rizičnima od dionica, no shodno tome, nose i manje prinose. Kao ‘reper’ obveznica (slično kao i kod dionica) uzimaju se američke desetogodišnje obveznice koje su prosječno donosile oko 5% godišnje, ali su znale isto tako pasti i do 12% u pojedinim godinama (vidi ovdje).

U hrvatske državne obveznice, htjeli mi to ili ne, ulažemo ‘po defaultu’ obzirom kako naši mirovinski fondovi drže gotovo 70% portfelja u istim. Stupanj povjerenja u hrvatsku ekonomiju je, iz njihove perspektive, očito ogroman. Njihovi ulagači, a to smo mi, ne mislimo nužno isto. Ne misli to ni najveći svjetski mirovinski fond (norveški NIBM), koji primjerice ne ulaže u norvešku državu nego u najveće svjetske kompanije. Ali to je neka druga priča.

Novac

Sigurno najjednostavniji oblik imovine za razumjeti 🙂 Radi se o raznim oblicima depozita, novčanim fondovima i slično.

Rizik je vrlo nizak, no zato su i prinosi loši, pogotovo zadnjih godina. No, sve je bolje od toga da vam novac ‘gricka’ inflacija.

Kako izgledaju tipične alokacije?

Bitno je razumjeti kako naš investicijski portfelj (sredstva namijenjena investiranju) treba promatrati u kontekstu cjelokupne neto imovine. Od početka pisanja ovog bloga skrećem pozornost na važnost njenog izračuna, budući sve o čemu dalje govorimo se značajno naslanja upravo na razumijevanje financijske slike.

U jednoj anketi koju sam provela na Facebook stranici, a nakon objave teksta o važnosti izračuna i razumijevanja neto imovine (vidi Koliko smo teški?), gotovo 50% ljudi se izjasnilo kako ju ne žele izračunati.

Iako je sam post imao vrlo dobru čitanost, pomalo su me iznenadili ti rezultati. Sjećam se kada sam, prije par godina, prvi put izračunala svoju neto imovinu (zanimljivo i žalosno kako mi ju nije palo ranije na pamet izračunati ranije iako sam onu kompanijsku proučavala gotovo na dnevnoj osnovi), osjećala sam se poprilično zbunjeno, ali motivirano za promjenu. Zato me iznenadilo vidjeti kako taj entuzijazam nije naišao na plodno tlo kod čitatelja bloga. Razlozi tome mogu biti brojni, no nekako mi se čini kako je nevoljnost suočavanja s istinom možda onaj najbliži istini. Jer često je rezultat te analize upitnik – gdje je nestao sav onaj novac koji smo zaradili?

Ipak, za one koji su si dali truda i to napravili, vjerujem kako je cijeli proces izračuna bio, u stanovitom smislu, proces sazrijevanja (bez obzira na dob) i realnog sagledavanja vlastite financijske situacije. Čin preuzimanja odgovornosti.

Kako izgleda neto imovina drugih?

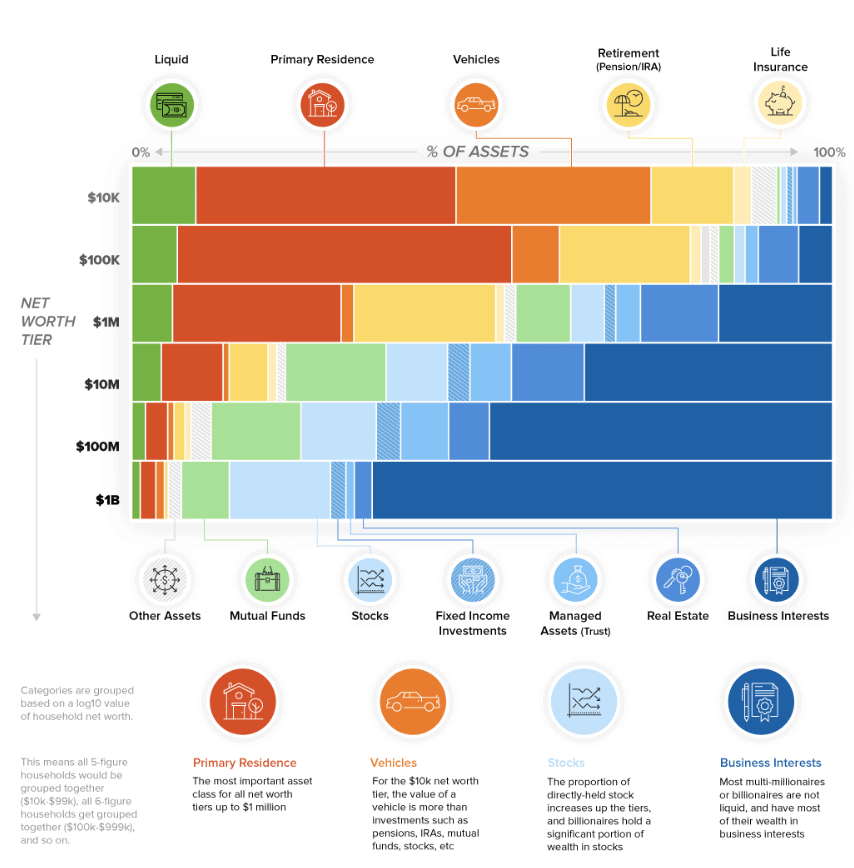

Ako želimo razumjeti kako izgleda kompozicija naše neto imovine u odnosu na druge, možemo se poslužiti ovim prikazom koji daje podatke istraživanja provedenog u USA u 2016 (zgodan prikaz na Visual Capitalist – What Assets Make Up Wealth?):

Iz prikaza je vidljivo kako oni najbogatiji među nama, bez iznenađenja, najveći dio svoje neto imovine posjeduju u obliku vlasničkog udjela u svom privatnom businessu. Udio svih ostalih oblika imovine je vrlo mali, osim možda dionica kao druge kategorije, a zatim investicijskih fondova.

U kategoriji onih koji imaju vrijednost imovine ispod 1 milijun dolara, najveći udio u vrijednosti nosi nekretnina za stanovanje te mirovine. Oni najsiromašniji, s 10 tisuća dolara neto imovine, velik dio ukupne vrijednosti drže u vrijednosti automobila (imovini koja vremenom ubrzano gubi na vrijednosti), gotovo u razini vrijednosti vlastite nekretnine. Ako među čitateljima ovog bloga postoje takvi (u što sumnjam) neka pročitaju odličnu knjigu The Millionare Next Door o kojoj sam napisala osvrt.

Naravno da me ovaj gornji prikaz potaknuo na analizu vlastitog portfelja po istom modelu. Obzirom kako sam upravo kompletirala svoj obračun na kraju 2018 godine, moja neto imovina dala mi je za misliti. Udio pojedinačnih klasa imovine pomalo nalikuje određenim kategorijama u slici od gore. Atipično visok udio likvidnih sredstava (keša) kao posljedica prodaje nekih lošestojećih investicija, unovčenje životnog osiguranja te neki izvanredni događaji krajem godine definirali su trenutnu sliku. Moja je odluka za 2019 poraditi na planskoj strukturi neto imovine o čemu ću nastojati pisati.

Za ovaj post najbitnija je alokacija investicijskog portfelja, dakle, svega onoga što donosi (ili ne) neki oblik pasivne zarade (bilo kroz dividendu ili kapitalizaciju).

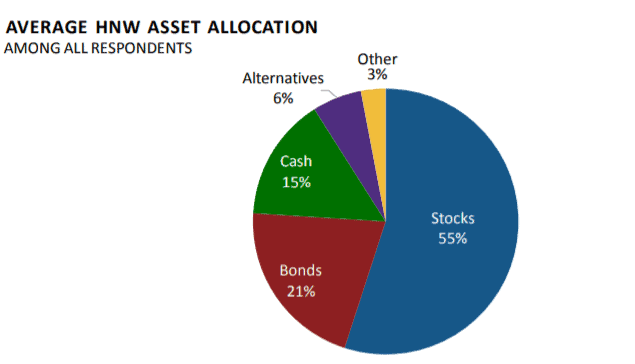

Ako izuzmemo iz kalkulacije vlastitu nekretninu za život, evo kako, u prosjeku, alociraju oni s visokom neto imovinom u Americi (oni s preko 3m USD investicijskog porftelja):

Omjeri su nešto različiti kada se uzme različita dob uključenih u istraživanje, ali ne previše.

Ovo je samo jedan oblik alokacija. Svaki investicijski ‘guru’ ima svoju formulu i zato je odabrati onaj pravi model zapravo najteže. Često se spominje jednostavan model u kojem udio dionica treba odgovarati formuli 100 – broj godina.

Na tržištu se javljaju i takozvani ‘roboadvisori’ koji su, doslovce, roboti koji vam daju prijedlog alokacije ovisno o parametrima koje im definirate. Osim njih, postoje, na primjer i fondovi koji, ovisno o vašoj dobi, sami alociraju i kasnije rebalansiraju vaše investicijske portfelje ovisno o vašoj dobi, odnosno, približavanju dobi za umirovljenje.

Ako vas zanima, ono na brzinu, kako bi izgledala alokacija vaše imovine, možete se poslužiti dosta popularnim Vanguardovim upitnikom koji će vam, ovisno o vašim odgovorima, dati prijedlog investicijskog portfelja.

Sve vam se ovo može činiti jako komplicirano, iako zapravo i nije previše. Svodi se na razumijevanje rizika koji određeni investicijski instrument nosi te naše spremnosti (emocionalne i financijske) da taj rizik podnesemo.

Ovo, naravno, je tek početak priče o investiranju. Nadam se kako ćemo sa svakim postom na ovu temu svi biti pametniji 🙂