Nije me bilo na blogu neko vrijeme. Ako stavimo po strani priličan broj privatnih i poslovnih obaveza, početak rata u Ukrajini ozbiljno me uznemirio. Nisam imala previše volje za pisanje, a nakon što sam napravila pauzu, bilo je teško ponovo započeti. To vrijedi u svim sferama života pa i blogerskoj. U nadi kako će ovaj tekst označiti povratak redovnom objavljivanju, čime bolje početi nego pregledom poluvremena. Iza nas su teški dani, a obzirom na recentne vijesti vezane uz inflaciju, rast kamatnih stopa i generalno očekivanje dublje recesije, moguće nas čekaju još teži. Bez obzira na to, kao što sam često pisala na blogu, za loše dane se pripremamo onda kada je dobro. Nadam se da ste to i napravili jer, bar iz današnje perspektive, proteklih 10-tak godina bilo takvo. Bar za investitore.

Pogledajmo gdje smo polovicom ove godine. Rekordna inflacija (12,1%) zabilježena u lipnju nikoga ne ostavlja ravnodušnim. Čini se kako ne naziremo kraj visokim stopama i u sljedećih godinu dana, pogledajte dosadašnje rezultate ankete na LinkedInu:

Preko 40% vas smatra kako će se nastaviti trend rasta cijena, odnosno, inflaciju veću od 10% godišnje. Ta vrsta očekivanja, kad ih dijeli ogroman broj ljudi (a što je slučaj i globalno), često prirodno dovodi do smanjenja potrošnje, a time i usporavanju ekonomije. Usporavanje ekonomije pak znači manje posla, a manje posla znači manju zaposlenost (otkaze) ili smanjenje plaća (koje su već sada realno manje).

Osim realno manjih primanja, i naše buduće mirovine su pod udarom. Pogledajmo prinose u 2022. godini.

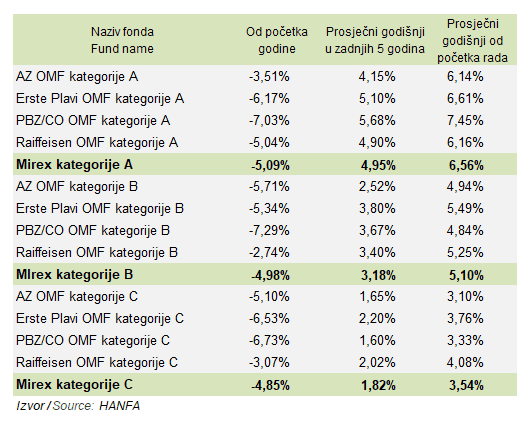

Prinosi obaveznih mirovinskih fondova (2. stup)

Fondovi svih kategorija (A, B i C) su u prvih 6 mjeseci u značajnom minusu. Naročito je teško to gledati onima koji će skoro u starosnu mirovinu (kategorija C) i na koje će ovaj pad prilično utjecati. Nisu ništa bolji rezultati kategorije B ili A, no ovi budući umirovljenici imaju pred sobom veći broj godina za popraviti stanje. Kao i u prethodnim tekstovima o mirovinskim fondovima, mlađe osobe mogle bi dugoročno bolje proći ulaganjem u kategoriju A koja, zbog većeg udjela dionica i dioničkih fondova u portfelju, ima potencijal i viših prinosa na dugi rok. Tome uostalom svjedoče i prinosi u zadnjih 5 godina, a i od početka rada kao što je vidljivo iz podataka dolje:

Napomena: početak rada za mirovinske fondove kategorije B je 30. travnja 2002. godine, a onih A i C 21. kolovoza 2014.

Prinosi dobrovoljnih mirovinskih fondova (3. stup)

Kao i obvezni mirovinski fondovi s kojima imaju toliko zajedničkog, bar kad su načini ulaganja u pitanju, i dobrovoljni fondovi ove su godine u priličnom minusu. Kada i kako će se oporaviti, ostaje vidjeti. Gledano dugoročno, rast kamatnih stopa popravit će naše prinose u fondovima, no stvarna (realna) vrijednost ovisit će o stopama inflacije.

Prinosi domaćih investicijskih fondova

Naravno, niti investicijski fondovi nisu briljirali. Posebno bolni su bili oni koji ulažu globalno (o tome gdje i kako ulažu navedeni fondovi vidi moju raniju analizu u tekstu – Domaći investicijski fondovi ili S&P 500? ). U nastavku pogledajte kakve su prinose imali najveći fondovi (prema neto imovini pod upravljanjem) u prvih 6 mjeseci ove godine):

Prinosi na kratki rok sigurno nije pokazatelj temeljem kojega trebamo donositi dugoročne odluke, zato se podsjetimo kako su izgledali ovi fondovi u odnosu na S&P 500 zadnjih 10 godina (S&P 500 je u prvih 6 mjeseci ove godine zabilježio pad od 20%):

Globalni dionički indeksi i ostala imovina

Sve su imovinske klase (osim energenata i roba) u prvoj polovici ove godine doživjele potop. Najgore su prošli vlasnici kriptovaluta te dionica tehnološkog sektora koji je povukao za sobom Nasdaq gotovo 30% te S&P 500 za 20%. Vlasnici obveznica također su imali težak početak godine budući su (američke) obveznice, uslijed najava ozbiljnog rasta kamatnih stopa kao protumjere inflaciji, pale za oko -10%.

| Opis | YTD lipanj 2022 |

| S&P 500 | -20,6% |

| Nasdaq | -29,5% |

| Dow Jones | -15,3% |

| MSCI World | -20,5% |

| MSCI Emerging Markets | -17,6% |

| MSCI ACWI | -20,2% |

| Zlato | -1,2% |

| Srebro | -12,9% |

| Bitcoin | -59,0% |

Moj osobni portfelj doživio je također minus, dijelom ublažen porastom vrijednosti dolara u odnosu na euro. Osobno, ne brinem se radi dosadašnjeg pada, volatilnost 20-30% smatram normalnim i mogu ga podnijeti, a i dodatno ulagati po nižim cijenama. Do kraja godine najave su raznolike zato je bolje njima ne razbijati glavu, fokusirajmo se na ono što možemo kontrolirati, a to je primarno zarađivanje i štednja.