Kao što sam najavila u zadnjoj objavi vezanoj uz investiranje, u ovoj ću pokušati kreirati dvije vrste portfelja – konzervativni i progresivni – koristeći se dvama tipovima ulaganja.

Jedan tip ulaganja bit će ETF-ovi (exchange traded funds) kojima možemo trgovati na europskim burzama te domaći investicijski fondovi (IF).

U kreiranju cijelog koncepta pomogao mi je jedan od čitatelja bloga – čiji je identitet, bar za sada, poznat samo redakciji 🙂

Uglavnom, cijela priča svela se na to da usporedimo (i pratimo kroz vrijeme, odnosno svakoga kvartala), kakva bi bila izvedba ovih portfelja kada bismo u njih kontinuirano ulagali bez prevelikog razmišljanja. To u biti i je odlika pasivnog investitora, o čemu sam već pisala u ranijim objavama.

Pretpostavke su sljedeće:

Početni kapital je 10,000 eura (može biti i kuna, dolara ili koju god valutu zamislite). Taj ćemo početni kapital u omjerima:

- 60% dionice i 40% obveznice u konzervativnom modelu

- 80% dionice i 20% obveznice u progresivnom modelu

Početni kapital investirali bismo prvog radnog dana 2019. godine. Po isteku svakog kvartala dodat ćemo 2,500 eura (opet zamislite ako želite neku drugu valutu) te istovremeno rebalansirati cijeli portfelj na početne (gore navedene) omjere.

U nastavku dajem prijedlog fondova koji će sačinjavati naš portfelj.

ETF

Konzervativni model (nazvat ćemo ga Tetkin konzervativni ETF) uključit će sljedeće ETF-ove:

Progresivni model (nazvat ćemo ga Tetkin progresivni ETF) uključit će sljedeće ETF-ove:

- Obveznički (20%) – AGGH (isto kao gore)

- Dionički (70%) – IWDA (isto kao gore)

- Dionički (10%) – EMIM

Domaći investicijski fondovi

Po istom konceptu ćemo odabrati i adekvatne investicijske fondove:

Konzervativan model (Tetkin konzervativni IF)

Progresivan model (Tetkin progresivni IF):

- InterCapital Global Bond (20%)

- InterCapital Global Equity (70%)

- ZB BRIC+ (10%)

Zašto baš ovi fondovi ili zašto baš gore navedeni ETF-ovi bit će predmetom sljedećih objava. Ideja je bila naći slične ulagačke instrumente (prema portfelju) te pratiti njihovu izvedbu kvartalno dokle je ovoga bloga i tema vezanih uz investiranje (nadam se dugo).

Dakle, sukladno gornjim omjerima, uložila sam po 10,000 eura u svaki od navedenih portfelja 2. siječnja 2019. Valja znati kako se kod ulaganja u ETF-ove plaća naknada za svaku pojedinačnu kupnju udjela (pretpostavila sam 8 eura po transakciji), dok se kod ulaganja u gore navedene investicijske fondove ne plaća ulazna naknada. Taj nam je podatak bitan kod rebalansiranja. Detaljnije o naknadama pišem u sljedećim objavama na ovu temu.

Ono što razlikuje ova dva tipa investiranja su, između ostaloga, upravo naknade, o kojima ću također pisati u sljedećim objavama.

No, kako smo dočekali kraj ožujka, a prvi kvartal 2019. godine bio je iznimno dobar za ulaganje u svjetsko dioničko tržište, pogledajmo kako su izgledali naši portfelji.

Koliko smo zaradili ili izgubili u Q1 2019?

Ove analize nikako nisam htjela raditi u excelu, a i zašto bih kada postoje alati u kojima možete lako kreirati svoje (stvarne ili imaginarne) portfelje. Za analizu izvedbe ETF-ova koristila sam se s portfolio alatom na stranicama Investing.com, dok sam za analizu investicijskih fondova koristila kalkulator imovine na Hrportfolio.

Tetkin konzervativni ETF

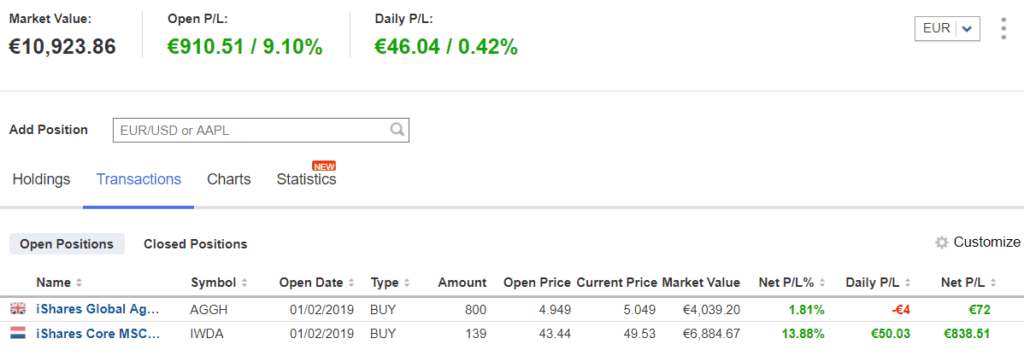

Početkom godine, da bih postigla traženi omjer 60% vs 40%, uložila sam 10,000 eura u 800 kom AGGH te 139 kom IWDA. Kao što sam već napomenula, prvi je kvartal bio odličan i evo kako izgleda naš portfelj krajem ožujka:

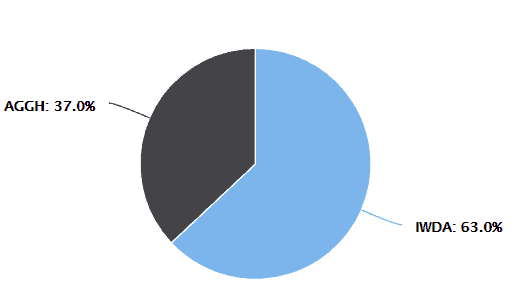

Ukratko, zaradili smo fenomenalnih 910 eura ili 9,10%. Sva je zarada proizašla iz dioničkog ETF-a (očekivano) dok je obveznički jedva ostao u plusu. Iz tog su se razloga promijenila alokacija koja sad izgledaju ovako:

Dakle, sljedećih 2,500 eura uložit ćemo na način koji će osigurati da se ponovo vratimo u zadane omjere na početku ulaganja (rebalansiranje).

Tetkin progresivni ETF

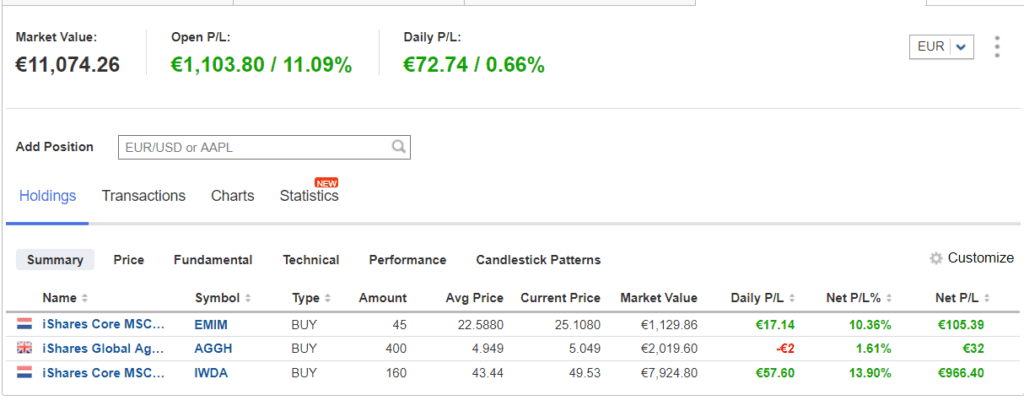

Kao i u prethodnom primjeru, 10,000 eura ulažemo u dva ETF-a identična prethodnom portfelju (AGGH i IWDA), ali u promijenjenom omjeru te dodajemo nešto agresivniji oblik ulaganja u ’emerging’ ekonomije (EMIM). Ovakav portfelj nosi veći rizik od prethodnog, ali bi, na dugi rok (pričamo o bar 20 godina da ne bi bilo zabune) trebao biti profitabilniji. Pogledajmo kako je izgledao krajem kvartala.

U ovom je slučaju, zbog agresivnijeg dioničkog dijela, zarada veća nego u prethodnom primjeru i iznosi 11,09%.

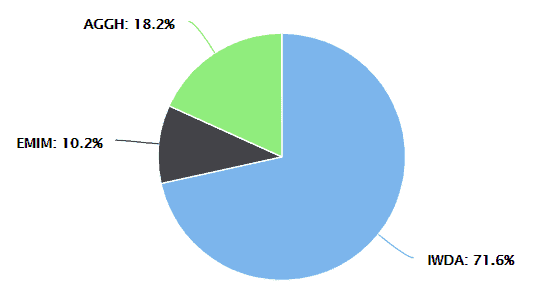

Kako sada izgleda alokacija imovine:

Kao i u prethodnom primjeru, dodatnim ulaganjem 2,500 eura napravit ćemo istovremeno i rebalansiranje na originalne omjere.

Pogledajmo sada izvedbu investicijskih fondova.

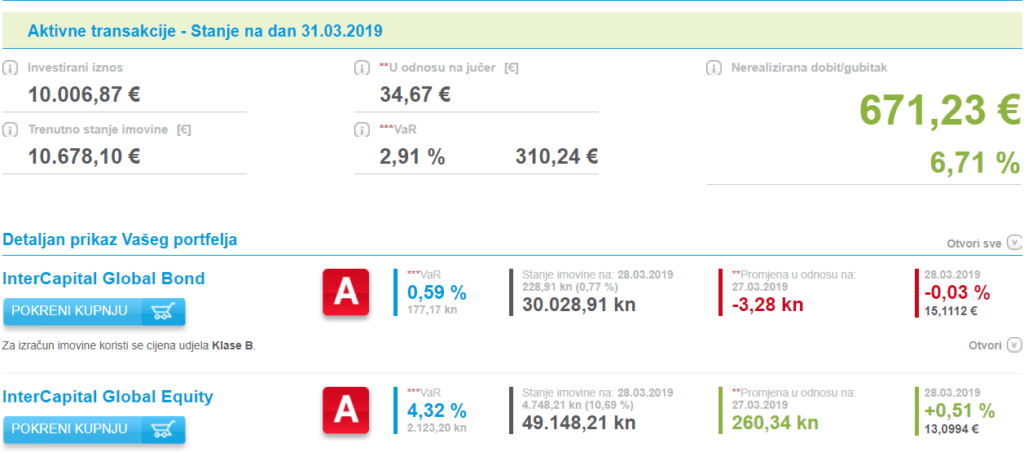

Tetkin konzervativni IF

Evo kako izgleda naš portfelj krajem ožujka:

Naš konzervativni portfelj također ne izgleda loše sa zaradom od 6,71%. No, to je 2,4% ili 245 eura manje od onoga što je zaradio konzervativni ETF portfelj (vidi pregled dolje).

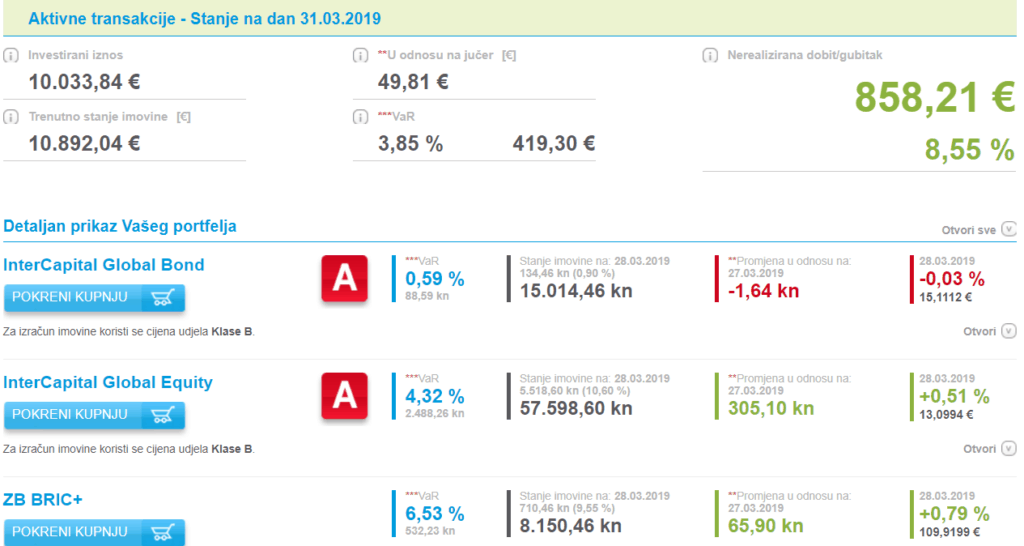

Tetkin progresivni IF

Evo kako izgleda progresivni portfelj krajem ožujka:

Kao i u primjeru s ETF-ovima, agresivniji portfelj donio je u prvom kvartalu i veću zaradu (1,84% više u odnosu na konzervativni IF). Međutim, kao i u primjeru prije, u odnosu na progresivni ETF portfolio, zarada je manja za oko 180 eura. Ne malo.

Zaključno

Sumirajmo rezultate prvog kvartala po svim navedenim portfeljima:

| Tetka – portfelj: | Q1 | Razlika |

| Konzervativni ETF | 10.923,86 | |

| Konzervativni IF | 10.678,10 | -245,76 |

| Progresivni ETF | 11.074,26 | |

| Progresivni IF | 10.892,04 | -182,22 |

Kao što je gore vidljivo, u prvom kvartalu ove godine ETF-ovi su donijeli primjetno višu zaradu svojim ulagačima u odnosu na IF-ove. Dobra zarada svih portfelja rezultat je izrazito visokog rasta svjetskih dioničkih tržišta u prvom kvartalu (najbolji kvartal u zadnjih 10 godina). Treba napomenuti kako ovo nije uobičajena situacija i kako, vrlo izgledno, u sljedećim razdobljima na dioničkim tržištima možemo očekivati pad, možda korekcije, ako ne i medvjede. No to je sve nagađanje.

U svakom slučaju, ulažemo 2,500 eura i dalje u svaki od portfelja (po cijenama koje su vrijedile na kraju ovoga) te ćemo pogledati stanje istekom drugog kvartala kada ću napraviti istu vježbu.

Napomena: gore navedeni portfelji nisu ni u kom slučaju (iako bi i to mogli biti) preporuka za kupnju. Odluku o investiranju u određenih ETF ili IF morate donijeti tek nakon odluke o vašoj željenoj alokaciji imovine istovremeno svjesni rizika koji ovaj tip ulaganja donosi. Ako ne poznajete dovoljno ove instrumente, radije uložite vrijeme u njihovo proučavanje (prateći ovaj ili neki drugi blog) prije no što uložite novac.

Tetka