Božićni i novogodišnji praznici uzeli su svoj danak u kilama i mentalnoj energiji. No, unatoč tome, ovaj je period godine uvijek dobar za rekapitulaciju ostvarenog u prethodnoj godini te planove za dalje. O tome ipak drugi put.

Ono što me okupira već dulje vrijeme, a svojevremeno se razvila i rasprava u okviru naše Facebook grupe (uključi se ako već nisi – ovdje) je pitanje svih pitanja – koliko, zapravo, trebaš love za dostojno umirovljenje?

Vjerujem kako čitatelji ovog bloga iz već značajnog broja mojih tekstova mogu naslutiti kako u državnu mirovinu ne vjerujem, odnosno, ne želim se na nju oslanjati. Sva istraživanja ukazuju na značajno produljenje životnog vijeka (iako su Hrvati na začelju EU po duljini života, pogotovo onog zdravog nakon umirovljenja) sredstva koja se akumuliraju u našim mirovinskim fondovima (ovaj put neću o ‘umješnosti’ fond menadžera u njihovu upravljanju) izgledno neće biti dostatna za one poput mene, koji u mirovinu trebaju za nekih 20-tak godina.

Za podsjetiti je kako se mirovinska štednja u Hrvatskoj odvija kroz famozna tri stupa:

- Prvi stup – takozvane međugeneracijske solidarnosti formira se izdvajanjem 15% iz naših plaća i služi za isplatu mirovina današnjim umirovljenicima, a obavezan je za sve zaposlenike

- Drugi stup – također se formira izdvajanjem 5% iz našeg ‘bruta’ i trebao bi financirati (uz prvi) našu osobnu mirovinu, a obavezan je za sve osiguranike mlađe od 40 godina.

- Treći stup (o kojem sam intenzivno pisala u nekoliko nastavaka, vidi zadnji ovdje) – formira se našim individualnim uplatama i služi kao dodatak prvim dvjema mirovinama

Današnje mirovine (koje se isplaćuju iz prvog stupa) čine negdje oko 40% prosječne mjesečne plaće. Očekivanja su kako će se taj postotak samo smanjivati obzirom na nepovoljan omjer zaposlenih i umirovljenika (koji sada iznosi 1:1,24), odnosno manjim raspoloživim iznosom za distribuciju mirovina. Ako niste u nekoj od povlaštenih skupina umirovljenika (na primjer saborskih zastupnika koji su si u zadnje dvije godine podigli mirovine za oko 16% pa sada umjesto 8,5 tisuća kuna primaju 9,8 tisuća (ili oko 1,300 eura) Da podsjetim, prosječna mirovina svih ostalih ‘smrtnika’ iznosi oko 2,400 kuna ili oko 320 eura. Nedovoljno ni za pokriće osnovnih životnih potreba.

Sljedeća pretpostavka je kako današnji umirovljenici trebaju, da bi održali jednak životni standard onom prije umirovljenja, imati primanja jednaka 70% vrijednosti životnih troškova prije umirovljenja. Ovo je, naravno, pod pretpostavkom kako nemaju financijskih dugova (na primjer, otplatili su nekretninu u kojoj žive) te nemaju određenih vrsta troškova karakterističnih za predumirovljenje (poput troškova vezanih uz posao). S druge strane, uključuje pretpostavku povećanih (u normalnim okvirima) troškova zdravstvenih usluga.

A ako si pri svemu tome, na primjer, žele priuštiti i putovanja koja nisu imali prilike uživati za radnoga vijeka, potreban iznos mogao bi se popeti i do 100% (ako ne i više).

O svemu ovome pisala sam u komentaru na odličnu knjigu o mirovinama u Americi (vidi Kako se umiroviti s dovoljno novca).

Iz gore navedenog slijedi kako bi razliku od 30% trebali samostalno osigurati kroz razne oblike štednje. Koliko štedimo odredit će, u velikoj mjeri, našu starost.

Čini se kako svako povećanje raspoloživih sredstava (kroz nedavne božićnice i slične naknade) usmjeravamo u potrošnju. Tako su, u prosincu ove godine, u Hrvatskoj građani potrošili 14,5 milijardi kuna ili 1 milijardu više no prethodne godine. Razlog, kažu, optimizam.

Hrvatska je poznata kako kasni u svemu, pa tako i u recesiji. Iako je razvijeni svijet ušao u recesiju u 2008, u nas se ona počela osjećati negdje godinu kasnije, a oporavak koji je u svijetu započeo kojih godinu-dvije nakon, u nas se počeo osjećati tek sada. Koliko je naš optimizam dugoga vijeka, vidjet ćemo. U svijetu se već naveliko govori o novom recesijskom ciklusu koji bi se mogao dogoditi u godinu-dvije. Koliko ćemo za to biti spremni ili ne, vidjet ćemo. Nadam se samo kako, oni koji čitaju ovaj blog, racionalnije ulaze u potrošačke izlete i odvajaju višak sredstava za ‘crne dane’.

U Americi je, upravo kao posljedica naučene lekcije iz 2008 i nekretninskog balona, a na valu oporavka proteklih 10 godina, začet pokret FIRE (Financial Independence Retire Early). Uglavnom, pripadnici ovog pokreta odbacuju konzumerizam, podvrgavaju se (ponekad do ekstrema) skromnom i štedljivom životu, a sve s ciljem ranog ‘umirovljenja’. Umirovljenje, za njih, nije ljenčarenje niti nerad (koji je često tradicionalno poimanje mirovine) već mogućnost bavljenja isključivo stvarima koje ih zanimaju, bez financijske ovisnosti o poslodavcima ili poslovima koje ih ne ispunjavaju.

Ponekad se radi o tridesetogodišnjacima, češće četrdesetogodišnjacima ili starijima koji su, za njihove pojmove, dovoljno uštedjeli i/ili osigurali takav izvor pasivnih primanja dovoljnih za cijeli život. Pasivan prihod je, za one koji se prvi put susreću s ovim pojmom, tip prihoda koji redovito pritječe uz mali ili nikakav trud sa strane njegova primatelja.

Koliko su sve te priče realne, a koliko marketing, neka svako procijeni. Velik broj njih oslanja se na drugog bračnog druga ili partnera koji su i dalje poslovno aktivni. A velik broj njih, iako ‘financijski neovisni’ zapravo vrlo aktivno rade na privatnim projektima (moguće i s većom satnicom no za vrijeme financijske ovisnosti).

Konceptualno, bez obzira na na stvarnu istinu, vrijednosti koje se promoviraju ovim pokretom korespondiraju, u velikoj mjeri, s mojim razmišljanjima. Ukloniti suvišno, živjeti što je više moguće skromno i neovisno o potrošačkom ‘stroju’ koji vreba iz svakoga ćoška. Sam štedljiv stil života neće dovesti do financijske neovisnosti, ali manjak kojekakvih umjetno stvorenih ‘želja’ sigurno će olakšati taj put.

Pitate se, sigurno, koliki je iznos koji su ti, mladi umirovljenici, izračunali da im je potreban za život bez posla i ‘plaće’? Nekoliko je raznoraznih formula, koncepata ili tome sličnom. Onaj najednostavniji kaže kako je za umirovljenje potrebno uštedjeti iznos jednak 25x godišnjih troškova. Logika tog broja vezana je uz takozvani sigurni ‘withdrawal rate’ odnosno, stopu povlačenja sredstava iz takvog ‘umirovljeničkog’ fonda. Ona iznosi do 4% (odnosno, iznos godišnjih troškova). Još jedan parametar ključan je u kalkulaciji, a odnosi se na stopu zahtjevanog prinosa na sredstva u ‘fondu’. Ona bi, prema kalkulacijama, trebala iznositi minimalno 3% godišnje kako bi ušteđeni iznos bio održiv.

Ako uzmemo za primjer kako prosječnoj hrvatskoj obitelji godišnji troškovi iznose 10 tisuća eura. Za ‘umirovljenje’ im je potrebno uštedjeti iznos od 250 tisuća eura koji će osigurati pokriće takvih godišnjih troškova (4% od 250 tisuća iznosi 10 tisuća eura). Preostali iznos (250 tisuća – 10 tisuća = 240 tisuća) potrebno je ‘oploditi’ uz minimalno 3% godišnje kamate. As simple as that 🙂

Ovaj simplificirani koncept je, naravno, pun pretpostavaka, no i takav je dobar za ocjenu gdje se nalazimo danas u odnosu na ono čemu bi trebali težiti.

Nešto kompleksniji izračun dajem u nastavku.

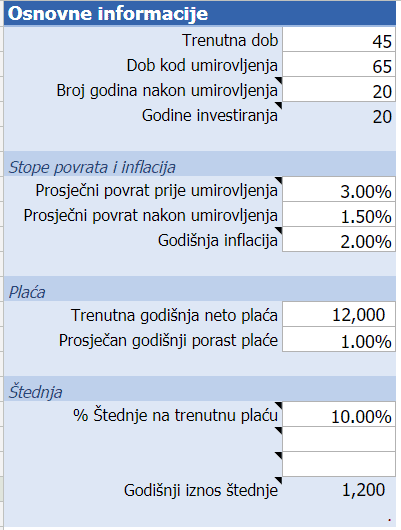

Uzmimo primjer osobe koja mjesečno zarađuje oko 1,000 eura neto, ima 45 godina i zanima ga/ju koliko mora godišnje štedjeti i koji prinos ostvariti za primjeren život u mirovini nakon 65-te godine života. Ta osoba ima ambiciozan plan doživjeti 85-tu godinu života, odnosno, provesti 20 godina u mirovini.

Dakle, ova osoba očekuje povrat na svoja ulaganja u iznosu od 3% godišnje (do umirovljenja), nakon čega svoja očekivanja spušta na 1,5%. Prosječna stopa inflacije iznosila bi oko 2%. Maksimalan iznos koji godišnje može štedjeti iznosi 10% ili 1,200 eura. Hoće li to biti dovoljno za dostojan život?

Pogledajmo dalje:

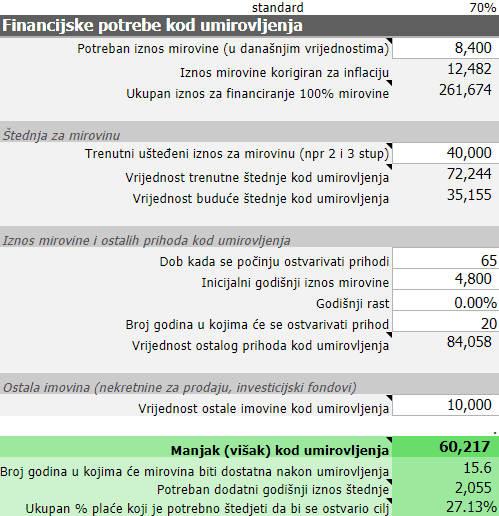

Potreban iznos mirovine iznosi 70% današnjih primanja ili 8,400 eura (sukladno napisanom gore). Isti iznos korigiran za inflaciju u sljedećih 20 godina daje 12,482 eura. A da bi se takve životne potrebe mogle financirati, potrebno je akumulirati iznos od 262 tisuće eura. Kako do tog iznosa?

Uzmimo kako je u proteklih 20 godina staža ova osoba akumulirala oko 40 tisuća eura u mirovinskim fondovima (OMF i DMF). Također, iz prvog stupa isplaćivat će joj se 40% današnjih godišnjih primanja (12 tisuća x 40%). Osim navedenog, ova je hipotetska osoba uspjela uštedjeti još nekih 10 tisuća eura do trenutka umirovljenja.

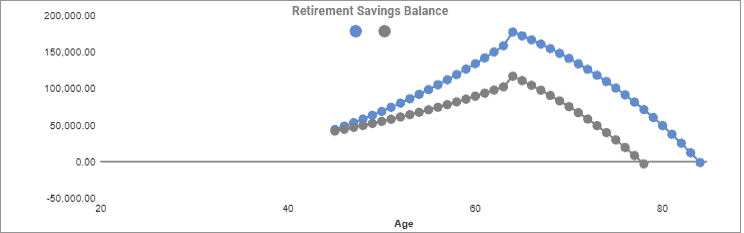

Iako se sve ove brojke čine vrlo racionalnima, u ukupnoj kalkulaciji daju deficit od gotovo 60 tisuća eura, odnosno mirovina će biti dostatna za 15.6 godina života (a ne 20 kakva je bila originalna želja 🙂

Da bi se taj cilj ostvario, naša bi osoba trebala godišnje dodatno štedjeti oko 2 tisuće eura više, odnosno, njena stopa štednje bi, umjesto 10% trebala biti oko 27%. Koliko je to realno ili ne, neka svatko procijeni za sebe.

Ako želite sami napraviti svoj izračun, kalkulator možete preuzeti ovdje. Ja sam ga samo malo doradila za gore navedene pretpostavke, sve su formule unutra ostale iste. Ukoliko trebate pomoć s izračunom, javite se Tetki na mail s upitom ovdje.

Podsjećam kako sam na ovu temu već pisala jedan post, isprovocirana iznosima koji su objavljeni u spomenutom novinskom članku. Ako te zanima više, pročitaj Kako u penziju s 45?.

Gdje ste vi u odnosu na gore navedenu kalkulaciju? Jesu li vam ove pretpostavke validne? Koliko ste blizu iznosa potrebnih za ‘miran’ san u penziji? Jeste li ‘kratki’? Ili dugi? 😉