U posljednjoj anketi na ovom blogu (vidi Financijske pogreške u 2022), velik broj vas naveo je izostanak investiranja kao jednu od najznačajnijih pogrešaka u 2022. godini. Vrlo blizu smjestila se i prekomjerna potrošnja na zabavu i odmor. Sve one koji još nisu imali prilike popuniti pozivam da to učine ako žele.

U sličnom istraživanju u Americi, prvo mjesto osvojila je prekomjerna potrošnja na zabavu i odmor (oko 50% ispitanika). Činjenica kako se dobro provodimo sama po sebi nije problem, no ukoliko nakon toga financijski patimo, sigurno nešto krivo radimo. Zato mi je ipak drago kako u ‘našoj’ anketi, bar za sad, izostanak investiranja ima veći značaj. Osobno, držim to jednom od tri najveće financijske pogreške, a više o tome u tekstu koji slijedi.

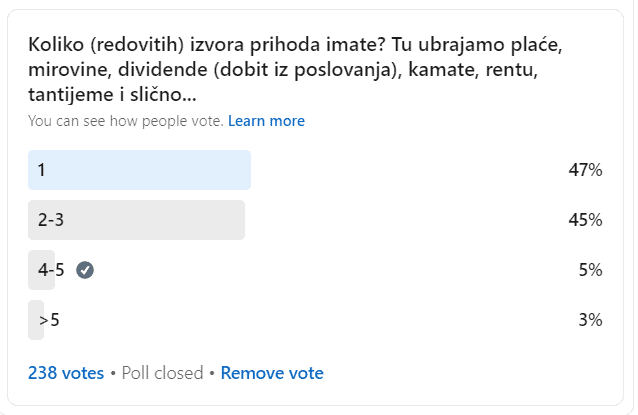

1. Ovisni ste o samo jednom izvoru prihoda

Iako na prvi pogled ovo možda ne zvuči kao financijska pogreška, ovisnost o samo jednoj vrsti primanja ili zarade često je velika prepreka financijskoj slobodi i neovisnosti. Ovisnost može biti o poslodavcu ili jednom kupcu, no u svakom slučaju vas ta situacija čini ranjivom, a kada živimo u strahu često govorimo ‘da’ onome čemu ne bismo trebali. Ili bolje rečeno, ne govorimo ‘ne’ iako bi trebali. U nedavnoj anketi na Linkedinu, poslovnoj mreži koja okuplja (bar naoko) financijski pismenije članove društva, čak 45% ispitanih ima isključivo jednu vrstu prihoda, obično plaću.

O važnosti kreiranja višestrukih izvora prihoda pisala sam u tekstu Magičnih 7 izvora prihoda. Smatram ga najboljim načinom diverzifikacije rizika, a time i većom sigurnosti. Najbolje je to bilo vidljivo u jeku straha od COVID-19, kada su neke industrije jednostavno ‘stale’, a njeni zaposlenici preko noći ostali bez primanja. Kreirati dodatne izvore prihoda traži odricanje i trud, no nije nemoguće. Hrvatima uvijek interesantne nekretnine jedan su od mogućih izvora prihoda, onog od najma, no postoje i druge opcije. Investiranjem možete zarađivati kamatu, dividendu ili kapitalnu dobit, a oni hrabriji, mogu pokrenuti i vlastiti posao ili uložiti u nečiju ideju. Dodatni izvori primanja ne moraju biti potpuna zamjena za onaj osnovni, plaću ili zaradu, ali mogu biti dobra nadopuna, naročito u kasnijoj fazi života kada mirovina (možda) neće biti dostatna za normalan život.

2. Nemate definirane financijske ciljeve

Financijski ciljevi su životni ciljevi za čije ostvarenje trebamo novac. Praktično je vrlo malo onih za koje novac nije potreban, stoga često između ovoga dvoga možemo staviti znak jednakosti. Prema jednoj anketi na ovom blogu, najveći broj ispitanika naveo je tri glavna financijska cilja:

- štednja za mirovinu

- kupnja kuće ili stana

- štednja za obrazovanje djece

U tekstu Kako postavljati dugoročne financijske ciljeve upravo sam na gornja tri primjera objasnila kako možete ove ciljeve konkretizirati, a samim time i mjeriti njihovu uspješnost. Idealno je za svaki cilj napraviti izračun, odnosno zapisati ključne pretpostavke kako biste im se, bar jednom godišnje mogli vratiti, provjeriti pretpostavke i utvrditi progres.

3. Ne investirate (ili uopće ne štedite)

Primarna svrha investiranja nije, kao što neki misle, bogaćenje. Takvo nešto rezervirano je za tipove poput Warrena Buffetta i sličnih. Ne znači kako nije moguće i običnim smrtnicima poput nas, ali je, objektivno rečeno, malo vjerojatno. Zato prilikom investiranja trebamo biti prilično realistični. Što to znači? Ukratko, investiranjem ciljamo očuvati vrijednost zarađenog. Novac gubi vrijednost protekom vremena, odnosno, uslijed inflacije. Danas je to ponovo top tema iako je inflacija u investiranju uvijek bila i bit će važan faktor. Ako smo nešto ambiciozniji, onda investiranjem očekujemo prinose bar na razini tržišnog prosjeka, a ako nismo previše pohlepni, 8-10% koliko je S&P 500 (koji se smatra tržišnim benchmarkom) trebalo bi svakog zadovoljiti.

O investiranju možete pronaći puno tekstova na ovom blogu, važno je da se na njega što prije odlučite. Moj preferirani način ulaganja je putem globalnih indeksnih fondova ili ETF-ova. To ne znači kako je ovaj model najbolji za sve, ali je sigurno jedan od dobrih načina kako početi ulagati uz relativno umjeren rizik. Pri tome vodite računa kako ETF-ovi, kao i svaka imovina, imaju brojne rizike kojih treba biti svjestan. Ako želite saznati kako, preporučam nedavno pokrenut ETF Klub gdje ćete se o tom tipu ulaganja moći kvalitetno educirati.

Osim onih koji ne investiraju, još goru grešku čine oni koji uopće ne štede. Nemali je broj primjera (vjerojatno ih imate i sami u obitelji) onih koji su cijeli život dobro zarađivali, ali malo ili nikako štedjeli. Tek dolaskom u treću ili četvrtu fazu života shvatili su kako, kada izvora prihoda više nema, od mirovine ne mogu dostojno živjeti. Čitam nedavno o tome kako su se nekolicina nekoć popularnih pjevača požalile na niske mirovine. Čovjek bi očekivao da su tijekom života nešto ‘stavili sa strane’, no očito su životna iskušenja bila jača. Moja preporuka je bar 20% primanja namijeniti dugoročnoj štednji. U početku se to može činiti puno jer velik broj ljudi štedi malo ili nikako, ali bi iz godine u godinu taj postotak trebali povećavati dok ne dođete do navedene razine. Oni ambiciozniji, koji do financijske neovisnosti mogu i žele doći puno ranije, neka odvajaju i više. Njima preporučam pročitati tekst Koji je tvoj FI broj? Biti financijski neovisan vrijedno je truda.

Zaključno

Gornja lista sigurno nije sveobuhvatna, naročito jer se i male pogreške vremenom akumuliraju te postaju velike, često i nepremostive. Jedna od njih je već spomenuta prekomjerna potrošnja, a naročito zaduživanje. Do kraja 2022. godine ima još nekoliko mjeseci, ima dovoljno vremena za popraviti što se da.